Tidligere i år, i marts 2020, vedtog Kongressen loven om Coronavirus Aid, Relief, and Economic Security (CARES), som gav finansiering til enkeltpersoner, virksomheder, sundhedsenheder og statslige og lokale myndigheder for at hjælpe dem med at opfylde kortsigtede behov for pengestrømme. En bestemmelse i CARES Act var Paycheck Protection Program (PPP), som godkendte i alt 649 milliarder dollars i potentielt tilgivelige lån garanteret af Small Business Administration, hvilket gjorde det muligt for små virksomhedsejere at fastholde deres ansatte og mindske lønnedsættelser.

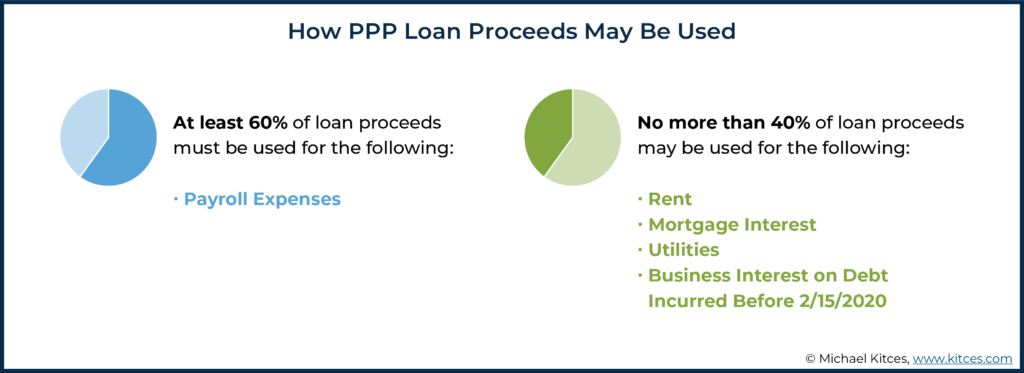

For at et OPP-lån kan eftergives, skal de modtagne midler bruges på et foruddefineret sæt kvalificerende udgifter. Mindst 60 % af beløbet på et OPP-lån, der eftergives, skal være brugt til lønudgifter (som med visse begrænsninger, der gælder for virksomhedsejere, ikke kun omfatter løn og løn, men også ferie, familie og sygeorlov; gruppesundhedsdækning; pensionsydelser; og statslige og lokale skatter) og de resterende midler (ikke mere end 40 %) på husleje, realkreditrenter, forsyningsselskaber og forretningsrenter på gæld, der er opstået før den 15. februar 2020.

Nogle tilgivelsesbegrænsninger gælder for lønudgifter for virksomhedsejere selv og kan påvirke størrelsen af gruppesundhedsdækning, pensionsydelser og/eller betalte statslige og lokale skatter, der kan henføres til deres egen beskæftigelse. Lånets tilgivelige beløb gælder desuden kun for de udgifter, der enten er betalt eller afholdt i løbet af lånets "Dækkede periode".

Hvis lånet er finansieret den 5. juni 2020 eller senere, er den dækkede periode 24 uger, begyndende på den dato, hvor lånet er finansieret. For lån finansieret før 5. juni 2020 har låntageren mulighed for at vælge en dækket periode på enten 24 eller 8 uger. Virksomhedsejere, der kører løn hver anden uge (eller hyppigere) har mulighed for at bruge den "Alternative Payroll Covered Period", begyndende på den første dag i lønningsperioden, der begynder efter modtagelsen af OPP-midler (i stedet for datoen) når OPP-midler modtages), hvilket kan give mulighed for flere lønudgifter for at kvalificere sig til eftergivelse af OPP-lån.

OPP-lån var beregnet til at hjælpe virksomhedsejere med at beholde deres ansatte og afbøde lønnedskæringer i tider med økonomiske vanskeligheder; således kan det beløb, der er berettiget til at blive eftergivet for visse lån (dvs. dem over 50.000 USD) formindskes, hvis arbejdsgiverens fuldtidsækvivalent (FTE) medarbejderantal reduceres med et hvilket som helst beløb, eller hvis kompensation til ikke-højtlønnede medarbejdere ( dvs. dem med en årsløn på mindre end $100.000) reduceres med mere end 25 % (selvom Kongressen gav en vis fleksibilitet gennem undtagelser for låntagere, der gjorde en indsats for at genansætte medarbejdere eller genoprette lønninger).

For at afgøre, om en ændring i FTE medarbejderantal vil påvirke det berettigede PPP-lån eftergivelsesbeløb, skal arbejdsgivere sammenligne de gennemsnitlige ugentlige FTE'er i deres dækkede periode med de gennemsnitlige ugentlige FTE'er i perioden mellem enten 15. februar - 30. juni 2019 eller 1. januar – 29. februar 2020 (arbejdsgivere kan vælge perioden med det laveste årsværk), hvor ét årsværk svarer til en 40-timers arbejdsuge, uanset den eller de personer, der bidrager til disse timer (selvom en enkelt arbejdstager ikke kan omfatte mere end 1 årsværk om ugen, hvis de arbejder mere end 40 timer i løbet af den uge). Et fald i FTE vil have et forholdsmæssigt fald i PPP-lånseftergivelse; for eksempel vil et fald på 20 % i FTE resultere i en reduktion på 20 % i berettiget eftergivelse af lån. Alternativt kan en ’safe harbor’ FTE-beregning anvendes af arbejdsgivere, hvis det giver et mere fordelagtigt resultat; safe harbor-metoden tæller medarbejdere, der arbejder 40 timer eller mere om ugen, som 1 årsværk, og medarbejdere, der arbejder mindre end 40 timer om ugen, som 0,5 årsværk. I mellemtiden vil nedskæringer på mere end 25 % af kompensationen til arbejdere med (tidligere) lønninger på mindre end $100.000 resultere i en dollar-for-dollar-reduktion i det tilgivelige beløb for et OPP-lån (i det omfang nedskæringerne overstiger de 25 % tærskel).

I sidste ende er nøglepunktet, at rådgivere har forskellige overvejelser for at hjælpe deres små virksomhedsejere med OPP-lån med at maksimere det beløb, der er berettiget til tilgivelse. Konkret kan valget af en bestemt dækket periode, som låntageren kan være berettiget til, have en væsentlig indflydelse på sammensætningen af udgifter, der skal overvejes til eftergivelse. Metoden til at beregne FTE'er, FTE-sammenligningsperioden brugt til at bestemme, om der er sket et fald i FTE'er, og ændringer i (ikke-højt kompenserede) medarbejderløn kan også påvirke, om det berettigede eftergivelsesbeløb reduceres. Og rådgivere bør sørge for at forberede kunder, der gør modtage tilgivelse for deres OPP-lån ved at gennemgå den potentielle skattepligt forbundet med eventuelle eftergivne beløb!

Jeffrey Levine, CPA/PFS, CFP, AIF, CWS, MSA er Lead Financial Planning Nerd for Kitces.com, en førende onlineressource for fagfolk inden for finansiel planlægning, og fungerer også som Chief Planning Officer for Buckingham Wealth Partners. I 2020 blev Jeffrey udnævnt til Investment Advisor Magazines IA25, som en af de 25 bedste stemmer at henvende sig til i usikre tider. Også i 2020 blev Jeffrey udnævnt af Financial Advisor Magazine som en ung rådgiver at se på. Jeffrey er en modtager af Standing Ovation-prisen, overrakt af AICPA Financial Planning Division for "eksemplarisk professionel præstation inden for personlig finansiel planlægningstjenester." Han blev også udnævnt til 2017-klassen af 40 under 40 af InvestmentNews, som anerkender "præstation, bidrag til finansiel rådgivningsindustri, lederskab og løfte for fremtiden." Jeffrey er skaberen og programlederen for Savvy IRA Planning®, såvel som Co-Creator og Co-Program Leader for Savvy Tax Planning®, begge tilbudt gennem Horsesmouth, LLC. Han er en regelmæssig bidragyder til Forbes.com, såvel som adskillige branchepublikationer, og er almindeligt efterspurgt af journalister for hans indsigt. Du kan følge Jeff på Twitter @CPAPlanner.

Læs flere af Jeffs artikler her.

Den 22. januar 2020 modtog Centers for Disease Control and Prevention (CDC) underretning om det første tilfælde af laboratoriebekræftet COVID-19 i USA. I de følgende dage, uger og måneder fortsatte virussen med at sprede sig over hele USA, hvilket førte til en sundhedskrise, der til dato har resulteret i tab af næsten en kvart million amerikanske liv.

Desværre begynder dette kun at fortælle historien om, hvordan en af de værste pandemier i amerikansk historie har påvirket amerikanerne. Ud over det tragiske tab af menneskeliv har COVID-19-pandemien også skabt kaos på den amerikanske økonomi. Sæsonkorrigeret arbejdsløshed steg fra under 4 % til næsten 15 % næsten fra den ene dag til den anden, da mere end 20 millioner amerikanere søgte om arbejdsløshedsunderstøttelse alene i april 2020.

Hvor utroligt det 20-millioner tal end er, kunne det have været endnu værre. Navnlig den 27. marts 2020 blev loven om Coronavirus Aid, Relief, and Economic Security (CARES) fra 2020 underskrevet af præsident Trump. CARES Act var en nødhjælpspakke på mere end 2 billioner USD og omfattede en tildeling på 349 milliarder USD (som til sidst blev øget til i alt 659 milliarder USD af Paycheck Protection Program og Health Care Enhancement Act) til Paycheck Protection Program (PPP), en ny type lån til kæmpende små virksomheder, som ville være fuldt garanteret af Small Business Administration.

Disse OPP-lån var medvirkende til at hjælpe mange ejere af små virksomheder med ikke kun at overleve begyndelsen af COVID-19-pandemien, men også bevare arbejdspladser for deres ansatte. Lånene kom med minimal garanti, en rente på kun 1 % og en løbetid på mellem 2 og 5 år (lån finansieret den 5. juni 2020 eller senere har en løbetid på 5 år, mens lån finansieret før 5. juni 2020 , har en løbetid på 2 år, medmindre låntager og långiver er enige om en forlængelse.

Men selvom lånevilkårene var attraktive, var kirsebæret på toppen – den store fordel for virksomhedsejere, der skulle lokke dem nok til at tage lånet i første omgang – var uden tvivl muligheden for at få noget (eller potentielt hele) lånet eftergivet , hvilket reelt ville gøre lånet til en bevilling af 'gratis' penge i stedet for.

Eftergivelsen af OPP-lån sker dog ikke automatisk. I stedet kan i mange tilfælde de valg og beslutninger, som virksomhedsejere træffer nu, selv måneder efter at have modtaget lånet, spille en væsentlig rolle for, hvor meget af deres lån, der vil blive eftergivet. Derfor bør rådgivere have en forståelse af reglerne om eftergivelse af OPP-lån, så de kan hjælpe med at guide små virksomhedsejere gennem processen.

OPP var en hidtil uset indsats for at få penge i hænderne på små virksomhedsejere i en rasende hastighed, hvilket ikke er en lille bedrift i betragtning af den utroligt store mængde af små virksomheder, der findes over hele landet. For at gøre det stolede PPP på, at banker, kreditforeninger og andre godkendte långivere tegnede og behandlede lånene, hvilket ville være fuldt støttet af SBA (for at eliminere risikoen for disse långivere ved at låne penge til potentielt kriseramte små erhvervslåntagere). Til det formål, fra begyndelsen af april, gennem programmets lukning (i det mindste med henblik på udstedelse af nye OPP-lån) den 8. august 2020, faciliterede omkring 5.460 forskellige långivere hele 5.212.128 lån!

Utroligt nok var den første runde af OPP-finansiering ($349 milliarder) fra CARES-loven væk på få uger, da SBA stoppede med at acceptere OPP-ansøgninger den 16. april 2020, mindre end tre uger efter, at loven blev underskrevet i loven. Den anden finansieringsrunde, som tilføjede yderligere 310 milliarder USD til programmet, blev tilgængelig den 24. april 2020 som en del af Paycheck Protection Program and Health Care Enhancement Act.

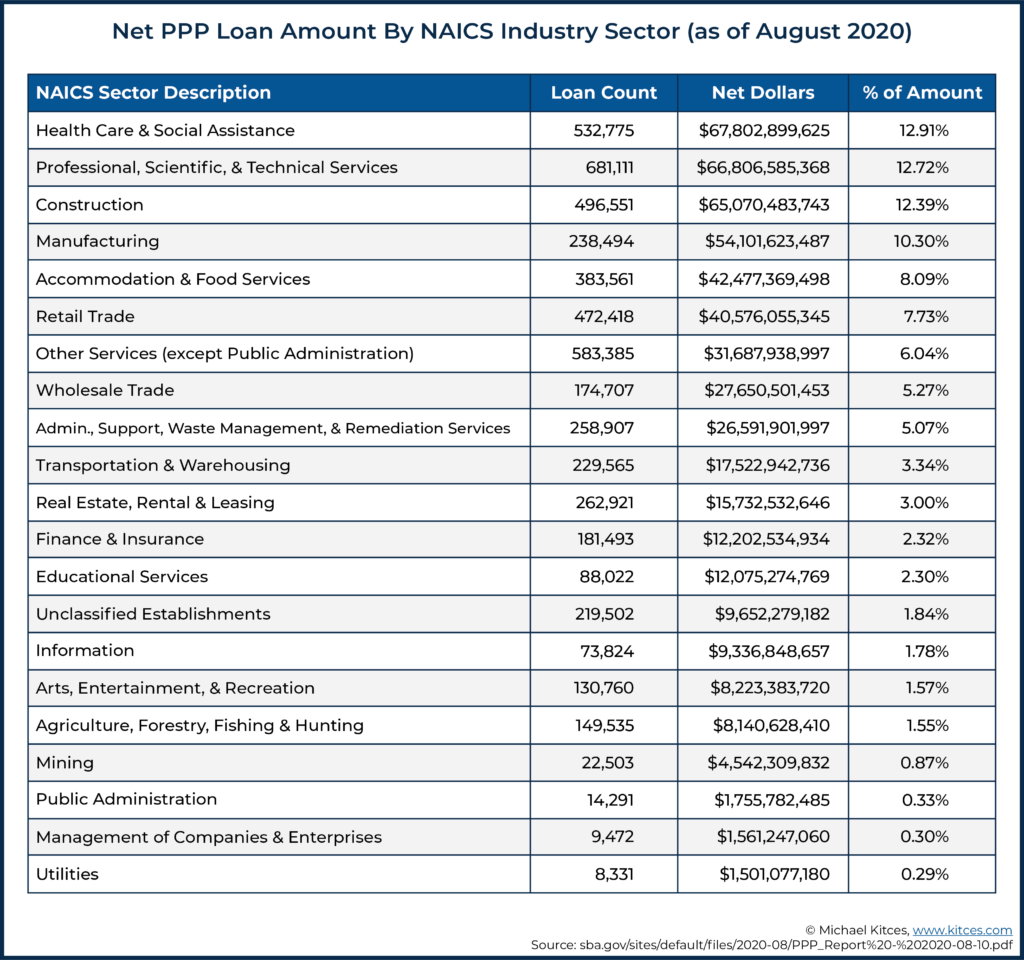

I sidste ende viste den ekstra finansiering sig at være mere end nok. Fra programmets afslutningsdato den 8. august 2020 var omkring 525 milliarder dollars af lån blevet godkendt til næsten alle slags virksomheder (se diagrammet nedenfor) gennem OPP-programmet (hvilket i sidste ende betyder 134 milliarder dollar af de 349 $ + 310 $ =$659 milliarder, der var blevet allokeret til programmet, blev ubrugt).

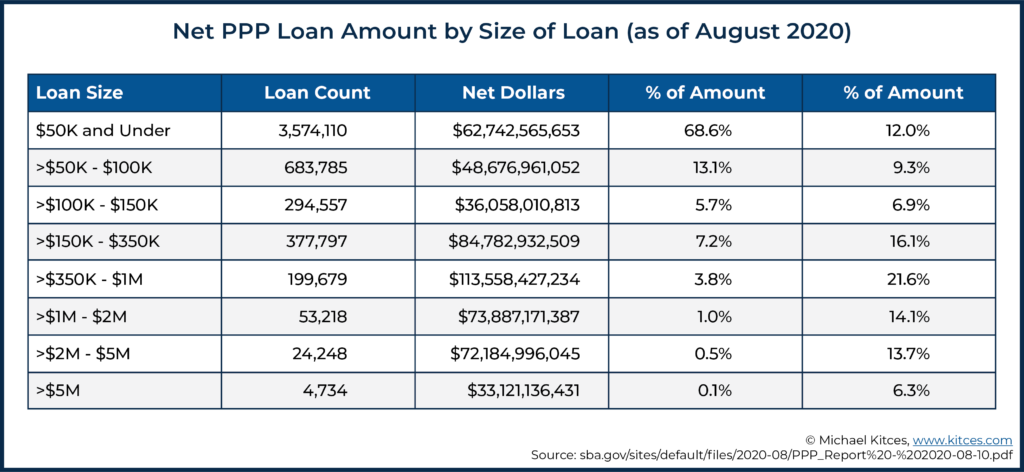

Langt størstedelen af de lån, der blev udstedt under OPP, var relativt små. Faktisk, som nedenstående diagram illustrerer, var næsten 70 % af de omkring 5,2 millioner udstedte lån til lån på $50.000 eller mindre. Det er dog værd at bemærke, at på trods af deres udbredelse udgjorde sådanne lån kun 12 % af den samlede værdi af alle udstedte lån (da en stor mængde af mange meget små lån stadig kun udgør et relativt lille beløb). Derimod repræsenterede lån mellem $5 millioner og $10 millioner (det maksimale beløb, der er tilgængeligt under OPP) kun 0,1 % af alle udstedte lån, men udgjorde 6,3 % af alle OPP-midler.

OPP-lån var tilgængelige for virksomheder, forudsat at virksomheden opfyldte to krav. For det første skulle det betragtes som en "lille virksomhed", som generelt blev defineret som dem med mindre end 500 ansatte (visse virksomheder i brancher, hvor NAICS-koden giver en højere standard for medarbejderstørrelse, var i stand til at kvalificere sig). For det andet var virksomheden forpligtet til at afgive en god troserklæring om, at deres låneanmodning var "nødvendig på grund af usikkerheden om de nuværende økonomiske forhold forårsaget af COVID-19.”

Forudsat at en virksomhed opfyldte disse to betingelser, var den berettiget til at modtage et OPP-lån svarende til det mindste af 2,5 gange deres gennemsnitlige "berettigede månedlige lønudgifter" eller $10 millioner.

Støtteberettigede månedlige lønomkostninger omfattede løn og løn til ansatte og overskud til enkeltejere og partnere (som hver var underlagt et maksimalt årligt beløb på 100.000 USD af en sådan løn/løn/indkomst, der kunne komme i betragtning), samt betalinger foretaget for ansattes gruppesundhedsydelser, pensionsbidrag og statslige og lokale skatter.

Med henblik på at bestemme virksomhedens gennemsnitlige månedlige lønsum brugte virksomheder generelt den gennemsnitlige månedlige lønsum for 2019. Sæsonbestemte virksomheder var dog i stand til at bruge gennemsnitlige månedlige lønninger mellem 15. februar 2019 og 30. juni 2019 eller en hvilken som helst 12-ugers lønsum. periode mellem 1. maj 2019 og 15. september 2019. På den anden side kunne nye virksomheder (dvs. dem, der ikke havde sådanne historiske lønnumre, fordi de ikke var i drift endnu i 2019) bruge deres gennemsnit månedlig løn fra 1. januar 2020 til 29. februar 2020.

For mange små virksomhedsejere var Paycheck Protection Program en livline, der forhindrede dem i at reducere medarbejderantal eller kompensation yderligere, eller i nogle tilfælde helt lukke virksomheden ned. Men mens OPP-lån forsynede virksomhedsejere med tiltrængt likviditet, kom de dog med nogle betingelser.

Mere specifikt begrænsede CARES-loven brugen af OPP-provenuet, idet det krævede, at mindst 60 % af provenuet skulle bruges til lønomkostninger, og det resterende provenu (ikke mere end 40 %) tilgængeligt til yderligere udgifter, der inkluderede husleje, renter på realkreditlån, forsyningsselskaber og andre forretningsrenter på gæld opstået før den 15. februar 2020.

Som tidligere nævnt blev der udstedt OPP-lån med 1 % rente og løbetider på enten 2 eller 5 år. For kæmpende virksomheder er det ret gunstige vilkår. For pokker, for enhver forretning, det er ret gunstige vilkår!

Men mens nogle virksomheder har til hensigt at betale deres OPP-lån tilbage (eller allerede har betalt dem tilbage), gjorde det overvældende flertal af virksomhedsejere, der søgte OPP-lån, det med den hensigt at få så meget af lånet eftergivet som muligt.

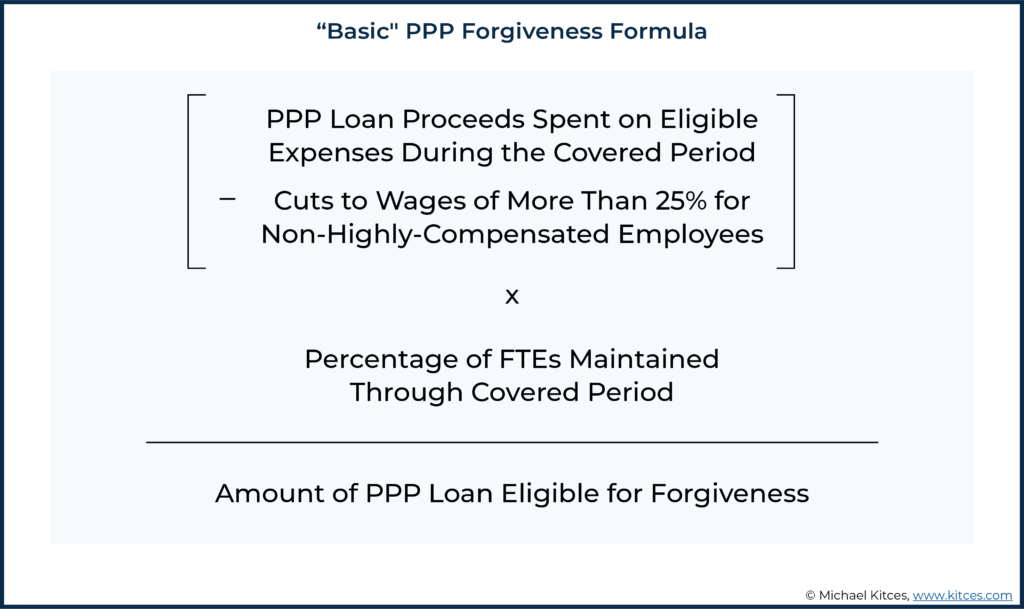

På overfladen er formlen for at bestemme, hvor meget af et OPP-lån, der eftergives, ret ligetil, som illustreret i grafikken nedenfor. Ligesom mange regler og forskrifter er 'djævelen i detaljerne', og der kan være behov for noget benarbejde for at bestemme de nødvendige oplysninger til beregningen, herunder den dækkede periode, der skal indberettes, de støtteberettigede udgifter til krav, de anvendte lønnedsættelser, og antallet af fastholdte årsværk.

Den dækkede periode for et OPP-lån er den periode, hvor der "afholdes" udgifter, der er berettiget til tilgivelse, eller hvor der er "indbetalt" (mere om dette om et øjeblik), som kan tælle med i tilgivelsesberegningen.

For lån, der er finansieret den 5. juni 2020 eller senere, er den dækkede periode de 24 uger, der følger efter modtagelsen af låneprovenuet (dvs. de har/måtte "bruges" til støtteberettigede udgifter i de 24 uger efter, at de er modtaget , for at være berettiget til tilgivelse). Derimod havde lån, der blev finansieret før 5. juni 2020, oprindeligt kun 8 uger i deres dækkede periode, men blev efterfølgende ændret for at give låntagere mulighed for at vælge enten 8 uger eller 24 uger.

Heldigvis var det overvældende flertal af OPP-lån dog finansieret før 5. juni 2020, og derfor har det overvældende flertal af låntagere fleksibiliteten til at vælge enten en 8-ugers eller den længere 24-ugers (om nødvendigt) dækket periode.

Ud over standarden "Dækkede Periode" gav SBA- og Treasury-reglerne også en mulighed for, at arbejdsgivere kunne bruge en "Alternativ Payroll Covered Period". Den Alternative Løndækningsperiode er på et højt niveau præcis, hvad det lyder som; en anden Dækket periode, der kan vælges af nogle virksomhedsejere, der kun gælder lønudgifter (andre udgifter er stadig omfattet af den ’almindelige’ Forsikringsperiode).

Den alternative løndækningsperiode begynder på den første dag i starten af den næste lønningsperiode, efter at OPP er blevet finansieret (i stedet for når en låntager modtog deres OPP-finansiering), og løber i 8 eller 24 uger (samme længde som virksomhedsejeren valgte/var forpligtet til at bruge til den 'almindelige' dækkede Periode).

Det er dog vigtigt at bemærke, at ikke alle virksomheder kan bruge denne yderligere dækkede periode. For at gøre det skal en virksomhed snarere køre deres løn hver anden uge (eller hyppigere).

Den primære fordel ved at bruge den alternative løndækningsperiode (når den er berettiget) er at give mulighed for, at flere lønomkostninger tæller med i tilgivelsen. Da mange virksomheder faktisk betale deres medarbejdere på et tidspunkt efter afslutningen af en lønperiode, ved at bruge den alternative dækkede lønperiode kan den pågældende virksomhed få det samlede beløb for en tidligere lønplans omkostninger inkluderet i dens alternative dækkede lønperiode.

Brug af den alternative dækkede lønperiode kommer med den ekstra kompleksitet at skulle holde styr på to separate dækkede perioder (fordi kun lønudgifter gælder for den alternative dækkede lønperiode – OPP-midler, der bruges til alle andre udgifter, skal spores med standarddækningsperioden), men for nogle virksomheder vil den ekstra fleksibilitet og ekstra lønudgifter, der kan indgå i tilgivelsesberegningen, gøre, at tilføjet kompleksitet det værd.

Men for andre virksomheder, der bruger nok på lønomkostninger i den "almindelige" dækkede periode for at få den maksimale potentielle tilgivelse, tilføjer valget af den alternative dækkede lønperiode unødvendig kompleksitet og bør ikke bruges.

Den alternative dækkede lønperiode vil sandsynligvis ikke blive brugt i scenarier, hvor der anvendes en 24-ugers dækket periode. Sådanne dækkede perioder burde i sig selv give de fleste virksomheder mulighed for at bruge mere end nok på lønomkostninger for at opnå maksimal tilgivelse (men vil kræve, at arbejdsgiveren fastholder antal ansatte og lønninger i en længere periode for at undgå reduktioner i tilgivelsen, som diskuteret yderligere nedenfor. ).

Sektion 1106(b) i CARES-loven beskriver en virksomheds udgifter, der tages i betragtning ved bestemmelse af størrelsen af PPP-lånet, der kan eftergives. Specifikt hedder det i Section 1106(b):

Navnlig blev der i efterfølgende vejledning fra SBA og finansministeriet vedtaget en bestemmelse for eftergivelsesberegningen svarende til den vedtagne bestemmelse for, hvordan provenuet af OPP-lån generelt kunne bruges. Således skal mindst 60 % af beløbet af det OPP-lånsprovenue, der eftergives, bruges på lønomkostninger , hvilket begrænser det eftergivne beløb brugt på husleje, renter på realkreditlån eller forsyningsselskaber til 40 %.

For virksomheder, der blot bruger 100 % af deres provenu på lønomkostninger, er dette naturligvis et problem, men for låntagere, der ikke fuldt ud kan bruge deres provenu til lønomkostninger alene i den dækkede periode – hvilket er mere sandsynligt, at det er tilfældet, når Der anvendes en dækningsperiode på 8 uger, fordi lånebeløbet var baseret på 2,5 måneders eller ca. 10 ugers lønomkostninger – minimumskravet for hvor meget i OPP-låneprovenuet skal bliver brugt på lønomkostninger bliver vigtigt.

I ovenstående eksempel repræsenterer $80.000 af ikke-lønudgifter også $80.000 ÷ $200.000 =40 % af det samlede udstedte PPP-lån. Og som tidligere nævnt er 40 % det maksimale beløb af PPP-låneprovenuet, der kan bruges på ikke-lønudgifter (uanset om det er tilgivet eller ej). Derfor skal de resterende $200.000 – $80.000 (løn allerede brugt) – $80.000 (ikke-løn) =$40.000 af PPP-midler bruges på yderligere lønomkostninger (fordi det ville resultere i $80.000 + $40.000, 0 =0 $12, krævede 60 % af de samlede OPP-midler, der skal bruges på løn) .

Det er også vigtigt at bemærke det noget usædvanlige sprog, kongressen valgte at bruge, da den skulle afgøre, hvor meget af et OPP-lån der ville blive eftergivet; "summen af følgende omkostninger og foretagne betalinger." Navnlig er der ingen "opstået eller betalt" metode til regnskab; sædvanligvis optælles udgifter ved at bruge enten den kontantbaserede regnskabsmetode, som ser på, hvornår dollars faktisk er brugt, eller periodiseringsmetoden, som ser på, hvornår handlingen, der skabte udgiften, faktisk fandt sted. Således var det i første omgang uklart, hvad reglen skulle være! Skulle virksomhedsejere kunne vælge mellem de to?

I sidste ende vedtog SBA og finansministeriet den super-virksomhedsejervenlige konstruktion, der i det væsentlige tillader begge dele Regnskabsmetoder, der skal bruges... samtidigt! Sagt anderledes kan OPP-midler, der bruges til at betale for støtteberettigede udgifter, eftergives, så længe de er enten faktisk betalt i den dækkede periode eller afholdt i den dækkede periode!

Der er et lille, men kritisk problem, som virksomhedsejere skal være opmærksomme på for at udnytte denne (utroligt gunstige) behandling af udgifter. For at afholde udgifter, der er afholdt i løbet af den dækkede periode for at tælle med i tilgivelsesformlen, skal de betales på eller før næste planlagte betalingsdato/faktureringsdato. Hvis en udgift ikke betales i løbet af den dækkede periode, eller er afholdt, men ikke betalt inden den første almindelige faktureringsdato derefter, vil den ikke være kvalificeret som betalt eller afholdt udgift.

Paycheck Protection Program var primært designet som en måde at hjælpe med at holde arbejdere beskæftiget (eller, som man kunne sige, for at beskytte arbejdernes lønsedler!). Følgelig er der et betydeligt antal regler (såsom 60 % minimumsforbrugskrav og minimum tilgivelsestærskel, der gælder for lønudgifter) designet til at sikre, at en væsentlig del af OPP-midlerne allokeret af Kongressen gik direkte til arbejdere som "løn."

Men mens ordet "løn" sandsynligvis vil påberåbe sig ideen om "løn" eller "løn", er udtrykket "lønomkostninger", med henblik på OPP-lån, afgjort bredere. For eksempel, ud over at inkludere nettoindtjening fra selvstændig virksomhed (for dem, der betaler selv som virksomhedsejere!) sammen med lønninger, provisioner, løn og anden kontant kompensation (begrænset til et årligt opgjort beløb på $100.000 pr. medarbejder), inkluderer lønomkostninger generelt også:

However, while these expenses can generally be included in the amount of a PPP loan eligible for forgiveness, and self-employed individuals can even include some of their own earnings from the business as payroll (even if not actually received as a W-2 salary, in the case of partnerships or sole proprietorships), the SBA and Treasury rules limit the ability to include some of these other ‘employee benefits’ payroll-related expenditures if they are made on behalf of business owners themselves (who work at/for the company).

More specifically, the following expenses are not considered Payroll Costs:

As noted earlier, the primary purpose of the Paycheck Protection Program was to safeguard the employment status of small business workers. Accordingly, some businesses that received PPP loans, but that failed to adequately protect worker’s compensation, may be ‘punished’ via a reduction in the amount of their PPP loan that is eligible to be forgiven.

Or at least some of them are…

As while the Paycheck Protection Program did originally include requirements for businesses to maintain certain employee headcount requirements to be eligible for forgiveness on their PPP loans, on October 8, 2020, the SBA and Treasury announced that borrowers who received loans of $50,000 or less would not be subject to such reductions in forgiveness. Which, notably, ‘covers’ more than two-thirds of PPP borrowers (but only about 10% of loan dollars). However, borrowers who took larger loans must still deal with a variety of rules that can result in a reduction of the forgivable amount of their loan.

More specifically, reductions in the forgiveness of PPP loan proceeds spent on eligible expenses during the Covered Period are generally applied for both reductions in the number of Full-Time Equivalent (FTE) employees (the number of cumulative 40-hour workweeks a business’ employees perform) during the Covered Period (as compared to a reference period) and reductions in (non-highly-compensated) workers’ compensation in excess of 25% (to prevent businesses from claiming they maintained headcount but then drastically cutting compensation for all the employees they kept on payroll). In other words, businesses had to maintain at least the same number of full-time equivalent employees at the start and end of the Covered Period, and those (non-highly-compensated) employees had to maintain at least 75% of their compensation (i.e., a not-more-than-25% reduction in compensation) to remain fully eligible for PPP forgiveness.

There are, however, a variety of exceptions to the required thresholds of which business owners should be made aware.

Some businesses that received PPP loans were able to maintain their employee headcounts and hours throughout their Covered Periods. In such instances, the reward that those businesses receive is the ability to completely ignore this part of the forgiveness process!

Of course, not all businesses – even with a boost from the Paycheck Protection Program – were able to maintain employee headcount. The penalty for not doing so is a reduction in the amount of the business’ PPP loan that would otherwise be forgiven (with some exceptions, discussed later).

More specifically, a business must compare its average weekly Full-Time Equivalent (FTE) Employees during the Covered Period (or, if elected, the Alternative Payroll Covered Period) to its FTEs during either the period from January 1, 2020 – February 29, 2020, or during the period from February 15, 2019 – June 30, 2019. Notably, businesses can pick the more favorable of these periods (the period in which there were fewer FTEs) for the comparison.

In general, to compare the number of average weekly FTEs during the Covered Period and the comparison period, it is necessary to determine the average weekly FTEs during both periods. A standard FTE is equivalent to one 40-hour workweek, regardless of the number of individuals it takes to get to the 40-hour mark. Thus, a single worker who works 40 hours in a single week is equivalent to one FTE for that week. Similarly, if two workers each work 20 hours in a week, they would also constitute, together, a single FTE, as would 8 workers each working 5 hours per week, and so on.

One caveat to this rule, however, is that a single worker cannot comprise more than 1 FTE per week, even if that individual works for more than 40 hours during the week. Thus, while two workers who each work 30 hours per week will constitute (30 x 2) ÷ 40 =1.5 FTEs, a single individual working 60 hours in a week will be equal to just 1 FTE!

Once the numbers of average weekly FTEs during the Covered Period and the comparison period are known, the two amounts must be compared. And, in general, any decrease in the number of average weekly FTEs from the comparison period to the Covered Period will result in a reduction of the forgivable amount of the PPP loan.

For borrowers that do fail to maintain their FTE headcount, the adjustment to their PPP forgiveness is relatively straightforward:the otherwise forgivable amount of the PPP loan will be reduced by the same percentage as the percentage drop in FTEs from the comparison period to the Covered Period. So, for instance, a 20% drop in average weekly FTEs from the comparison period to the Covered Period will typically result in a 20% decrease in the amount of the PPP loan a business received that would otherwise be forgiven.

Incredibly enough, there is yet another election that business owners can choose to make when calculating whether they maintained employee headcount and/or the amount by which their headcount (and thus their forgivable PPP loan) was/is reduced.

Instead of using actual hours worked to calculate FTEs, the business can opt to use a safe harbor method, where all employees who work 40 hours or more during a week are counted as 1 FTE, while all employees who work less than 40 hours during a week are counted as one-half of an FTE.

Perhaps not surprisingly, this is an all-or-nothing decision. A business can’t, for instance, use the safe harbor in some weeks, but not others. Or for some employees, but not others. It’s either used for all the employees for every week of the Covered Period or for none of the employees in any week of the Covered Period.

Using the safe harbor method to calculate FTEs will usually alter the number of FTEs for comparison purposes.

It’s important to note, though, that while using the safe harbor method of calculating FTEs would have resulted in a negative outcome in the example above, its use can actually result in either a positive or a negative effect on forgiveness, depending on the specific set of facts and circumstances.

Although Congress was intent on making sure that PPP loan proceeds were used to keep workers employed through at least the end of the Covered Period, it recognized that there would be some situations where doing so would not be possible, for reasons largely (if not entirely) outside of an employer’s control. In particular, some business owners with lower-wage employees raised concerns that the enhanced unemployment benefits made available as a part of the CARES Act were actually resulting in employees not wanting to return to work until the increased unemployment benefits ended (potentially rendering the employer unable to meet the ‘maintain headcount’ requirement for its own PPP forgiveness).

Accordingly, Congress, the SBA, and Treasury, collectively crafted a series of exceptions to the general rule for reductions in forgiveness. Thus, a business will not have its forgiveness amount decreased for any of the following situations occurring during the Covered Period or Alternative Covered Period:

A careful reading of the above exceptions reveals that they are not blanket exemptions for an employer that covers every employee. Rather, they are acceptable ‘excuses’ to ignore a drop in FTE count specific to an individual employee.

By contrast, there are two additional exceptions to a drop in FTEs that can be used broadly, across a business, for all employees. They are when either:

For certain businesses, these two exceptions to the ‘normal’ FTE reduction rules can be huge. They are effectively ‘get-out-of-jail-free cards’ that will eliminate any and all FTE reductions that would otherwise apply (though PPP funds will still need to be spent on eligible expenses during the Covered Period to be eligible for forgiveness).

For businesses that are unable to return to the same level of business activity as before February 15, 2020, due to compliance requirements, it’s as simple as documenting the public health requirement and the corresponding drop in business activity (read “gross revenue”).

Meanwhile, for businesses that reduced employee headcount or hours at some point between February 15, 2020, and April 26, 2020, it just needs to reverse those decisions by the end of the year. Thus, now may be a critical time for such businesses to consider bringing back employees, as the difference between rehiring staff on December 15, 2020, for example, and January 15, 2021, could be the difference in thousands (or even tens or hundreds of thousands) of additional forgiveness!

If not for an additional restriction, shrewd business owners may have looked to avoid drops in headcount by simply cutting employees’ compensation but keeping them employed. However, while certain cuts in compensation are allowed, the CARES Act does limit such actions.

More specifically, to the extent that an employee with annualized salary/wages of less than $100,000 during 2019 has their compensation slashed by more than 25%, the excess (beyond 25%) will result in a dollar-for-dollar drop in the amount of the business’ PPP loan that is forgivable (unlike the reduction due to employee headcount, which is calculated on a percentage basis). This dollar-for-dollar reduction in the PPP forgivable amount due to a reduction in employee compensation is made by comparing the drop in wages/salary during the Covered Period to the average salary/wages paid to the employee from January 1, 2020 – March 31, 2020.

However, cuts in compensation of less than 25% to the same employees have no impact on forgiveness. Similarly, cuts to compensation of those earning $100,000 or more in 2019 have no impact.

Two final points are worth mentioning here. First, similar to the ‘exception’ that allows an employer to rehire a terminated individual by December 31, 2020, to avoid a reduction in forgiveness due to a drop in headcount, so too can an employer avoid a reduction in loan forgiveness for cutting a non-highly-compensated employee’s compensation in excess of 25% if the salary is restored by the same December 31, 2020 deadline.

However, per the instructions for forgiveness published by the SBA and Treasury, this exception only appears to be available if the decision to slash wages/salary was made between February 15, 2020, and April 26, 2020. (Whereas subsequent reductions in compensation or headcount that were implemented after April 26 th can’t be ignored, even if the employees are subsequently re-hired or restored to their prior compensation level.)

Second, a business that both reduced its FTEs and cut non-highly compensated employees’ wages by more than 25% will have two reductions in the amount of its PPP loan that would otherwise be forgivable.

There is, however, an “order of operations” that must be followed. More specifically, the dollar-for-dollar reduction for salary cuts (to non-highly-compensated employees) is applied first, followed by applying the percentage reduction in forgiveness due to a drop in FTEs to the already reduced amount.

As is plainly evident, the rules for determining the amount of a business’ PPP loan that can be forgiven by the SBA are complicated (one might even say “obnoxiously” complicated!). That complexity will inevitably lead to some business owners failing to get the maximum possible amount of their PPP loan forgiven or lead to other planning complications.

Advisors can, and should, help clients avoid this fate by taking steps that include the following:

Where the borrower maintains their employee headcount and wages through the ‘regular’ 8-week Covered Period (or qualifies for an exception to forgiveness reductions) and expends enough on payroll (and, if necessary, on other expenses) to have the full PPP loan forgiven (which is pretty likely, if full employment was maintained), the 8-week Covered Period is the logical option.

If this isn’t enough to get full forgiveness, but the business is otherwise relatively close to the required expenditures to obtain full PPP forgiveness, the next step is to see if the Alternative Payroll Covered Period is enough to do the trick.

If the Alternative Covered Period allows the business to spend enough on eligible expenses to get maximum forgiveness, then using it is a ‘simple’ solution.

If it doesn’t, it’s necessary to explore the 24-week Covered Period option instead. If the borrower maintains headcount and wages through the ‘extended’ 24-week Covered Period (or qualifies for an exception to forgiveness reductions), then this becomes the logical option.

However, if FTEs are not maintained and/or there are significant (<25%) cuts to the wages of employees with annualized compensation of less than $100,000, further analysis is warranted.

At the heart of the matter lie two questions…

If the answer to question 1 is “yes” and the answer to question 2 is “no”, then extending to the 24-week Covered Period likely makes the most sense. Otherwise, keeping the ‘original’ 8-week Covered Period will probably be more beneficial for the borrower.

Unfortunately, there is no easy way to figure this out. Someone must ‘run the numbers’ using each method and see what the best result is!

More specifically, while Section 1106(i) of the CARES Act stipulates that “any amount which (but for this subsection) would be includible in gross income of the eligible recipient by reason of forgiveness described in subsection (b) shall be excluded from gross income,” the IRS has effectively negated this position by disallowing any expenses paid with forgiven funds from being deductible by a business on its return.

Without such deductions, the profit of some businesses may be ‘artificially’ inflated, leading to higher-than-normal tax bills for business owners.

The last thing anyone wants is an unexpectedly large tax bill. But given the pandemic and the struggles many business owners are already dealing with, that may never be truer than today. Advisors, therefore, must help such clients plan ahead and avoid surprises.

The CARES Act provided a massive stimulus to the American economy in response to the worst pandemic in more than 100 years that gripped the nation. Included in the stimulus was the creation of the much-hyped Paycheck Protection Program, which ultimately provided more than half a trillion dollars in loans to business owners in an effort to help them maintain their employee headcount and payroll.

But while the PPP loans, themselves, have been valuable for business owners, the real cherry on top has been the ability to have some, if not all, of the loan forgiven by the SBA. To benefit from this, though, business owners need to navigate a complex web of rules, from understanding various Covered Periods to knowing what expenses count towards forgiveness – a particularly cumbersome issue for business owners themselves – to dealing with reductions that can apply when employee headcount and/or wages are not maintained throughout the Covered Period.

The good news for advisors is that this complexity provides ample opportunity to educate clients and to provide invaluable guidance in a time of great need. Doing so not only helps business owners to maximize the amount of PPP forgiveness they receive, but can also create the kind of goodwill that can lead to clients for life!