Refinansiering af gæld for at konsolidere flere lån til et enkelt er en standard for gældsstyring. Nogle gange er det for at få adgang til en mere favorabel rente. Nogle gange er det for at reducere de månedlige betalingskrav ved at strække dem ud af en længere tilbagebetalingsperiode. Og i nogle tilfælde er det kun for den administrative lethed og forenkling af at kunne foretage alle betalinger til én låneudbyder.

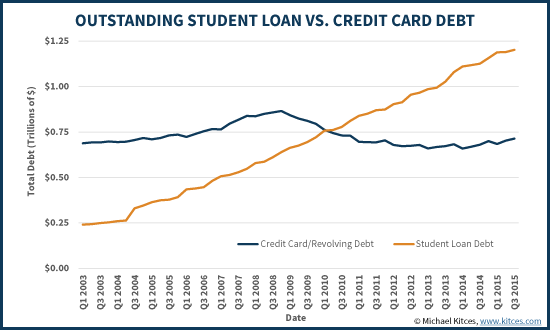

Når det kommer til studielån, er refinansieringsbilledet dog mere komplekst. Årsagen er, at nutidens studielån faktisk er en kombination af føderale og private låneprogrammer, og for at hjælpe med at afhjælpe eksplosive niveauer af studielånsgæld (hvis den samlede mængde nu overstiger al udestående revolverende kreditkortgæld i USA!), føderale studielån får adgang til flere former for "fleksible" tilbagebetalingsplaner. Nogle af dem inkluderer endda vilkår, der tillader, at uindfriede studielån eftergives efter 25, 20 eller endda 10 år under nogle omstændigheder.

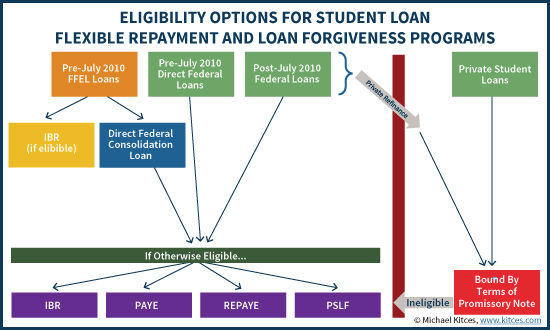

Men fleksible føderale tilbagebetalingsprogrammer for studielån er kun tilgængelige for Federal studielån. Faktisk kan gamle føderale studielån (under det tidligere Federal Family Education Loan [FFEL]-program) endda konsolideres til nye føderale lån, der er berettiget til (mere) fleksibel tilbagebetaling og potentiel tilgivelse under Federal Direct Consolidation Loan-programmet.

Desværre er studerende, der refinansierer gamle (eller nye) føderale studielån til et privat lån mister adgangen til alle de fleksible tilbagebetalings- og potentielle tilgivelsesprogrammer. Hvilket betyder, at når det kommer til studielån, kan refinansiering – selvom det er til en lavere rente eller en mindre månedlig betaling – faktisk være langt mere skadeligt i det lange løb end at beholde de oprindelige føderale lån eller blot konsolidere (men ikke refinansiere! ) i de seneste føderale programmer!

Michael Kitces er Head of Planning Strategy hos Buckingham Wealth Partners, en nøglefærdig udbyder af formueforvaltningstjenester, der støtter tusindvis af uafhængige finansielle rådgivere.

Derudover er han medstifter af XY Planning Network, AdvicePay, fpPathfinder og New Planner Recruiting, den tidligere Practitioner Editor af Journal of Financial Planning, vært for Financial Advisor Success podcast og udgiveren af den populære blog for finansplanlægningsindustrien Nerd's Eye View gennem hans websted Kitces.com, dedikeret til at fremme viden inden for finansiel planlægning. I 2010 blev Michael anerkendt med en af FPA's "Heart of Financial Planning"-priser for hans dedikation og arbejde med at fremme professionen.

(Michaels note:Denne artikel er baseret på en undervisningssession leveret af Ekspert i studielån, Heather Jarvis på XY Planning Network-konference i 2015.)

For dem, der har brug for at låne penge fra tid til anden, kan der opstå gæld fra en række forskellige kilder. Og i sidste ende er et stort antal lån i bedste fald uhåndterlige at overskue og administrere - med en række forskellige låneudbydere til at betale, med varierende rentesatser og lånevilkår - og i værste fald kan de sammensættes for hurtigt og komme ud af kontrol, hvilket fører til misligholdelse og konkurs.

I denne sammenhæng er gældskonsolideringsstrategier blevet mere og mere populære i de senere år som et middel til at håndtere flere gældsposter. Konsolidering af flere lån til ét kan forenkle antallet af betalinger, der skal foretages og administreres, og kan endda spare penge i det lange løb ved at opnå en lavere samlet rente (f.eks. når man konsoliderer fra kreditkort til et Peer-To-Peer-lån for låntagere med god kredit). Refinansiering af flere lån til et enkelt konsolideret lån kan også være tiltalende, hvis det nye lån har en længere tilbagebetalingsperiode, hvilket kan reducere minimum gældsbetalingsforpligtelser betydeligt og gøre det lettere at undgå misligholdelse (selv om mindre betalinger naturligvis også vil føre til mere kumulative lånerenter betales over tid).

Gældskonsolidering og refinansieringsstrategier er ofte attraktive at overveje, fordi det meste af gælden i sig selv ellers er ombytteligt – en gæld er en gæld, renter er renter, og en betalingsforpligtelse er en betalingsforpligtelse – så hvis en omlægning af eksisterende lån til et nyt giver mulighed for en kombination af bedre lånevilkår (renter, tilbagebetalingsperioder osv.), så meget desto bedre.

Historisk set har fokus på gældskonsolidering været omkring forbrugernes gæld – f.eks. kreditkort og anden ikke-sikret personlig gæld – men der har været en eksplosion af studielånsgæld i løbet af det sidste årti, hvor det samlede studielån nu overstiger al kreditkortgæld. i USA! Følgelig har denne massive vækst i gæld ført til tilsvarende massiv vækst i refinansierings- og konsolideringsprogrammer specifikt for studielån, herunder "traditionelle" långivere som Citizens Bank til alternative långivere som Earnest, og nye "ikke-bank"-markedsudlånsalternativer som CommonBond og SoFi.

Generelt, når man diskuterer forvaltning af forbrugergæld, bruges udtryk som "konsolidering" og "refinansiering" ofte i flæng, da handlingen med at konsolidere flere lån til ét typisk involverer handlingen med at refinansiere dem (at optage et enkelt nyt lån med nye vilkår og bruge provenuet til at tilbagebetale og erstatte de gamle lån med mindre gunstige vilkår).

Men når det kommer til studielån, er der faktisk forskel på refinansiering (som kan omfatte konsolidering af mange lån til ét) versus bare konsolidering af flere lån til ét, takket være Federal Direct Consolidation Loan-programmet.

Federal Direct Consolidation Loan kombinerer flere føderale studielån til et enkelt lån. Denne konsolideringsproces ikke faktisk ændre den rente, der opkræves (bortset fra en minimal justering, der kan forekomme, fordi den konsoliderede rente genberegnes som den vægtede gennemsnitlige rentesats for alle de individuelle lån, der konsolideres afrundet til nærmeste 1/8 th ). Et føderalt direkte konsolideringslån kan dog i nogle tilfælde strække betalinger over en længere tilbagebetalingsperiode.

Endnu vigtigere er det dog, at et føderalt direkte konsolideringslån kan gøre studielånslåntageren berettiget til flere fleksible tilbagebetalingsprogrammer, der kun er tilgængelige for visse føderale studielån.

Gunstige føderale tilbagebetalingsprogrammer for studielån omfatter:

Før 2010 blev føderale studielån administreret af en kombination af den føderale regering selv (som ydede nogle direkte lån) og programmet Federal Family Education Loan (FFEL), som lettede føderale lån gennem private firmaudlånere. Forbeholdet var imidlertid, at kun direkte føderale lån var berettiget til de mest generøse betalings- og tilgivelsesprogrammer som PAYE og PSLF.

Siden 2010 overtog finansministeriet hele det føderale studielånsprogram, og FFEL blev udfaset for nye lån, der begyndte efter 1. juli st af 2010. Hvilket betyder, at alle føderale studielånsprogrammer siden midten af 2010, inklusive subsidierede og ikke-subsidierede Stafford-lån, PLUS-lån (givet direkte til studerende) og mere, potentielt har været berettiget til i det mindste nogle føderale fleksible betalingsprogrammer.

Men mange tidligere studerende har stadig FFEL-lån, der blev optaget før 2010, som ikke var berettiget til visse betalingsprogrammer oprindeligt. Heldigvis kan disse lån dog blive berettigede, hvis de konsolideres gennem Federal Direct Consolidation Loan ! Med andre ord kan forskellige FFEL-lån, der ikke var berettiget til fleksible tilbagebetalingsprogrammer, herunder potentiel eftergivelse af lån efter 10 eller 20 års tilbagebetaling (f.eks. under PSLF, PAYE eller REPAYE), blive berettiget, hvis de går igennem et føderalt direkte konsolideringslån (dog kun for lån på den studerende, ikke PLUS-lån optaget af forældre, og mulighederne for tilbagebetalingsplan inkluderer ikke PAYE for dem, der havde en studielånssaldo før 1. oktober 2007).

Bemærk dog, at disse forbedrede tilbagebetalingsmuligheder kun er tilgængelig, hvis konsolideringen er udført under Federal Direct Consolidation Loan-programmet, og er generelt kun tilgængelig, hvis det er det originale FFEL-lån. (Selvom hvis det "gamle" FFEL-lån blev tilbagebetalt under IBR og flere år inde i dets 25-årige "tilgivelse"-tidslinje, kan konsolidering nulstille tidshorisonten for tilgivelse, når den genstartes under et nyt fleksibelt betalingsprogram.)

Under visse omstændigheder er Federal Direct Consolidation også tilgængelig for et FFEL-lån, der ikke er det "originale" lån (hvis det blev konsolideret i et særligt FFEL Consolidation Loan-program, der eksisterede før juli 2010), og Perkins-lån kan også potentielt blive konsolideret med Federal Direct (selvom de faktisk ikke er en del af FFEL).

Betydningen af disse regler er, at ikke blot "ældre" studielån under FFEL potentielt kan blive berettiget til mere gunstige lånevilkår ved at konsolidere, men private lån er ikke berettigede, og gennemgå processen med at refinansiere et føderalt lån til et privatlån vil uigenkaldeligt miste adgangen til disse programmer . Igen, årsagen er, at Federal Direct Consolidation Loan-programmet kun er tilgængeligt for eksisterende Federal lån; private lån er ikke berettigede, inklusive tidligere føderale lån, der blev refinansieret til private lån . Desuden, hvis et eksisterende føderalt studielån, der er optaget siden 2010 – og dermed allerede potentielt er berettiget til fleksible betalingsprogrammer – refinansieres til et privat lån, mistes adgangen til disse gunstige betalingsprogrammer også permanent.

Med andre ord, ligesom et føderalt direkte konsolideringslån kan omdanne et ikke-kvalificeret FFEL-lån til et berettiget føderalt lån for unikke tilbagebetalings- og tilgivelsesmuligheder, refinansiering fra et føderalt lån til en privat kan miste disse muligheder! Hvilket betyder, at selvom et privatlån giver en lidt bedre rente – og især hvis det ikke gør det – kan det være meget skadeligt at refinansiere føderale studielån!

Navnlig kan et eksisterende direkte føderalt låneprogram efter 2010 også konsolideres under Federal Direct Consolidation-programmet, selvom det ikke resulterer i nogen bedre eller værre berettigelse eller behandling for fleksible føderale tilbagebetalingsprogrammer (selvom konsolidering kan have en negativ indvirkning på industrien -specifikke servicebaserede tilbagebetalingsprogrammer, såsom HRSA for sygeplejersker). Det kan stadig være ønskeligt at gøre det blot for en vis grad af administrativ bekvemmelighed. Men hvis flere direkte lån har forskellige rentesatser, kan det være at foretrække at holde dem adskilt for at tillade eventuelle forudbetalinger at blive dirigeret til det højeste rentelån først (da en konsolideret version vil være underlagt én blandet rentesats).

Mange studerende, der har akkumuleret studielån gennem årene, er måske ikke engang klar over, om eller hvilke lån faktisk er føderale lån (berettigede til føderal konsolidering) eller private lån (kun berettiget til privat refinansiering).

For at afgøre, om nogen af de studerendes lån faktisk er føderale, kan den studerende anmode om deres (føderale) låneoplysninger gennem National Student Loan Data System (NSLDS). Ved at gøre krav på deres konto vil systemet vise alle studielån, der faktisk er en del af føderale programmer, og de relevante låneoplysninger (inklusive hvilket program det er, hvornår det blev optaget, og den aktuelle lånesaldo og rentesats).

For at identificere og verificere alle andre lån skal studerende få en kopi af deres kreditrapport (f.eks. via Federal en gang om året gratis kreditrapportprogram) for at identificere alle udestående lån. Eventuelle lån, der er vist på kreditrapporten, og ikke opført i NSLDS, vil være private lån. (Ideelt set bør den studerende også finde eller få en ny kopi af det faktiske gældsbrev for hvert privatlån for virkelig at forstå lånevilkårene og detaljerne.)

Når alle disse oplysninger er blevet indsamlet, er det muligt at organisere alle detaljer om studielån, private og føderale, FFEL eller Direct, og vilkårene for at identificere, om det kan give mening enten at konsolidere (for føderale lån) eller refinansiere (for private lån). Det er selvfølgelig muligt, at en studerende også ønsker at refinansiere føderale lån – f.eks. for at opnå en bedre rente – selvom det sandsynligvis kun vil være ønskeligt for dem med væsentlig indkomst, hvor der både er mulighed for at få et gunstigt privatlån vilkår og de fleksible tilbagebetalingsregler for de føderale programmer er sandsynligvis ikke relevante. (En låntager med høj indkomst og høj kreditscore vil sandsynligvis også ønske at refinansiere private studielån, hvis en favorabel rente og betalingsperiode er tilgængelig.)

Hvis der er betydelige føderale studielån - enten direkte lån, der er berettiget til fleksible betalingsplaner, eller FFEL-lån, der kunne konsolideres for at blive berettigede - vil det være ønskeligt at dykke nærmere ind i, om den studerende kan være berettiget til en bedre tilbagebetalingsplan. Uddannelsesministeriet giver nogle værktøjer til estimering af tilbagebetaling, og hvis det er ønskeligt, kan den studerende begynde processen med Federal Direct Consolidation Loan, eller det kan være umagen værd også at engagere en selvstændig studielånsekspert for at hjælpe med at navigere i alle valgene (der er begge eksperter, der arbejder direkte med forbrugerne, og også nogle som Jarvis selv, der har specialiseret sig i at samarbejde med rådgivere om spørgsmål om studielån).

Men bundlinjen er ganske enkelt dette:Mens "gældskonsolidering" kan være en standardanbefaling i privatøkonomiens verden, er det nødvendigt at være mere forsigtig, når det kommer til studielån, for det er ikke bare om lånerente og tilbagebetalingstid. Føderale studielån er potentielt berettiget til særlige tilbagebetalingsregler, menkun så længe de forbliver føderale lån (og/eller er konsolideret med andre føderale studielån under Federal Direct Consolidation Loan-programmet). Så vær meget forsigtig med at refinansiere føderale lån til private, medmindre du er helt sikker på, at du ikke vil have eller har brug for adgang til de forskellige fleksible tilbagebetalingsprogrammer, der er tilgængelige for føderale studielån!

(For rådgivere, der er interesseret i mere studielån, kan du ønske at tjek den omfattende uddannelsesserie for studielån til finansielle rådgivere, som også er tilgængelig fra Heather Jarvis .)