Renterne har været faldende det sidste år. Hvis du er en investor, der er afhængig af renteindtægter til at dække udgifter, er dette ikke et lykkeligt scenario.

I dette indlæg vil jeg demonstrere, hvordan du smart kan bruge livrenteordninger til at øge din indkomst uden risiko selv i denne lave rente sats regime. Dette er mere anvendeligt til pensionsporteføljer.

Før vi går over til livrenter, lad os hurtigt komme ind på de andre pensionsindkomstprodukter.

Jeg vil kompilere listen over nogle af de populære muligheder. Dette er ikke en udtømmende liste.

Et ekstra punkt :Med ingen af ovenstående produkter kan du låse renten fast hele livet. Undervurder ikke virkningen. For omkring 8-9 år tilbage kunne du tjene 10 % på dine faste bankindskud. Nu er det svært at tjene 6% på dine FD'er.

Med fastforrentede produkter kommer potentialet for ekstra afkast normalt med højere risiko. Den højere risiko kan være i form af højere kreditrisiko eller højere renterisiko. Det gode er, at denne risiko ikke er svær at forstå. Du skal blot se på porteføljens kreditkvalitet (for kreditrisiko) og porteføljevarighed (for renterisiko).

For eksempel har en investeringsforening med gæld, der investerer i papir af lavere kreditkvalitet, højere kreditrisiko. Når tiderne er gode, vil du blive belønnet med højere afkast (end en fond, der investerer i virksomheder af god kreditkvalitet). Problemet opstår, når det går galt. Se ikke længere end afviklingen af Franklin-ordninger. Måske var Franklins et ekstremt tilfælde af likviditetsrisiko. Men mange kreditrisikogældsfonde har været vidne til misligholdelse i løbet af de sidste 2-3 år.

Når du kommer til virksomheders FD'er og NCD'er, skal du overveje smerten ved DHFL-investorer, før du investerer. Samtidig er det uretfærdigt at male alle NBFC'erne med den samme pensel. HDFC er helt fint, men det vil tilbyde en lavere rente på FD'er end andre NBFC'er.

Endnu vigtigere, hvorfor tager vi så meget risiko? Måske for et par procentpoints ekstra afkast.

Livrenter er superprodukter. Du kan låse renten fast og garantere dig selv en indkomststrøm for livet. Den eneste advarsel er, at du skal købe den rigtige variant i den rigtige alder.

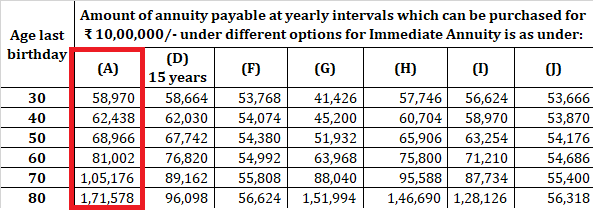

Jeg kopierer annuitetssatserne for LIC Jeevan Akshay VII. Variant A er varianten "UDDEN retur af købspris". Og det er den variant, jeg vil fokusere på i dette indlæg.

Hvis du ser på satserne, er det måske for tidligt at købe en livrenteordning, hvis du er fyldt 60 år. Forstå venligst, at mit svar kan ændre sig afhængigt af sagsspecifikke. Du er måske bedre stillet ved at investere i SCSS og PMVVY eller endda bankindskud (på trods af lavere indkomst). Du bevarer også fleksibilitet med dine penge.

At købe en livrenteordning (UDDEN tilbagebetaling af købesummen) kan give mere mening, når du er tættere på 70 eller derover. Dette er fordi, omkring den alder, begynder forskellen mellem livrentesatsen og renten fra andre pensionsindkomstprodukter at blive for stor.

Hvad hvis renten falder, når jeg beslutter mig for at købe livrenteordningen?

Ja, det er en risiko. Men af alle annuitetsvarianter skal "UDDEN afkast af købspris" være den mindst rentefølsomme, især i høje aldre . Dette skyldes, at forsikringsselskabet under denne variant ikke skal returnere din hovedstol. Ved en fremskreden indtrædensalder (f.eks. 70, 75 eller 80) ved forsikringsselskabet, at de måske ikke skal betale for længe og kan derfor tilbyde en højere rente (end det er gældende i økonomien)

Plus, der er et koncept om pulje af dødelighedsrisiko. Nogle investorer vil leve meget længe (og forsikringsselskaberne vil tabe penge), mens andre kan dø snart (hvor forsikringsselskaberne vil tjene mange penge).

Bare for at give et eksempel, køber to venner Ram og Shyam, begge 70 år gamle, en livrenteordning for 1 crore Rs. Begge får 10,51 lacs om året i indkomst (ikke i betragtning af GST-påvirkning).

Ram fortsætter live indtil 100 års alderen. Bare for at break-even skal forsikringsselskabet generere et afkast på 9,89% p.a. Svært i nuværende tider gennem fastforrentede investeringer. Dette er et tabende forslag for forsikringsselskabet.

Lad os dog sige, at Shyam dør i en alder af 73. Derfor indtog forsikringsselskabet Rs 1 crore og måtte kun betale Rs 30,45 lacs. Et vindfald.

Kombiner nu de to sager. For at break-even på disse to tilfælde skal forsikringsselskabet generere et afkast på 4,54 % p.a. Det ser nu ikke så svært ud. Og giver mulighed for at tjene en anstændig avance.

Saml nu risikoen for tusindvis af kunder og indbring aktuarvidenskab. Vi får en idé om, hvorfor forsikringsselskaberne kan give renter (for varianten UDEN købspris), der er meget højere end gældende i økonomien.

Hr. Mehta er 70 år gammel. Han har en portefølje på Rs 1 crore og skal generere Rs 6 lacs i årlig indkomst for at dække sine udgifter.

Af Rs 1 crore har han lagt Rs 15 lacs hver i PMVVY og SCSS. De to produkter giver ham indtil videre 7,4 % om året. De to produkter giver ham omkring 2,22 lacs om året. Han mangler stadig at generere Rs 3,78 lacs om året.

Hans bank tilbyder ham en rente på 6 % på faste indlån. Hvis han skulle bruge pengene i FD'er for at generere underskudsindkomsten på 3,78 lacs, bliver han nødt til at investere 63 lacs i faste indskud. For at illustrere min pointe har jeg ikke overvejet RBI Savings Bonds i dette eksempel.

Han vil stadig stå tilbage med Rs 7 lacs =Rs 1 crores – Rs 30 lacs (SCSS, PMVVY) – Rs 63 lacs (Bank FDs).

Ser behagelig ud, men Mr. Mehta er ikke komfortabel.

Hans bekymringer er:

Hvad kan han gøre?

I stedet for at sætte sine penge ind i bankindskud, kan han investere i f.eks. LIC Jeevan Akshay VII (UDEN retur af købsprisvariant).

Ved 10,75 % p.a. han skal investere Rs 35,9 lacs for at generere en indkomst på Rs 3,78 lacs om året.

Og han står stadig tilbage med Rs 1 crore – Rs 30 lac – Rs 35,9 lacs =Rs 34,1 lacs

Denne Rs 34,1 lacs giver ham potentiale til at opfylde krav og giver også mulighed for at imødegå fremtidig inflation. Hvis han ønsker det, kan han tage en vis risiko med en del af disse penge.

Og det er det ikke.

Han har investeret med LIC. Derfor er der næsten ingen risiko. Han har fastlåst denne rente for livet. Og livrenter er måske et af de simpleste produkter. I en høj alder kan din evne til at administrere investeringer falde. En livrente er også et fint produkt for sådanne investorer.

Du behøver ikke kun at købe livrenteordninger én gang. Faktisk kan du forskyde annuitetskøb for at imødegå inflationen meget smart.

Hvis vi fortsætter med ovenstående eksempel, lad os sige, at hr. Mehta oplever en udgiftsinflation på 6 % p.a. Lad os antage, at han på en eller anden måde styrer inflationen for de næste 5 lacs gennem overskuddet på Rs 34,1 lacs. Jeg antager, at Rs 34,1 lacs ikke vokser (du burde generere et meget højere afkast, men lad os holde tingene enkle)

Efter 5 år (han er 75) er annuitetssatsen 13,01%. Med inflationen er hans årlige udgifter vokset til Rs 8 lacs.

Han har allerede planlagt for Rs 6 lacs i indkomst (Rs 30 lacs i PMVVY/SCSS og Rs 35,9 lacs i annuitetsordning). For at generere yderligere Rs 2 lacs kan han anvende yderligere Rs 15,3 lacs i livrenteordninger.

Han vil stadig stå tilbage med Rs 100 lacs – Rs 30 lacs – Rs 35,9 lacs – Rs 15,3 lacs =Rs 18,8 lacs.

Ikke dårligt.

Når hans SCSS- og PMVVY-indskud udløber, kan han dirigere løbetidsbeløbene (hovedbeløbene) til annuiteter. Husk, at i en alder af 70 år er forskellen mellem PMVVY- og SCSS-satser (nuværende:7,4 %) og annuitetssatser (10,5 %) ~3 %.

For en 75-årig er forskellen 5,5 % (13,01 % og 7,4 % p.a.).

For en 80-årig er forskellen næsten 10 % (17,1 % og 7,4 % p.a.)

Lad os f.eks. sige, at hans SCSS modnes, når han fylder 75. I stedet for at omdirigere pengene til SCSS, kan han investere i en livrenteordning.

Han har brug for Rs 8 lacs om året.

Ved 13,01 % p.a. vil en investering på Rs 15 lacs generere Rs 1,96 lacs om året.

PMVVY (Rs 15 lacs) giver Rs 1,11 lacs.

Købt livrente (Rs 35,9 lacs, da han var 70) giver ham Rs 3,78 lacs.

Købt livrente (fra SCSS-udløbsbeløb i en alder af 75) giver 1,96 lacs.

Det er 6,85 lacs.

Han har Rs 34,1 lacs tilbage (fra 5 år tilbage).

For at generere denne underskudsindkomst på Rs 1,15 lacs (8 – 6,85), skal han kun investere Rs 8,47 lacs i livrenter.

Han står stadig tilbage med gratis kontanter på Rs 34,1 – 8,78 =25,32 lacs.

I en alder af 80 forfalder PMVVY-indskud også.

Hans udgifter er vokset til Rs 10,7 lacs om året. Livrentesatsen er 17,15 %.

3 annuitetskøb giver ham Rs 3,78 lacs + 1,96 lacs + 1,15 lacs =Rs 6,89 lacs.

Han har kontanter på Rs 25,32+ 15 lacs fra PMVVY modenhed=Rs 40,32 lacs.

Vi skal generere indtægter på Rs 10,7 lacs – Rs 6,89 lacs =Rs 3,81 lacs.

Ved 17,15 % p.a. skal du investere Rs 22,02 lacs.

Du står stadig tilbage med kontanter på Rs 40,32 lacs – 22,02 lacs =Rs 18,3 lacs.

Du kan se, hvordan køb af livrenter har reduceret den kapital, der kræves for at generere den nødvendige indkomst.

En livrenteordning er måske det eneste investeringsprodukt fra forsikringsselskaber, som jeg kan lide. Hvis det bruges smart, kan det tilføje enorm værdi til pensionsporteføljer. Det er enkelt. Det tager sig af renterisikoen. Det tager sig af risikoen for lang levetid. Ved at give høj risikofri indkomst frigiver det penge fra din portefølje, som kan bruges til andre mål. Intet andet produkt kan gøre det.

Desværre håner mange finansielle rådgivere livrenteordninger. Deres grunde:Indkomst er skattepligtig. Du mister kontrollen over penge. Hvad hvis investoren dør tidligt? Alle gyldige point. Samtidig er det uklogt at være blind for den værdi, som livrenteordninger kan tilføre. Vis mig et produkt, der kan give mig 10% eller 13% eller 17% p.a. garanteret (med ringe risiko) for resten af dit liv, selv i dette lavrentemiljø.

Det er selvfølgelig ikke det rigtige produkt for alle. Det vil også være uklogt at sætte alle dine penge i livrenter. Du skal købe den rigtige variant i den rigtige alder. Kontakt venligst, hvis du har brug for professionel investeringsrådgivning.

Pensionsplanlægning:Hvornår skal man købe en livrenteordning?

Pensionsplanlægning:Hvordan svimlende livrentekøb kan hjælpe med at øge indkomsten og reducere risikoen?

Hinduen:Hvordan en ældre borger kan generere mere indkomst midt i lave renter?