I budget 2018 blev der indført langsigtet kursgevinstskat på aktiefonde. Før ændringen var LTCG ved salg af aktiefonde fritaget for skat. Denne ændring medførte en interessant skattearbitrage. Beskatning af forfaldsprovenuet fra Unit Linked Insurance Plans (ULIP'er), udbudt af forsikringsselskaber, blev efterladt urørt, og forfaldsbeløbet fra ULIP'er blev efterladt urørt.

Mens jeg forsøgte at løse dette problem gennem kvalitative argumenter i et indlæg (Efter skat på LTCG, efter ULIP'er bedre end gensidige fonde?) i begyndelsen af 2018, har jeg fortsat modtaget investorforespørgsler i denne forbindelse. Derfor tænkte jeg på at lave kvantitativ analyse og se, hvad tallene viser.

Jeg henter en lavpris ULIP . HDFC Click 2 Invest i dette indlæg. Dette er en online plan. Det har ingen Premium-tildeling eller administrationsgebyrer. Du skal kun betale mortalitetsgebyrer eller fondsadministrationsgebyrer (FMC). Dødelighedsgebyrer inddrives gennem annullering af enheder. FMC er indbygget i NAV.

HDFC Click 2 Invest er en Type I ULIP . I en type-I ULIP, i tilfælde af forsikringstagers bortfald, får den nominerede den højeste af Assured Sum eller Fund Value. Efterhånden som fondsværdien vokser, bliver Sum-at-risk (det beløb, forsikringsselskabet skal betale fra sin lomme i tilfælde af forsikringstagers bortfald i forsikringsperioden) ved med at falde.

Der er også type II ULIP'er. I sådanne ULIP'er, i tilfælde af forsikringstagers død, får den nominerede forsikringssum + fondsværdi. I dette tilfælde forbliver Sum-at-Risk konstant.

Da dødelighedsafgifterne (gebyrer for at give dig livsdækning) opkræves på risikosummen, er virkningen af dødelighedsafgifter på nettoafkast højere i Type II ULIP'er.

Omkostninger betyder noget.

Derfor, hvis du er ivrig efter at købe en ULIP som en investering, skal du vælge en

Jeg har skrevet om dette i dette indlæg (Hvordan vælger man den bedste ULIP?)

Jeg sammenlignede også ydeevnen af online og offline Type-I ULIP'er i dette indlæg (Hvordan påvirker forskellige gebyrer ULIP-afkast?).

HDFC Click 2 Invest er ikke den eneste lavpris Type-I ULIP. Der er mange andre. Andre planer kan give funktioner som loyalitetsfordele, tilbagebetaling af dødelighedsafgifter osv. Jeg ville ikke sammenligne sådanne planer. Som jeg kan se, kommer intet gratis.

Med gensidige fonde er det, du ser, hvad du får. Du har købs-NAV og du har salgs-NAV. Du investerer 1000 Rs, da NAV var 10. Du får 100 enheder. På salgstidspunktet er NAV 15. Du får 1500 Rs (100 enheder X 15). Alle omkostninger (omkostningsforhold) er indbygget i NAV.

ULIP'er virker på en anden måde. Fondens NAV afspejler bruttoafkastet (FMC er justeret). Dødelighedsafgifterne inddrives gennem annullering af enheder. For eksempel investerer du 1000 Rs ved NAV på 10. Du får 100 enheder. Efter et par år vokser NAV til 16. Din fondsværdi vil dog ikke være Rs 1.600 (Rs 100 X 16). Antallet af enheder vil være lavere på grund af annullering af enheder for at inddrive dødelighedsafgifter. Det er muligt, at du kun har 90 enheder tilbage. Fondens værdi vil således være Rs 1.440 (90 enheder X 16).

Både omkostningsforhold i en investeringsforening og FMC er indbygget i NAV.

IRDA begrænser fondens administrationsgebyrer i en ULIP-fond til 1,35 % p.a. GST er gældende på dette. Jeg mangler endnu at se en ULIP, hvor forsikringsselskabet opkræver mindre end 1,35 % p.a. i en ULIP aktiefond. Det er der, forsikringsselskaberne tjener penge. Derfor vil jeg antage, at fondsforvaltningsafgiften er 1,35 % p.a. for en ULIP aktiefond.

I øjeblikket er der ingen indeksfondsmuligheder i ULIP'er. Tror IRDA tænker i de baner. Endnu for at se, hvad forsikringsselskaber vil opkræve for at administrere disse midler.

Aktiefonde står over for et meget højere konkurrencepres. Da vi taler om en billig online ULIP, kan vi overveje Direkte plan for en investeringsforening . Den direkte plan for en aktivt forvaltet aktiefond koster omkring 0,5-1 % p.a. En indeksfond vil kun koste omkring 25-30 basispoint (0,25%-0,3%).

Efter min mening tilbyder aktiefonde en meget billigere omkostningsstruktur.

I denne analyse har jeg antaget, at selv Fund Management Gebyrer (for ULIP'er) og omkostningsforhold (i investeringsforeninger) er taget højde for gennem annullering af andele. Dette er en stor antagelse og en mangelfuld. Men jeg kunne ikke tænke mig en enklere måde at lave denne analyse på.

Jeg antager, at ULIP- og MF-investeringen startede i år 2000 og at investeringen blev afsluttet i 2020. Igen fejlbehæftet. Lad os lege med.

For MF-investoren er dette blot en månedlig SIP på 10.000 Rs om måneden i 20 år. Jeg antager, at både ULIP-fonden og MF-ordningen vil replikere resultaterne af Nifty 50 TRI på bruttoniveau.

Samlet investering i begge tilfælde vil være Rs 24 lacs (10.000 X 12 X 20).

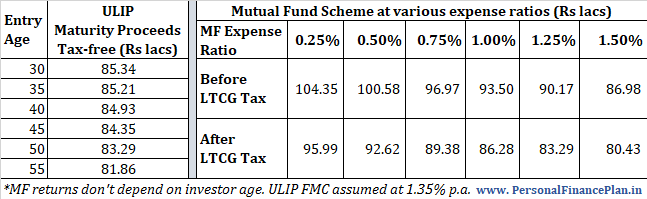

Jeg kopierer løbetids-/slutværdierne for forskellige indgangsaldre for ULIP'er og forskellige niveauer af udgiftsforhold for investeringsforeningsordningen.

Forskellen i slutværdier skyldes forskellige omkostningsstrukturer. ULIP har dødelighedsafgifter og FMC. På den anden side har en investeringsforening en omkostningsprocent, der tærer på bruttoafkastet.

Med dataene vist i ovenstående tabel ser MF'er bedre ud end ULIP'er på trods af LTCG-afgiften på 10 %.

ULIP omkostningsstruktur er forbedret en del i løbet af de sidste 10 år. Dog er 1,35 % p.a. da Fund Management-gebyr stadig er i den højere side. Det er muligt, at hvis ULIP-fondsforvaltningsomkostningerne falder, kan min mening ændre sig. Husk, at IRDA kun har angivet den øvre grænse for fondsadministrationsgebyrer. Bare at forsikringsselskaberne klæber sig til den øvre hætte.

Alligevel, mellem ULIP'er (med skattefrit udløbsprovenu) og gensidige fonde (med 10 % LTCG), går min stemme stadig til investeringsforeninger. Helt ærligt har det lidt at gøre med de tal, jeg viste ovenfor, men meget at gøre med manglen på fleksibilitet i ULIP'er.

Men det er bare mig, der prøver at optimere alt.

Hvad synes du?

Risiko for investeringsforeninger:5 typer risici forbundet med investeringsforeninger

Hvilken investeringsforening kan jeg bruge som erstatning for fast indskud?

Hvilke investeringsforeninger med direkte planer foretrækker investorer?

Hvilke investeringsforeninger foretrak investorerne i 2020?

Læs dette, hvis du finder værdi i ULIP'er og traditionelle planer frem for investeringsforeninger