Det er et ældgammelt spørgsmål med et enkelt svar. Det bedste tidspunkt at investere er i fortiden.

Nu er det et noget udfordrende svar i betragtning af, at ingen af os kan gå tilbage i tiden og gøre tingene anderledes. Alligevel er denne ene lektion nyttig til at omformulere den måde, du tænker på at investere i dag.

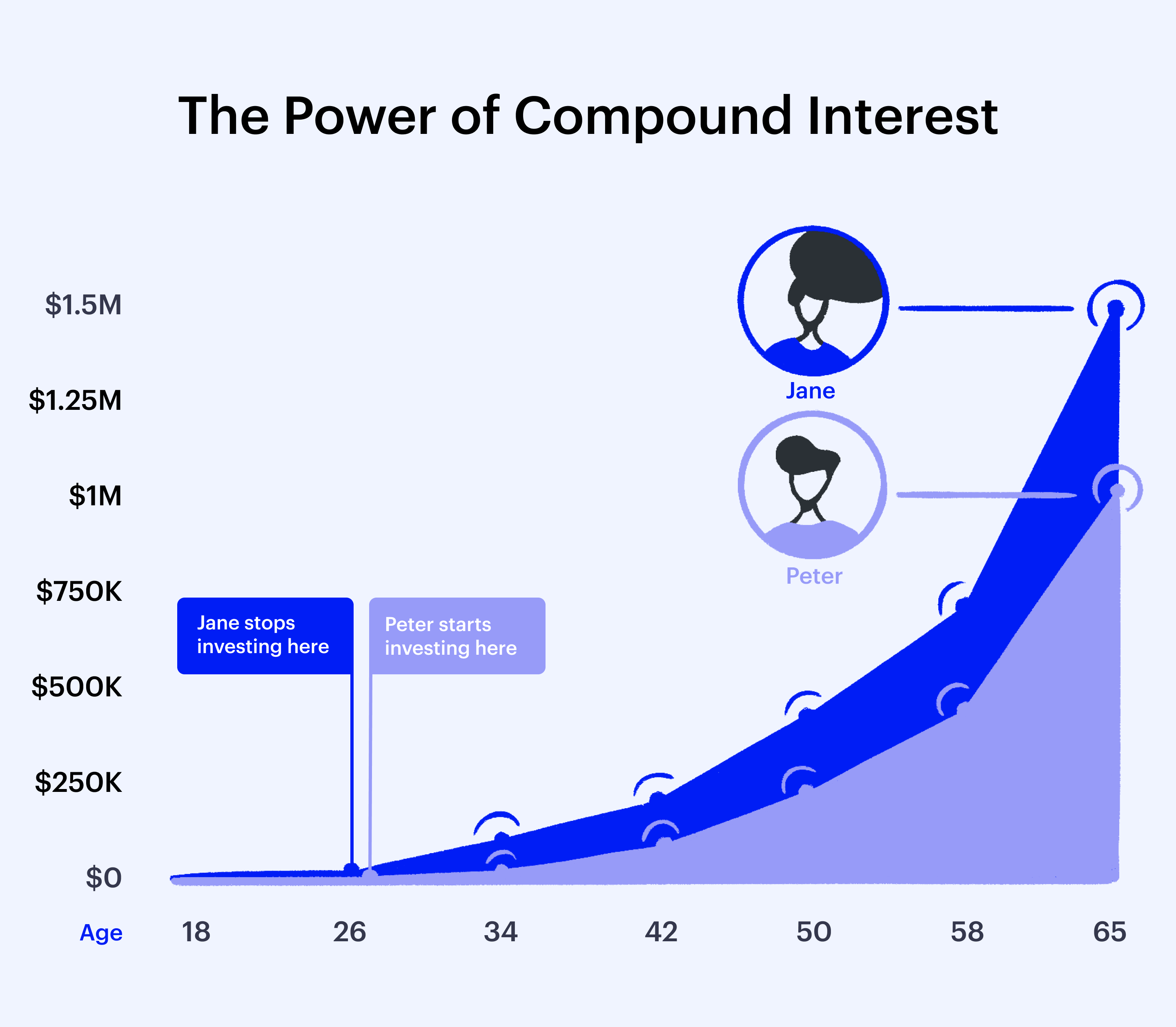

Hvad gør fortiden til et så godt tidspunkt at investere på? For det første har markedet historisk set trendet opad over tid, og for det andet magien ved renters rente. Rentesammensat betyder, at du tjener penge på din hovedinvestering plus de renter, du har påløbet.

Lad os sige, at du for eksempel investerer 100 USD hver måned i 10 år med et årligt afkast på 6 %. Om 10 år ville du have $33.300. Det er $24.200 i hovedstol og $9.100 er fra renter. Da beløbet forstærkes over tid, kan tidlige og konsekvente investeringer have en enorm indflydelse, når det kommer til langsigtede investeringer.

Vil du selv se? Sæt nogle hypotetiske værdier ind i en rentes renteberegner.

Det eneste, der er så sikkert som aktiemarkedets historiske opadgående tendens, er dets historiske volatilitet. For eksempel så vi i 2018 udsving, hvor Dow ville gå op med 500 point den ene dag og så ned med 500 den næste. Statistikken tyder på, at denne volatilitet vil fortsætte langt ud over 2019. Det er ikke fordi, vi er trådt ind i en ny æra; det er fordi markedet altid er ustabilt.

Fra måned til måned i årtier ad gangen svinger markedet tre til fire procent. Den eneste forskel nu er størrelsen af udsvingene. I midten af 1990'erne ville et træk på 300 punkter repræsentere en udsving på 6 %, men da Dow i øjeblikket ligger omkring 26.000, er et skift på 300 punkter 1 %. Men igen, det er normalt.

Der er nogle positive effekter af markedsvolatilitet. Volatilitet ryster arkene af kortsigtede spekulanter, der giver likviditet, men ikke foretager langsigtede investeringer. Dette hærder virkelig langsigtede investorer og belønner dem over tid (da det er tid og ikke timing, der giver et godt afkast af investeringen).

Desuden forhindrer et volatilt marked investorer i at falde i selvtilfredshed. Det er også ofte et udtryk for, at en virksomheds værdi mere præcist afspejler dens faktiske værdi i modsætning til at blive kunstigt oppustet af investorernes entusiasme.

Så forvent volatilitet, men lad være med at køre den ud. Foretag justeringer.

Ingen kan forudsige markedet med tilstrækkelig nøjagtighed til konsekvent at tjene penge. Så selvom der er betroede eksperter, der er kendt for strategier, der konsekvent betaler sig (Warren Buffett kommer til at tænke på), er der ingen måde for nogen af os at forudsige præcis, hvad markedet vil gøre på noget tidspunkt.

At time markedet er at forsøge at leve efter maksimen om "køb lavt, sælg højt", hvilket er den ting, som alle forsøger at gøre hele tiden, men alligevel ikke gør konsekvent.

Fortsæt med at investere, og du vil tjene på lang sigt. Det er fordi, det eneste, der er sikkert, er, at markedet trender opad. Faktisk, hvis du stoppede med at investere under nedadgående tendenser, ville du tabe penge, fordi disse nedadgående tendenser er kortsigtede sammenlignet med markedets større historie.

Det meste af tiden er tid vigtigere end timing. Der er selvfølgelig masser af eksempler, hvor folk har været heldige blot ved at have god timing. Når det er sagt, "vinder" investorer mest konsekvent gennem stabile, langsigtede investeringsstrategier, der kører på markedets udsving over tid.

I løbet af historien har aktiemarkedet bevæget sig opad. Men det betyder ikke, at der aldrig har været katastrofale depressioner og recessioner. Disse begivenheder kan have en meget betydelig indflydelse på investorernes daglige liv, så meget, at det kan virke som om, der ikke er nogen ende i sigte. At være en langsigtet investor betyder at have maven til at ride ud af disse udsving, især lavpunkterne, som kan teste din tro som investor.

Ser dette bekendt ud:$100 investeret en gang om måneden i 10 år med et årligt afkast på 6% giver dig $33.300. Ud af dette beløb er 24.200 USD fra din hovedstol og 9.100 USD fra renter. Den matematik blev brugt til at illustrere styrken af renters rente, men hvad den ikke viste, var effekten af markedets fald og gevinster. Det tager en følelsesmæssig vejafgift på mange iagttagere, så du skulle være forberedt på det med masser af snak om markedets historiske opadgående tendens.

Et nærmere kig ville dog afsløre masser af tilbageslag og meget neglebid. Nogle år ville basislinjen for din investering være større end tidligere år, og nogle år ville basislinjen være lavere. Men over tid ville du komme dig og opnå gevinster. Et kig på aktiemarkedet over tid er bevis nok på den påstand.

Start med at bygge en nødfond. Tre til fem måneders leveomkostninger, som du strategisk vil holde på sidelinjen. Når du har bygget det op, kan du begynde at tænke over dine økonomiske mål. Sparer du op til pension? Hvornår vil du gerne gå på pension? Sparer du op til et hjem? Hvor mange år fra nu vil du gerne foretage det køb? Som du kan se, vil din investeringstilgang variere baseret på dine individuelle mål.

Generelt, hvis den økonomiske milepæl er kort- eller mellemlang sigt, kan en mere konservativ tilgang være mest fornuftig. Du vil påtage dig mindre risiko, med mindre potentiel opside, men det vil bringe dig tættere på dit ønskede resultat i tidsrammen. Hvis din milepæl er årtier væk, og pensionering er et almindeligt eksempel på dette, så kan du vælge en mere risikabel portefølje, der har mere tid til at opretholde markedets udsving over tid.

Justering af din 401(k) indebærer afbalancering af forholdet mellem aktier og obligationer i forhold til din risikotolerance. Nogle eksperter foreslår at gøre dette en eller to gange om året. Dette kan gøres enten med en professionel eller på egen hånd. Hvordan ved du, om du kan gøre det på egen hånd? Forklar din plan for en anden. Hvis de forstår dig, så giver du mening. Hvis ikke, så kan en professionel rådgivning være investeringen værd.

Din risikotolerance er, hvor mange penge du faktisk har råd til at tabe. Nogle faktorer, der påvirker risikotolerance, omfatter nuværende gæld, alder, helbredstilstand og andre livsbegivenheder, der kan påvirke din evne til at påtage sig risiko (f.eks. at stifte familie).

Dine livsbetingelser kan være sådan, at flere obligationer tjener din bedste interesse, simpelthen fordi du ikke kan risikere din opsparing, fordi du måske har brug for dem før end senere. Alternativt kan du være i stand til at slippe af med en vis volatilitet i et stykke tid, hvilket i betragtning af markedets historiske opadgående tendens i sidste ende kan hjælpe dig med at nå dine mål.

Hvis du ikke har oprettet et budget, opbygget en nødfond og håndteret din umiddelbare gæld, så vil du måske vente med at investere i dette øjeblik. Du vil måske også vente, hvis du endnu ikke har fastlagt dine økonomiske mål og milepæle, som du planlægger at investere i.

Hvis du dog har disse grundlæggende stykker i orden, så kan det være et godt tidspunkt for dig at begynde at investere. Apps som Public gør det nemt at starte og giver adgang til 1.000-vis af offentlige aktier og ETF'er, der kan købes i skiver.