Fast ejendom er et symbol på status og rigdom, især i et land som Indien. Det er let at forstå hvorfor - det beløb, du skal bruge for at købe et hus, er normalt ublu.

Det betyder, at du skal spare mange penge over en længere periode for at købe et hus. For ikke at glemme boliglånet og renterne, som du skal betale over tid.

At købe et hus er ikke så ligetil, som du måske tror, og det er bestemt ikke så simpelt som at betale den pålydende værdi af en ejendom og eje den. Der er masser af andre gebyrer, du kan pådrage dig.

Det ville hjælpe med at opdele de reelle omkostninger ved at købe et hus som følger:

Fast ejendom er dog ikke den eneste gode investeringsmulighed, der er tilgængelig for dig, medmindre du køber et hus at bo i. Der er alternativer, som er kendt for at give bedre afkast.

Asset leasing giver dig mulighed for at blive en medinvestor, der ejer et stykke fysisk ejendom som biler, udstyr, møbler og andre. Generelt udlejes det fysiske aktiv til virksomheder, der har en høj kreditvurdering.

Til gengæld betaler selskabet en forud aftalt rente i lejemålets løbetid. Dette har to implikationer for dig som investor:

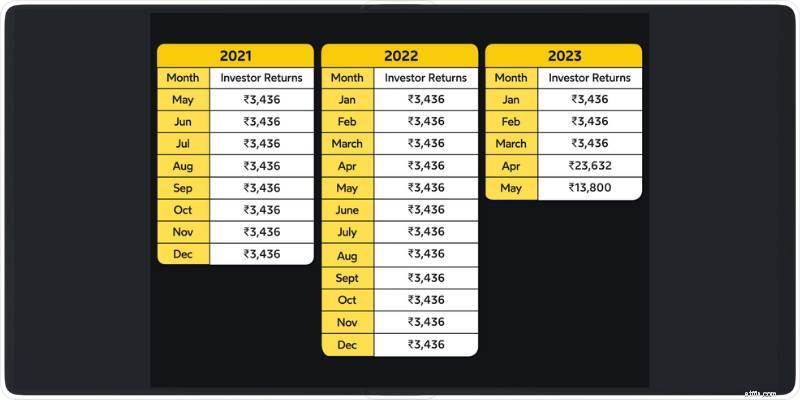

Desuden kan det afkast, du vil tjene, også være lukrativt. For eksempel genererer Asset Leasing by Grip on Cube Wealth 12 % efter skat. Her er et billede, der hjælper dig med at visualisere udbetalingerne.

Som du kan se, opfører leasing af aktiver sig som den månedlige lejeindtægt, du ville modtage uden den intensive kapital, der kræves for at købe lejeboligen.

Du har kontrollen, og du bestemmer selv, hvor meget du vil investere for at tjene den ønskede passive indkomst til din livsstil og fremtidige udgifter. Læs alt om Asset Leasing by Grip for at vide mere.

Et coworking space er intet andet end et fælles arbejdsområde for freelancere og medarbejdere fra forskellige brancher. De kan leje et skrivebord, et mødelokale eller et virtuelt kontor for en bestemt varighed.

Lang historie kort, du bliver en udlejer, der enten udlejer deres ejendom til en coworking-virksomhed eller bliver en forretningspartner med coworking-virksomheden. Dette kan udspille sig på en af to måder.

Samlet set kan lejeindtægten for erhvervsejendomme variere fra 50.000 INR til 5 lakhs eller mere afhængigt af placeringen, størrelsen af ejendommen og andre faktorer.

Men husk på, at det stadig ville koste mange penge at købe kommerciel ejendom, især i byer som Delhi, Mumbai, Chennai og andre.

At købe jord i Indien er fyldt med papirarbejde, men det giver dig frihed til at bygge, hvad du vil på det. Alternativt kan du lease det ud for at tjene passiv indkomst.

Placeringen af grunden vil diktere, hvad den er egnet til, og prisen, du kan få den til. En grund er prissat per kvadratfod, og generelt er det relativt overkommeligt at købe jord i byer eller landsbyer end byer.

Data tyder på, at de gennemsnitlige omkostninger ved at købe en grund i en stat som Maharashtra kan være op mod 5 lakhs og kan nå op på 2 crores. Der vil blive overhørt gebyrer for at få landet ordnet.

Passiv indkomst fra rå jord kan indbringe dig alt fra 20.000 INR til 2 lakh om måneden, men det vil afhænge af "kvadratfod" (grundstørrelse) og andre faktorer.

Ejendomscrowdfunding er en ny form for investering, der bringer ejendomsudviklere, investorer og købere sammen. Dette er opdelt i to brede kategorier:

#1 giver detailinvestorer mulighed for at få adgang til førsteklasses ejendomsejendomme og købe en brøkdel af den uden besværet med vedligeholdelse eller administration. #2 fungerer som P2P-udlån.

Men ejendomscrowdfunding er kendt for at være meget risikabelt, fordi:

Et relativt mere sikkert alternativ til dette ville være P2P-lån med RBI-certificerede P2P NBFC'er som Faircent og LiquiLoans, der giver dig adgang til grundigt undersøgte låntagere og 2-3 gange bedre afkast end bank-FD'er.

En ejendomssyndikering er en gruppe af ejendomsinvestorer, der er opdelt i to kategorier:

En sponsors rolle er at scoute de bedste ejendomme for investorerne i syndikeringen. Sponsoren investerer generelt ikke i ejendommen, men administrerer aktivt investeringen mod et gebyr (tæt på 1%).

Investorerne er passive og stoler på sponsorens ekspertise for at få deres investering til at fungere. Investorerne får til gengæld en passiv indkomst (8-10 % afkast) og en udbetaling, når ejendommen sælges.

Der er åbenlyse ulemper ved dette. Sponsoren er praktisk talt en pseudo-porteføljeforvalter, hvis beslutninger kan koste investorerne en stor sum penge.

Der er rimeligt bedre alternativer til at købe et andet hjem for lejeindtægter som aktivleasing, coworking spaces, rå jord, crowdfunding-websteder for fast ejendom og ejendomssyndikeringer.

Hvert alternativ indebærer dog sin egen risiko, selvom det kræver en relativt mindre investering end at købe fast ejendom alene.

Derfor er det bedst at kontakte en uddannet finansiel professionel, som kan hjælpe dig med at forstå, hvad du bør investere i baseret på dine investeringsmål, risikoprofil og andre faktorer.

Læs andre populære blogs

1. Hvordan man opnår økonomisk frihed i Indien?

2. Hvor mange penge har du brug for at gå på pension?

3. Sådan får du dine penge til at fungere for dig