Med opfindelsen af smartphonen og fremkomsten af app-baserede tjenester har finansielle teknologivirksomheder – bedre kendt som fintechs – forstyrret traditionel bankvirksomhed og tilbudt attraktive funktioner til nye kunder, der ikke er bundet til traditionelle banker. Disse udfordrende banker (eller neobanker, som de nogle gange kaldes) byder på højere rater, hurtigere adgang til lønsedler, realtidsforbrugsdata og for det meste dækning af Federal Deposit Insurance Corp. – alt sammen mens de betaler lavt (eller no) gebyrer og være mobilcentreret.

Forbrugerne lægger mærke til det, især da COVID-19 gjorde bankvirksomhed i en fysisk filial vanskeligere. I en undersøgelse i december fra konsulentfirmaet McKinsey &Co. sagde 36 % af de adspurgte, der overvejede at åbne en fintech-konto, at disse konti var nemmere at bruge end en traditionel bankkonto. Fintechs har en tendens til at målrette mod yngre forbrugere, som måske ikke har et loyalt bankforhold, og andre demografiske forhold, som virksomhederne mener, ikke er godt tjent med traditionelle banker.

For eksempel er udfordrerbanken First Boulevard direkte målrettet mod sorte forbrugere med en konto, der vil tilbyde 15 % kontant tilbage på køb fra sortejede virksomheder, der deltager i dets belønningsnetværk, samt automatiserede besparelser via en købsoprundingsfunktion og tidlig betalingsdag adgang. Der er ingen kassekredit- eller kontovedligeholdelsesgebyrer, og der kræves heller ikke en minimumsaldo. Greenwood Bank, som retter sig mod sorte og latino-forbrugere, har lignende tilbud. I øjeblikket kræver begge fintech, at du kommer på en venteliste, før du får adgang. Målrettet mod mennesker i lesbiske, homoseksuelle, queer- og transkønnede samfund giver Daylight kunderne mulighed for at vælge det navn, de vil have vist på deres betalingskort, og få adgang til en tilknyttet finansiel coach. Daylight opkræver ingen månedlige gebyrer.

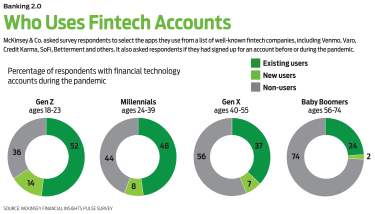

Men mens den konventionelle visdom er, at næsten alle fintech-brugere er medlemmer af Generation Z eller millennials, er ældre kunder også med på banen. Ifølge McKinsey-undersøgelsen har 26 % af babyboomerne og 44 % af Gen Xere en eller anden form for fintech-konto.

Før du beslutter dig for at forlade din traditionelle bank for at få noget mere hipt eller slankt, skal du se, om funktionerne i en udfordrende bank, du er interesseret i, opfylder dine behov.

Traditionelle banker kan ikke fungere uden et bankcharter. I henhold til et charter accepterer bankerne føderalt tilsyn for at holde konti sikre, forsikrede og tilgængelige. Fintechs opererer i øjeblikket ikke under sådanne regler, mest fordi det er dyrt at holde trit med de stadigt skiftende regler og forsinker deres evne til at bringe et nyt produkt på markedet.

For at komme uden om reguleringsspørgsmålet "lejer" fintech en banks compliance eller regulatoriske funktion. Til gengæld får banken adgang til fintech’ens teknologi, hvilket hjælper banken med at blive mere digitalt fokuseret uden at skulle købe en teknologivirksomhed eller bygge sin egen app eller online interface. Derfra har fintech lov til at acceptere indskud, og midler opbevares i den FDIC-forsikrede bank.

"Det er ikke store banker som JP Morgan eller Citibank, der deltager i disse partnerskaber, men mindre, regionale banker, der måske ikke har penge at bruge til direkte at konkurrere med fintechs eller endnu større banker," siger Drew Pascarella, grundlægger af Cornell's FinTech Intensivt akademisk program. For eksempel annoncerede MapleMark Bank i Dallas-området for nylig et nyt partnerskab med Raisin, en tysk fintech med speciale i indskudsbeviser. Som Raisins første amerikanske bankpartner har MapleMark givet Raisin adgang til det amerikanske marked. Med Raisins teknologi kan banken tilbyde tre forskellige cd-muligheder, herunder en cd-stige, til sine kunder og samtidig markedsføre sine tilbud til nye kunder.

Nogle fintechs har ansøgt om og modtaget deres egne bankcharter. Den første til at gøre det var Varo Money, som blev lanceret i 2017. Den modtog myndighedsgodkendelse i juli 2020 til at genlancere som Varo Bank, hvorefter den inviterede tidligere Varo Money-kunder til at åbne konti i Varo Bank og flytte deres penge.

SoFi, som var banebrydende for refinansiering af studielån og nu tilbyder en rentebærende checkkonto og andre produkter, håber at gøre det samme. Virksomheden modtog en foreløbig godkendelse fra tilsynsmyndighederne i oktober, men arbejder nu på at købe en samfundsbank for at sikre et charter.

Fintechs kan også beslutte at gå alene. Ulempen er, at hvis en fintech ikke samarbejder med en bank, er kontoen ikke dækket af FDIC-forsikring. I øjeblikket fungerer nogle fintechs, der specialiserer sig i kryptovaluta, på denne måde, siger Ken Tumin, grundlægger af DepositAccounts.com, et websted til sammenligning af indlånskontoer. BlockFi tilbyder for eksempel en rentebærende cryptocurrency-konto, hvor du kan tjene op til 7,5 %, afhængigt af typen af cryptocurrency deponeret.

Den største fordel fintechs tilbyder er deres udvalg af gratis eller for det meste gratis funktioner - typisk uden kassekreditgebyrer. (Store finansielle institutioner opkræver i gennemsnit lidt over $33, når du overtrækker din konto. I 2020 tjente banker anslået $31,3 milliarder i kassekreditindtægter.) For at tiltrække kunder, fintechs, herunder Chime, Varo Bank, Current, Dave og en masse af andre markedsfører deres politik om gebyrfrit træk, og nogle giver dig adgang til din lønseddel på forhånd.

På den anden side er kundeservice lavt prioriteret. Hvis du har et spørgsmål eller en klage, skal du typisk kommunikere via e-mail eller live chat på en hjemmeside. Du vil måske aldrig være i stand til at tale med et menneske i telefonen. (For et kig på, hvordan Chimes politikker blev til et sort øje for kundeservice, se nedenfor.)

En anden bekymring:Gratis kan ikke vare evigt. Potentialet for fintechs til at tilføje overtræksgebyrer hen ad vejen giver forbrugerfortalere en pause. Plus, efterhånden som disse virksomheder begynder at tilbyde mere sofistikerede produktserier, vil omkostningerne i sidste ende stige.

"Lige nu vælger disse fintechs at spise omkostningerne ved disse funktioner for at få kunder," siger Eric Solis, CEO for MovoCash, en finansiel teknologivirksomhed, der tilbyder on-demand mobilbank og andre tjenester i én app. "Men gebyrkrybet kommer. Omkostningerne er bunden af isbjerget, som forbrugerne ikke ser, og man kan kun spise den pris så længe,” siger han.

Brugere af opsparingsindbetalingsappen Digit oplever allerede dette gebyrkryb. Digit indledte et månedligt gebyr på $2,99 i 2017. Det blev skubbet op til $5, og fra og med dette efterår vil gebyret være $9,99 om måneden. Det er, når Digit vil debutere nye funktioner, herunder en checkkonto kaldet Digit Direct, som anvender kunstig intelligens til at hjælpe kunder med at budgettere, spare og investere. Kunder vil også have adgang til 55.000 gebyrfrie pengeautomater. Nuværende cifferbrugere, der opgraderer til Direct, vil fortsætte med at betale det månedlige gebyr på $5 i seks måneder, før gebyret på $9,99 træder i kraft. De, der ikke ønsker at bruge den nye bankfunktion, kan vælge ikke at opgradere og fortsætte med at bruge $5-a- månedsversion af appen. (Nye kunder, der er interesserede i Direct, skal tilmelde sig deres venteliste.)

Sammen med gebyrkrybning kan nogle fintechs kassere deres høje udbytte, eller du skal muligvis springe gennem bøjler for at få dem. T-Mobile-kunder, der tilmelder sig T-Mobile Money, en checkkonto leveret af BankMobile, kan tjene op til 4% på saldi op til $3.000 (1% på højere saldi). Men for at få de første 4 % skal du være tilmeldt et kvalificerende trådløst abonnement, registrere dig for frynsegoder med dit T-Mobile ID og foretage 10 kvalificerende køb med dit T-Mobile Money-debetkort hver måned.

Nogle få fintechs har indgået partnerskaber med sweep-kontotjenester som en indgang til det amerikanske banksystem. Med denne opsætning arbejder fintech med et netværk af banker i stedet for én, og "fejer" indskud til flere FDIC-forsikrede banker. Denne ordning er imidlertid mere indviklet, og den udgør flere risici for forbrugerne, fordi de ikke bliver gjort opmærksomme på, hvilken bank der har deres indskud og kan have problemer med at få adgang til deres penge, siger Tumin.

Det er, hvad der skete med Beam Financials kunder sidste år. I stedet for at modtage overførsler fra deres Beam-konti inden for den lovede tre- til fem-dages periode, ventede nogle kunder i uger eller måneder. Kundeserviceanmodninger foretaget via mobilappen blev ubesvaret. Og fordi Beam samarbejdede med et sweep-netværk, vidste kunderne ikke, hvilken bank der havde deres penge. Som svar på disse klager og andre sagsøgte Federal Trade Commission Beam. I marts 2021 afgjorde virksomheden med Federal Trade Commission om at refundere kunderne alle midler, inklusive renter, og Beam kan ikke længere acceptere indskud.

Hvis du blot leder efter et bedre afkast på din opsparing, så tag et kig på internetbanker. Gå til www.depositaccounts.com og vælg "Personlige opsparingskonti" under navigationsfanen Sparekonti.

Da amerikanere modtog stimuluspenge, arbejdsløshedschecks og skatterefusion, kørte Chime en aggressiv marketingkampagne, der inviterede nye kunder til at oprette en konto. Men da pengene væltede ind, begyndte Chime at lukke nogle konti. Da kunderne med indefrosne midler sendte en e-mail til Chime for at spørge hvorfor, modtog de svar, der bemærkede, at indbetalingerne var blevet markeret som "usædvanlig aktivitet", ifølge en rapport fra ProPublica, en nonprofit efterforskningspublikation.

Chime anmodede om, at disse kunder indsendte identifikation og bevis for, at stimuluskontrollen og arbejdsløshedskontrollen var legitim. Alligevel måtte nogle kunder vente måneder på at få adgang til deres penge, rapporterer ProPublica. (På pressetidspunktet havde Chime endnu ikke reageret på vores anmodning om kommentar.) Chime bemærkede (som rapporteret af ProPublica), at selskabet sammen med dets partnerbanker Bancorp og Stride var opmærksomme på øget svindelaktivitet ansporet af de forskellige stimuluspakker og at konti blev suspenderet som en del af dets metoder til forebyggelse af bedrageri.

"Mange mennesker derude forsøger at få en amerikansk bankkonto af de forkerte årsager, så der er gyldige grunde til at kontrollere konti og kontrollere betalinger," siger Adam Rust, seniorpolitisk rådgiver hos National Community Reinvestment Coalition, et nationalt medlemskab gruppe, der kæmper for retfærdighed i udlån, boliger og formueopbygning. "Men det lyder, som om Chime reklamerede for denne stimulus, så det rejser helt sikkert spørgsmål om forberedelsen."

Situationen understreger behovet for at spørge en neobank, hvordan den vil løse eventuelle problemer, der opstår. Vil problemer kun blive håndteret via chatbot eller e-mail? Og ved du præcis, hvor dine penge ligger? Står dit navn f.eks. på en konto i en partnerbank? Med en traditionel bank kan du typisk få fat i en kundeservicemedarbejder via telefon eller besøge en filial og afskære eventuelle mellemhandlere. Uanset om du opretter en konto hos en neobank eller holder dig til en traditionel institution, skal du rapportere eventuelle problemer, du har til institutionen såvel som Consumer Financial Protection Bureau (gå til www.consumerfinance.gov/complaint).

Hvis du er tryg ved fuld-digital bankvirksomhed, kan fintech være et attraktivt alternativ til en traditionel bank. "Opsparere kan blive tiltrukket af nogle af de højafkastkonti, der tilbydes af fintechs," siger Adam Rust, seniorpolitisk rådgiver hos National Community Reinvestment Coalition, en national medlemsgruppe, der kæmper for retfærdighed i udlån, boliger og formueopbygning. "Afkastet var nogle gange over 2 % så sent som for et år siden og er stadig over, hvad der er tilgængeligt i den typiske bank," tilføjer han.

Varo Bank tilbyder en opsparingskonto, der tjener 3 % op. For at få den fulde sats skal du modtage et månedligt beløb på 1.000 USD i direkte indbetalinger på enten opsparingskontoen eller Varo Bank-checkkontoen. Hverken din check- eller din opsparingskontosaldo kan falde til under $0 for måneden, og din opsparingskonto må ikke overstige en daglig saldo på $5.000 for nogen dag i måneden. For at ansøge skal du downloade Varo Bank-appen fra Apple App Store eller Google Play Store.

Ud over at levere VantageScores, kreditovervågning og skatteforberedende tjenester, Credit Karma er også på vej ind i fintech-spillet. Virksomheden tilbyder nu en forbrugs- og opsparingskonto under Credit Karma Money. Udgiftskontoen er gratis at åbne, og der er ingen minimumssaldo at opretholde. Hvis du opretter en direkte indbetaling på forbrugskontoen, kan du få adgang til din lønseddel op til to dage før tid. Derudover er der ingen overtræksgebyrer, og brugere kan få adgang til mere end 55.000 pengeautomater. Bonus:Credit Karma kan refundere dig for et køb takket være dets Instant Karma-program. Opsparingskontoen tjener 0,17 %.

Hvis du er mere bekymret for at indsamle belønninger, kan du bruge den gratis grundlæggende checkkonto fra Current er et kig værd. Kontoen har ingen overtræksgebyrer, intet månedligt vedligeholdelsesgebyr og intet krav om minimumsaldo. Det tilbyder også mobil checkindbetaling og adgang til 55.000 gratis pengeautomater. For at optjene belønningspoint aktiverer du tilbud fra deltagende forhandlere i appen. Nuværende brugere, der ønsker tidlig lønseddel, kan opgradere til en premium-konto for $4,99 om måneden.

Fintech imødekommer også de specifikke behov hos koncertarbejdere. Lili tilbyder for eksempel en checkkonto med skatteplanlægningsværktøjer (udover at der ikke opkræves gebyrer for overtræk og ingen minimumsaldo). Koncertarbejdere kan spore og sortere udgifter i kategorier "liv" og "arbejde" for at generere en udgiftsrapport, når det er tid til at hæve skat til onkel Sam. Appen lader dig også automatisk gemme en del af hver koncertbetaling i en skattespand.