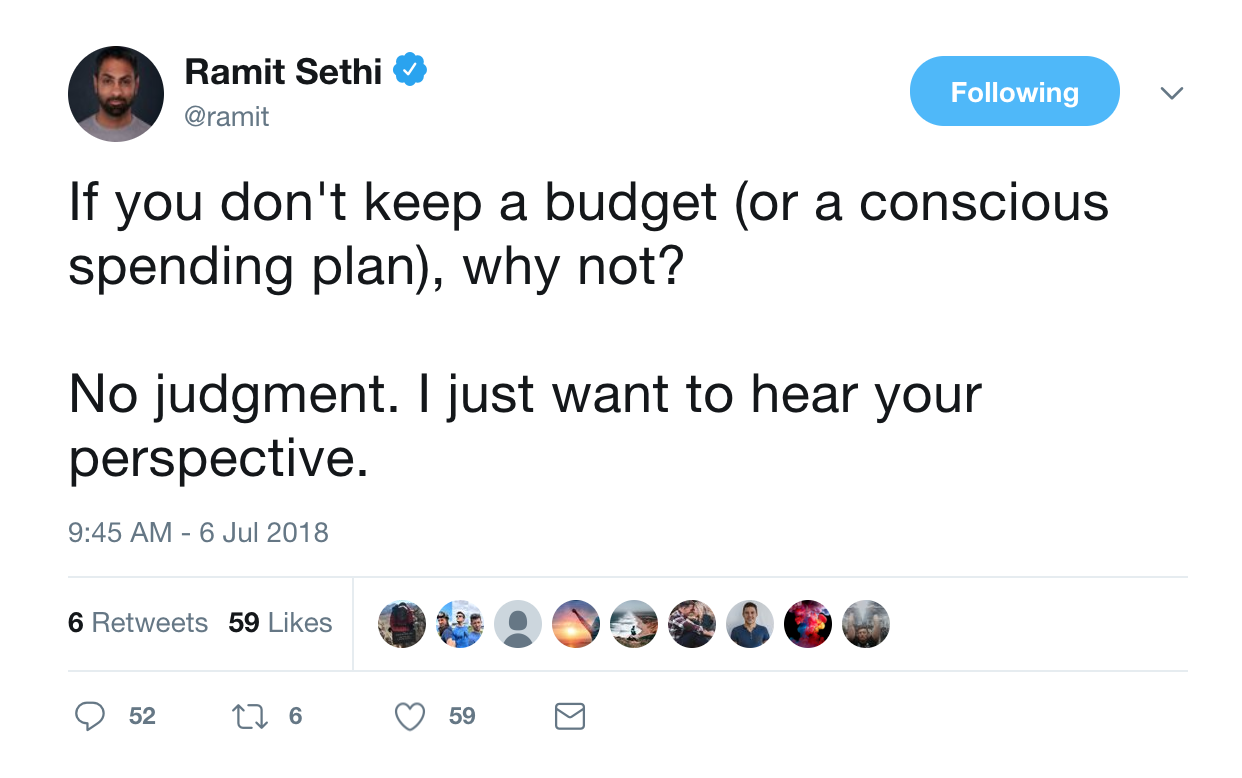

Selv efter mere end 10 år med at sprede Rich Life-evangeliet, støder vores grundlægger Ramit Sethi stadig ind i mennesker, der har brug for budgethjælp. De typisk:

For eksempel dette tweet:

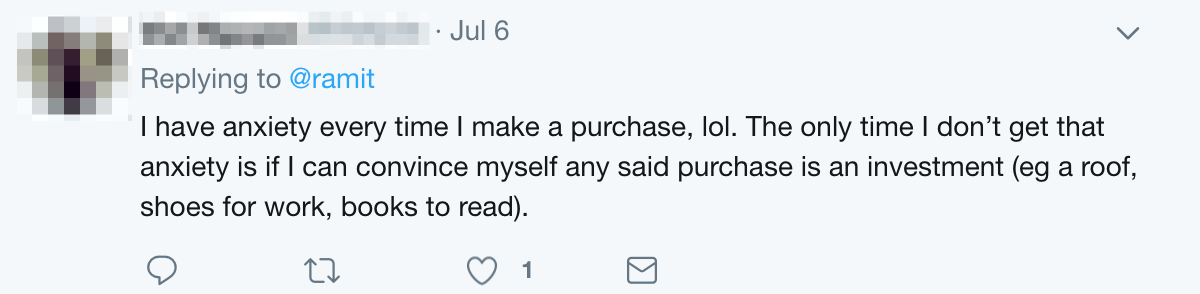

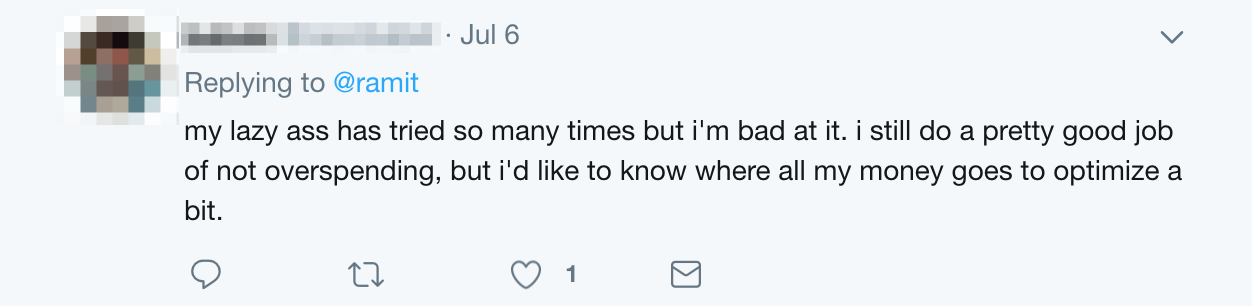

Svarene han fik tilbage var fascinerende:

Hvad lægger du mærke til ved svarene?

Nogle almindelige temaer er frygt, dovenskab, forvirring og endda vrede.

Hvis det lyder bekendt for dig, er det okay! Vi vil gerne være der for at hjælpe.

Det er derfor, vi vil dele det ned til det grundlæggende i dag om, hvordan du kan opbygge et budget.

Bonus: Vil du vide, hvordan du tjener så mange penge, du vil, og lever livet på dine præmisser? Download min GRATIS ultimative guide til at tjene pengeNår folk tænker på budgettering, billeder af deres forældre, der flittigt gennemgår kvitteringer, skriver udgifter ned i en notesbog og skriger:"HVORDAN BRUGEDE VI SÅ MEGET PÅ BENSIN I SIDSTE UGE?" komme til at tænke på.

Det kunne have virket for dem ... men det virker bestemt ikke nu.

Hvor mange gange har du åbnet dine regninger, rystet dig, så trukket på skuldrene og sagt:"Jeg har vist brugt så meget"?

Hvor ofte føler du dig skyldig over at købe noget - men gør du det alligevel?

Dette er ubevidst forbrug (også kaldet "regnearksbudgettering"). Hovedproblemet med det er enkelt:Menneskelig viljestyrke.

Hvem ønsker at spore deres forbrug? De få mennesker, der rent faktisk prøver det, opdager, at deres budgetter fejler fuldstændigt efter to dage, fordi det er overvældende at spore hver en krone.

I stedet vil vi forsigtigt skabe en ny, enkel måde at bruge penge på.

Vi vil hjælpe dig med at omdirigere det til de steder, du vælger, såsom at investere, spare og endda bruge mere på de ting, du elsker (men mindre på de ting, du ikke gør).

Dette vil være grundlaget for din plan for bevidst forbrug.

Du ved, at dine pengesager er ude af skygge, når det føles, som om du medvirker i Macklemores Thrift Shop-musikvideo. Når der simpelthen er for meget måned til din lønseddel, er der en god chance for, at du ikke er klar over, hvad din livsstil faktisk koster.

Det er tid til at sætte sig ned og kategorisere dit forbrug i fire spande.

Nu kommer du til at se disse fire kategorier meget i vores privatøkonomiske artikler, og det er fordi alle dine udgifter er indeholdt i disse kategorier. Når du kan finde ud af, hvad der hører hjemme, vil du hurtigt begynde at forstå, hvor hullerne i din økonomiske plan er.

For eksempel, hvis du bruger 500 USD om måneden på skyldfrit forbrug og intet på opsparing eller investeringer, er det virkelig skyldfrit forbrug? Eller hvis du har en fast regning på $5.000, men din nettoindkomst er $5.000, har du måske en livsstil, du ikke har råd til.

Bonus: Klar til at opgive gæld, spare penge og opbygge reel rigdom? Download min GRATIS ultimative guide til privatøkonomi.Investeringer og besparelser er lette nok at opgøre, men det er værd at gennemgå dine faste omkostninger og skyldfrie forbrugskategorier for at se, om du overforbruger.

For at sikre, at pengene går, hvor de skal, skal du først udfylde din faste omkostningskategori. Du skal også tildele midler til denne kategori først.

Hvis du lever lønseddel til lønseddel, er dette også det område, du vil finkæmme igennem for at sikre, at du ikke betaler for ting, du faktisk ikke har brug for eller ønsker. Du kan opleve, at flytning til en billigere lejlighed eller salg af en bil kan give dig mulighed for at trække vejret lidt lettere måned til måned, men nedslagning skal give mening for dig. Hvad hjælper det at spare 100 USD på huslejen hver måned for kun at bruge 100 USD ekstra på at rejse?

Der er fire hovedkomponenter, som du simpelthen ikke kan fjerne helt, eller de fleste mennesker alligevel. De er boliger, forsyningsselskaber, mad og transport. Andre poster i denne kategori omfatter internetomkostninger, uddannelse, sundhedspleje, tilbagebetaling af gæld, forsikringer og andre udgifter, der dukker op hver måned uden fejl.

Dette er dine abonnementstjenester, endeløse kopper Starbucks, dyre sko, spisning, forstår du billedet? Bare for at være klar, bare fordi vi har dette som en kategori, betyder det ikke, at vi siger, at du skal allokere penge til det. Hvis du skraber jordnøddesmørkrukken så hårdt, at du begynder at få plastikspåner på din sandwich, kan du eventuelt rydde op i nogle faste udgifter først.

Har du nogensinde taget dig selv i at sige:"Det får jeg på lønningsdagen" eller "Vi tager dertil på lønningsdagen" eller min personlige favorit:"Din fødselsdag er så ubelejlig. Det er smæk i midten af måneden, hvem har penge på det tidspunkt?”. Jeg vil fortælle dig, hvem der har penge. Folk, der ved, hvor deres penge går hen.

Det kan virke lidt, eh, hårdt, men det er ikke meningen. Du kan være den person, der er ligeglad med, om nogen har et arrangement den 1. eller en anden dag for den sags skyld. Den eneste forskel, løndagen gør, er, at det er den dag, hvor en ny lønudbetaling lander på din konto. Hvis disse penge ikke omhyggeligt er fordelt i forskellige kategorier, vil du spise af penge beregnet til opsparing og investeringer.

Så hvordan kommer du ud af denne glatte bakke?

Selvom vi er store på investeringer, kender vi også værdien af at spare op til kortsigtede mål. At putte alt på én konto uden en klar retning er som at smide en blandet vasketøj i vaskemaskinen på en varm cyklus. Du ved bare aldrig, hvornår dine hvide bliver lyserøde.

Din opsparingskonto bør have underkategorier, der giver dig mulighed for at spare op til dine forskellige behov. For eksempel:

Hvis du er hos en bank, der er deres vægt værd, uhm guld, giver de dig mulighed for at åbne disse underkonti uden ekstra omkostninger og stadig tilbyde at betale renter på den. Det kan tage dig en halv time at sætte dette op, men gæt hvad, når det er færdigt, behøver du ikke tænke på det igen, før du skal bruge det. Her er de opsparingskonti, som vi anbefaler – vi er ikke tilknyttet dem på nogen måde, men vi bruger dem og kan lide dem.

Vi er virkelig, virkelig store på det her. Automatisering af din personlige økonomi er en game-changer.

Du kan automatisere din økonomi i en sådan grad, at du blot er nødt til at give dine bankkonti et blik over en gang imellem for at sikre dig, at tingene stadig kører, som de skal.

Hver eneste ting, der skal betales, kan automatiseres. Lad os tage et kig:

Kan du ikke lide at se tv? Opsig Netflix-abonnementet. Hvad med fitness-abonnementet? Er det muligt for dig at få de samme resultater derhjemme?

Gå nu videre til ting, der er lidt mere seriøse. Lad os for eksempel tale om din ejendom. Der er et vognlæs af andre udgifter, som du skal overveje, når du køber en ejendom. Du kommer ikke bare til at have et langsigtet realkreditlån.

Før du overhovedet ejer huset, skal du have udbetalingen, lukkeomkostningerne og reserverne ved hånden. Selvom udbetalingen og reserverne er i din bedste interesse, kan det tage tid at bygge dem op.

Løbende omkostninger at overveje omfatter HOA-omkostninger, forsikringer, ejendomsskatter, vedligeholdelse og forsyningsselskaber. Spørg nu dig selv, om du stadig er okay med det, eller om du måske bare er bedre stillet at leje i et par år, indtil du er 100 % sikker på, at du vil bosætte dig et bestemt sted.

Nu er det måske en upopulær mening, men at eje et hus er ikke alt, hvad vores forældre har gjort det til. Det er forbandet dyrt, og du skal være økonomisk sikker nok til at påtage dig det. Det er ikke for alle, især dem, der betragter sig selv som moderne nomader.

Du ønsker måske ikke at skære ud af hverdagsting, som du elsker, såsom lattes og middage med venner, men hvis du kan skære på store udgifter som bolig, er det en kæmpe gevinst.

Lad ikke nogen fortælle dig, at du spilder penge, når du bruger dem på de ting, der betyder noget for dig.

Når du har gjort dit og tildelt penge til alle de andre kategorier, og du har penge tilovers, er det dit privilegium at bruge dem, som du vil. Så hvad hvis du kan lide 1.000 $ sko? Hvis du har råd til det, og det betyder noget for dig, så hører det til i kategorien dit skyldfrie forbrug.

Når du gør dette rigtigt, og du har tildelt det, du skal bruge i de andre kategorier, forestil dig at få tallet op på 30 % eller endda 40 % af din hjemløn?

Penge er ikke alt, men hvis du kan lide at leve et liv med oplevelser, er det kedeligt. Så hvordan finder du en balance mellem dit toptunge budget og nogle sjove penge? Hvis du allerede har gennemgået aflivningen diskuteret i trin 3, skal du ikke reducere dine opsparinger eller investeringer. Se i stedet efter måder at øge din indkomst på. At vide, hvordan man laver et budget, er at vide, hvordan man får sine penge til at fungere.

Hvornår har du sidst haft lønforhøjelse? Hvis det var sidste år efter en præstationsgennemgang og ikke engang konkurrerede med inflationen, er det tid til at tage din lommeregner frem og begynde at regne. En forhøjelse i dag kan føre til flere pensionsopsparinger, højere fremtidige lønninger, et større indhug i din gæld og flere sjove penge.

Det er værd at diskutere, og hvis du følger vores grundlægger Ramit Sethis forhandlingstrin, ser du måske bare på en drømmeløn.

Hvis du ikke kan øge din løn på dit nuværende job, hvorfor så ikke lægge mærkerne ud og bruge de samme trin på din interviewer? Hvem ved, i stedet for en lille stigning ser du måske på et lønhop på et par tusinde dollars om året. Det er et kig værd.

Du kan reducere denne forbrugskategori til faste omkostninger på få minutter ved blot at tage telefonen og minde dine tjenesteudbydere om, hvilken god kunde du er.

Lad os starte med banker. Der er et smørbord af produkter, de tilbyder, og hver enkelt er enten designet til at holde deres likviditet høj (opsparingskonti) eller tjene dem de store dollars (ved at tilbyde kredit med renter).

Du kan enten bruge tid på at forhandle en halv procentdel på din lille opsparingskonto, eller du kan tage fat på de store ting. For det første, hvis dit realkreditlån er til en højere rente, end det skal være, så tjek fordele og ulemper ved refinansiering. Bare sørg for, at hvis du går denne vej, at långiveren ikke rammer dig med et grimt ekspeditionsgebyr.

Checkkonti og kreditkort er to andre produkter, der kan klare sig med et pristjek. Hvis du betaler månedlige eller årlige gebyrer, er det tid til at ringe til dem og få det tal ned.

Men der er andre områder, du kan gemme.

En sidejagt kan være en fantastisk måde at booste din indkomst på, især hvis du starter med så få faste omkostninger som muligt, for eksempel en online forretning. Det kan tage dig et par måneder at begynde at tjene penge, men de måneder går alligevel, så hvorfor ikke gøre noget alligevel?

Nu er det nemmere, end du tror, at finde ud af, hvilken side jag skal starte. Hvis du ved, hvordan du spiller et online spil eller bestiller noget online, har du allerede nok internetkyndige til at starte din egen ting. Jep.

Side trængsler, der kræver meget få startkontanter, hvis nogen, inkluderer freelance-skrivning, stockfotografering (du har sikkert et bedre kamera på din telefon end fotografen ved siden af med sine 90'er-objektiver) eller en dropshipping-butik.

Det hele starter med det grundlæggende. Ved præcis, hvor meget der kommer ind, og hvor meget der går ud. Du skal muligvis skrive det ned, indtil det bliver en anden natur. Derefter følger du ovenstående trin, som inkluderer finansiel automatisering og bevidst forbrug.

50/20/30-reglen er en budgetretningslinje, der siger, at 50 % af din indkomst efter skat skal gå til forpligtelser og obligatoriske udgifter. Derefter 20% på opsparing og afdrag på gæld og de resterende 30% på alt andet.

I 70/20/10 står der, at 70% skal gå til udgifter, 20% til opsparing og 10% til at give.

Selvom disse er praktiske, når du stadig prøver at finde ud af tingene, er det vigtigt, at du finder et forhold, der fungerer for dig. Målet er enkelt, mindske din gæld, øge din opsparing og investeringer, og tillad dig selv nogle skyldfrie udgifter.

Tanken er, at du har en kuvert til hver betalingskategori. Så du ville have en til din bolig, en til forsyningsvirksomhed, en anden til mad og så videre. Store konvolutsystemer omfatter også investeringer og besparelser.

Teknologien har dog vist os, at alt er nemmere, når du automatiserer det. Apps som Fudget og Monefy er gode til dem, der ønsker at bruge konvolutsystemet. Dette giver dig mulighed for at holde styr på dine forpligtelser, have en proaktiv tilgang til budgettering og ikke overforbruge.

Et budget er ikke et regneark. Det er en proaktiv tilgang til din økonomi og giver dig økonomisk frihed til at opfylde dine økonomiske forpligtelser og forpligtelser. Det giver også dine penge mulighed for at arbejde for dig og købe dig gode livserfaringer og det rige liv, du ønsker, alt imens du opbygger det økonomiske fundament for fremtidens dig.

Den bedste måde at sikre fleksibilitet i dit budget på er at tjene flere penge.

Og der er et par forskellige måder, du kan gøre dette på:

Hvis du anvender de rigtige systemer du kan finde penge til at gøre dyre indkøb OG tjene penge på samme tid.

Derfor vil vi gerne tilbyde dig noget:

I den har Ramit inkluderet sine bedste strategier til at:

Download en GRATIS kopi af Ultimate Guide i dag ved at indtaste dit navn og din e-mail nedenfor - og begynd at tjene flere penge i dag.