Hej! I dag har jeg et gæsteindlæg fra Dave på The Dollar Blogger. Dave mistede sit job, og 2 uger senere blev hans kone afskediget. Dette er deres historie om, hvordan de klarede sig, deres ofre, strategier og mere.

Jeg skal være ærlig - jeg er ikke en for overdreven sparsommelighed. Jeg ville ikke betragte mig selv som useriøs, i hvert fald ikke længere, men min kone Mary og jeg blev ramt af en solid dosis virkelighed, da vi mistede hele vores indkomst i løbet af to uger i 2012. En forkert drejning og en fyring to uger senere tog Mary og mig fra at tjene over $100.000 på et år til ingen indkomst.

Jeg skal være ærlig - jeg er ikke en for overdreven sparsommelighed. Jeg ville ikke betragte mig selv som useriøs, i hvert fald ikke længere, men min kone Mary og jeg blev ramt af en solid dosis virkelighed, da vi mistede hele vores indkomst i løbet af to uger i 2012. En forkert drejning og en fyring to uger senere tog Mary og mig fra at tjene over $100.000 på et år til ingen indkomst.

I dette indlæg vil jeg dele med dig denne skræmmende økonomiske nød, der rystede vores verden, og hvordan vi to kom igennem det med succes og på fode igen.

Vi har også lært nogle livsforandrende lektier om penge, som er fremragende for alle, der lider af et pludseligt og totalt indkomsttab.

I sidste ende levede vi for 2.000 USD om måneden i lidt over tre år.

Relateret indhold:

I 2012 arbejdede jeg som softwareingeniør og tjente 75.000 USD om året, og Mary tjente 12 USD/time som praktikant i en lokal virksomhed med en potentiel forhøjelse til 15 USD/time hr en gang ansat.

Dette gav os ca. $100.000 om året, og dreng, vi var spændte.

Vi havde skrabet forbi i de sidste par år efter at have flyttet til en ny stat, hvor vi håbede at starte livet på ny.

Vi var så sikre på, at livet kun kunne gå op, at vi mødtes til frokost hver dag og brugte op til $100/uge i løbet af ugen på frokost alene. Vi ville derefter bruge yderligere $100-$200 per weekend på at spise ude, nogle gange to gange om dagen.

Med et fuldt ejet rækkehus var vores eneste større udgifter HOA-gebyrer, skatter, forsyninger, mad og basale fornødenheder.

Men mit job forårsagede mig unødige mængder af stress, og jeg forlod det frivilligt, under den antagelse, at en webdesignvirksomhed, jeg startede som et sideløb, ville tage fart. Jeg antog også, at min kones praktik ville blive til et fuldtidsjob. Begge konti skete ikke.

Da vi begge mistede vores job, faldt vores indkomst til nul. Mary havde endnu et år på gymnasiet, og vi ønskede ikke, at hun skulle trække sig.

Før vi overhovedet kunne tænke på at lave et budget, var vi nødt til at tage fat på en af de vigtigste årsager, der kan føre til skilsmisse – økonomiske problemer.

Nu er jeg ingen rådgiver, men jeg har erfaret gennem årene, at økonomiske problemer er en af de førende årsager til skilsmisse. Faktisk erklærede over en tredjedel af alle adspurgte personer ifølge Insider, at økonomiske problemer førte til deres skilsmisse.

Mary og jeg havde og har stadig et stærkt ægteskab, men disse økonomiske vanskeligheder satte os på prøve. Her er, hvad vi gjorde, før vi overhovedet undersøgte budgettet.

Til sidst fik Mary et midlertidigt job på en lokal tankstation/minimarked, og jeg hjalp Marys far med at arbejde på hans virksomhed. Kombineret med at få lidt ekstra penge fra Marys familie, endte vi med 2.000 USD om måneden i indkomst efter at have levet uden indkomst i flere måneder.

Det vigtigste, jeg fik fra denne øvelse, var, at det i en økonomisk vanskelighed er afgørende at være på samme side med din ægtefælle.

Havde vi tyet til at slås og pege fingeren, ville alt kun blive værre.

Det har altid været min opgave i forholdet at udarbejde opdateringer til vores husstandsbudget og økonomi. Mary har bestemt sin mening og skal acceptere alt, men jeg laver alle de indledende udkast.

Jeg havde 2.000 dollars til tæt at allokere til alle vores udgifter, inklusive omkring 8.000 dollars i kreditkortgæld, der var gået op før tabet og i de adskillige måneder, hvor vi havde ingen indkomst.

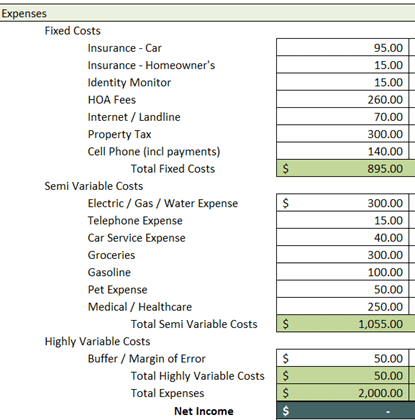

Efter at have tænkt over tallene i nogen tid, så vores budget sådan her ud:

Lad os dele dette budget ned, skal vi?

Bemærk først og fremmest, at der ikke er nogen linjepost for kreditkortgæld.

Da jeg skrev dette budget, var jeg så desperat efter at få plads til alt, at jeg udelod en nøglepost. Det, der endte med at ske, var, at jeg brugte vores buffer/fejlmargin, kombineret med det, der var tilbage hver måned fra vores semivariable omkostninger, til at betale så meget af kreditkortgælden som muligt.

Set i bakspejlet ville jeg have sænket vores el-/gas-/vandregninger gennem mere streng brug. De økonomiske trængsler startede om vinteren, og vi kunne have skåret ned på elvarmen ved at have flere lag tøj på. Med en elregning på næsten 250 dollars om vinteren, hovedsageligt på grund af varme, forestiller jeg mig, at vi kunne have sparet 50-100 dollars blot ved at bære kraftige trøjer eller jakker, mens vi var inde i huset. Dette var en forglemmelse, og noget man kan overveje, hvis de har et utroligt stramt budget.

Mary og jeg har rene kørejournaler, og på det tidspunkt havde hun ingen ulykker, og jeg havde en fenderbender i de sidste otte år. Hvis vi havde shoppet mere rundt, kunne vi have sænket vores bilforsikring yderligere og sparet os flere penge, mens vi levede for $2.000 om måneden. I en situation, hvor pengene er utrolig stramme, skal du altid kontakte alle udbydere og forhandle dine regninger.

Her er nogle af de regninger, vi forhandlede fra ovenstående liste:

Bilforsikring : Vi ringede til vores udbyder og oplyste vores økonomiske situation og spurgte, om vi ville kvalificere os til en lavere takst efter at have været loyal kunde i så mange år. De arbejdede med os, og vi sparede 25 dollars om måneden. Som jeg nævnte ovenfor, kunne vi sandsynligvis have sparet mere ved at skifte til en anden udbyder, hvilket vi gjorde et par år senere.

Husejerforsikring : Vores husejerforsikring fulgte ikke med vores bilforsikring. Vi flyttede vores husejerforsikring til det samme selskab, som havde vores bilforsikring, hvilket gjorde det muligt for os kun at betale $15 om måneden for vores police. Bemærk også, at vi boede i et rækkehus, hvor forsikringerne er mindre, fordi HOA har en masterpolitik, der dækker ydersiden af hjemmet. Vores oprindelige politik kostede os $35 om måneden, så en besparelse på $20 om måneden i alt.

Internet/fastnet : De fleste mennesker er ikke klar over dette, men du kan generelt få din internet-/kabel-/telefonregning betydeligt ned ved høfligt at fortælle dit kabelselskab, at du planlægger at tage din virksomhed et andet sted hen, hvis de ikke vil sænke din pris. Vi brugte både de økonomiske vanskeligheder og data fundet online, der sagde, at vi betalte langt over den gennemsnitlige nationale sats for internet til at prutte med vores udbyder. I sidste ende blev vi enige om en 24 måneders forlænget kontrakt til introduktionsprisen, hvilket var $40 om måneden mindre end det, vi i øjeblikket betalte. Jeg er ikke en for kontrakter, men der var ingen andre ordentlige internetudbydere, hvor vi boede på det tidspunkt, så jeg tog det. Det er $480 om året, der spares i to år.

Derudover skærer vi ned på følgende:

Hjælpeprogrammer (Elektrisk / Vand / Gas): Jeg nævnte ovenfor, at vores økonomiske vanskeligheder startede om vinteren. Vi havde budgetteret med 300 USD om måneden til forsyningsvirksomheder, hvoraf 250 USD estimerede til elektricitet på grund af elektrisk varme. Det bliver utroligt koldt heroppe i New Hampshire i løbet af vinteren, og varmeregningen går gennem taget. Vi var så heldige ikke at overskride vores grænse ved at bære tungere tøj. Jeg er sikker på, at vi kunne have sænket vores varmeregning yderligere, hvis vi havde brugt jakker, lange underbukser og fordoblet vores sokker på de koldeste dage.

Dagligvarer: Under den økonomiske nød havde vi to katte. Vi inkluderer deres mad og affald i vores købmandsregning, og som du kan forestille dig, kan kattefamiliemedlemmer koste lidt at fodre og holde sig sunde. Vi tacklede dagligvarer ved at shoppe efter generiske mærker og bruge kuponer. Vi købte kun det, vi skulle spise, i stedet for snacks og andre sjove fødevarer. Dette reducerede vores anslåede dagligvareomkostninger fra $400 til $300 pr. måned, hvilket sparer os $100 om måneden.

Vi kunne ikke spare meget på medicin på grund af mit handicap og krævede sygesikring plus lægebesøg og behandling. Dette har altid været en hård situation, som bestemt ikke er unik for dem, der lider af nogen form for fysisk og/eller psykisk sygdom, der kræver midlertidig eller permanent behandling.

Mary havde et semester tilbage, da vi begyndte at stabilisere os. Vi havde vænnet os til vores livsstil på $2.000 om måneden, men vi var stadig i en masse gæld, og vi var ikke glade.

Da hun afsluttede en mastergrad i marketing et semester senere, søgte hun arbejde.

Desværre boede vi i et område, hvor der ikke var mange marketingjobs. Dette, oven i det, vi allerede var igennem, var mave-slidende.

Har vi lige lavet endnu en fejl?

Hvad gør du, når dine planer går sydpå igen og igen?

Du giver ikke op.

Da mit handicapkrav var for SSDI (Social Security Disability Insurance), fik jeg lovligt lov til at arbejde med en meget begrænset kapacitet. Jeg samlede et par timer mere om ugen til min svigerfar og fik yderligere et par hundrede dollars om måneden. Mary forlod tankstationen, der var 15 miles væk, og begyndte at arbejde i en privat købmand, der netop åbnede 2 miles nede af vejen. Lønnen og timerne var bedre, og ved at være lige i nærheden af os sparede hun på benzin og anden vedligeholdelse af bilen.

Vi var nu 24 måneder inde i vores tre leveår til $2.000 om måneden.

Vi blev klogere med vores penge.

Vi kontaktede vores kreditkortselskab og fortalte dem, at vi ville begynde at nedbetale vores saldo mere aggressivt. Vi anmodede om en nedsættelse af ÅOP og nævnte, at ellers ville vi være nødt til at overveje at få et saldooverførselskort i en anden bank.

Repræsentanten overførte os til deres supervisor, og supervisoren sænkede vores ÅOP med 3 %, efter at vi delte vores situation og diskuterede, at vi aldrig havde gået glip af eller haft en forsinket betaling i løbet af seks år, at vi havde en konto hos dem.

En hurtig matematiknotat:En ændring på 3 % ÅOP på en kreditkortsaldo på 5.000 USD, når du kun betaler minimumsbetalingerne, kan spare dig for over 400 USD i rentebetalinger over forløb med nedbetaling af kortet. Det kan spare dig for over 1.000 USD i rentebetalinger, hvis du også betaler yderligere 100 USD om måneden oven i minimumsbetalingerne.

Når du er i tvivl, så kontakt altid dine kreditorer og samarbejde med dem.

Vi begyndte også at bruge apps til at spare penge på shopping. Ibotta, for eksempel, er en app, hvor du kan spare omkring 8 % på mange dagligvare- og detailkøb. Vi udnyttede dette til at putte så mange penge tilbage i lommen som muligt.

Jeg begyndte også at lave Swagbucks, hvilket tjente mig omkring $3/time, 1-2 timer om dagen. Dette gav ikke meget, men når pengene er knap, og du har et kreditkort til at betale, hver dollar tæller.

Denne næste del er noget, der ikke vil ske for de fleste mennesker. Men for at sætte det i modsætning til typiske resultater, var dette løsningen på den økonomiske nød. Hver situation har en løsning – nogle tager længere tid, nogle resultater er bedre end andre, og alle varierer meget.

I mit tilfælde godkendte socialsikringsforvaltningen mit krav og tilbagebetalte betalinger i 2 år.

Vi modtog et engangsbeløb for 24 måneders invalidebetalinger, hvilket gjorde, at vi følte os mere ekstatiske, end jeg overhovedet kan formidle her, som du måske forestiller dig.

Vi nærmede os nu 36 måneders grænsen, og mit SSDI-betalingsbeløb øgede vores indkomst en rimelig andel. Men vi var ikke løbet tør for varmt vand endnu. Vi havde et økonomisk livsstilsproblem at løse. Hvordan kunne vi undgå, at dette nogensinde sker igen?

Mary og jeg satte os til endnu et møde.

Vi betalte af på vores gæld med det engangsbeløb og indbetalte resten. Men vores leveomkostninger i forhold til vores indkomst var stadig stramme.

Vi var nødt til at gennemføre en seriøs økonomisk forandring.

Her er, hvad vi gjorde:

Vi vendte vores hus og reducerede: Vores hus blev vurderet til lidt over det dobbelte af, hvad vi betalte for det, og vi havde ikke brug for al pladsen. Vi solgte vores hus og brugte pengene til at købe et komfortabelt mobilhome et par byer over, genopbygge vores nødfond, betale al gæld af og tage på en budgetferie til et gammelt yndlingssted, som vi ikke havde besøgt i de tre år. strabadser. Jeg havde overvejet at sælge huset, da strabadserne oprindeligt skete, men jeg er glad for, at vi ventede, fordi værdien steg så meget, da boligmarkedet boomede i løbet af de tre år.

I årene og fremover sporer vi vores økonomi månedligt: Fra slutningen af strabadserne i 2016 til i dag sporer vi vores økonomi månedligt med Personal Capital, en letanvendelig app, hvor vi tilslutter vores bank-, kreditkort- og investeringskonti. Det lader dig også spore andre aktiver og passiver samt individuelle transaktioner på hver konto.

Vi lever nu meget inden for vores midler: Vi lærte, at alt kan ske med en enkelt hat. I stedet for at leve lige under vores midler, lever vi så meget under vores midler som muligt. Selvom vi ikke er ekstremt sparsommelige, er vi ikke i nærheden af de sparsommeligheder, som vi plejede at være. Vi tjekker med hinanden, hver gang en af os ønsker at bruge penge. Vi tildeler "sjove" penge hver måned og overskrider dem ikke, medmindre vi sparer flere måneders sjove penge til at købe et større køb.

Vi lærte, at der er så meget, vi faktisk ikke har brug for: Overalt, hvor du går, får du at vide "DU BRUGER DETTE" - virkeligheden er, at du ikke har brug for meget af noget. Du ønsker mange ting, men når det kommer til behov, har du brug for mad, husly, tøj og transport, blandt andre småfornødenheder. Du behøver ikke en fancy bil. Du behøver ikke ekstravagante ferier. Og du behøver bestemt ikke at spise ude hele tiden.

Spol frem til 2020, vores indkomst har haft sine op- og nedture, men vi har ikke haft et problem med det. Ved at bruge apps som personlig kapital og holde styr på vores penge med et budget Excel-regneark, virker vi forberedte på alt, der kommer vores vej. Hvis du ikke er god til regneark, har jeg også brugt YNAB – You Need A Budget – som er det perfekte sted til at spore dine penge.

Indpakning

Indpakning Det er lige meget, om du aldrig har haft en økonomisk uddannelse, eller om du skriver om penge hver dag - økonomiske vanskeligheder vil ske. Når de sker, skal du forblive rolig, holde fokus og finde muligheder for at arbejde dig ud af dem. Hvis du er gift, så bliv på samme side og vær et fantastisk team i stedet for at gå i panik og tænde på hinanden.

Vi kom igennem denne modgang i løbet af 3-4 år. Vi lever stadig for lidt over $2.000 om måneden, minus de to måneder hvert år, hvor vi rejser.

Der sker hårde tider, men at forblive stærk, komme med en plan og derefter udføre den er din sikreste vej til bedring.

Forfatter Bio:Dave Bochichio er ejer og skribent for The Dollar Blogger. Når han ikke skriver om privatøkonomi, nyder Dave at bruge tid med sin kone og to katte og spise eksotisk og international mad. Dave skriver også skønlitteratur, med en bog udgivet og to mere på vej.

Hvad er dit månedlige budget? Hvad har du gjort for at skære i udgifterne?