Hvad er mikroinvestering? På det seneste har jeg hørt en masse om mikroinvesteringer, så jeg tænkte, at en artikel om emnet ville være fantastisk. Min svigerinde og redaktør, Ariel Gardner, har brugt mikroinvesteringsapps i over et år, og i dag skal hun lære dig alt om dette emne.

Jeg hørte om mikroinvestering for første gang for et par år siden, og jeg blev straks fascineret.

Ideen er, at du investerer i lille skala, og det er beregnet til at appellere til nye investorer, der føler sig skræmt af traditionel investering.

Måske føler du, at du ikke har penge nok til at begynde at investere, eller det virker bare for svært at investere. Der er også den virkelighed, at markedet går op og ned med jævne mellemrum - også skræmmende for alle, der er nye til at investere.

Mikroinvestering har til formål at fjerne alle disse barrierer og lære dig, at investering er mere tilgængeligt, end du måske havde troet.

Cirka et år efter at jeg lærte om mikroinvestering, besluttede jeg at prøve det og investere gennem et par forskellige apps - Stash og Acorns.

I dag vil jeg fortælle dig, hvad jeg har lært gennem processen og om nogle af mine foretrukne mikroinvesteringsapps, der er tilgængelige nu.

Den enkleste definition af mikroinvestering er, at mikroinvestering er at investere med små beløb.

Dine penge bruges til at købe mikro- eller brøkandele af aktier eller ETF'er i stedet for hele aktier.

Mikroinvestering har en seriøs appel til nye eller yngre investorer, fordi en af de største barrierer for at investere kan være omkostningerne.

For eksempel er en enkelt aktie af en aktie $116,03. Det betyder, at du skal bruge $116,03 for at købe én aktie.

Gennem en mikroinvesteringsapp kan du købe $5 værd af den $116 aktie. Og hvis du havde den fulde værdi at investere, kan du sprede den på flere aktiver for at diversificere dig selv. Det er lavere omkostninger og i nogle tilfælde lavere risiko.

En anden stor appel ved mikroinvestering er, at mange af de bedste apps fungerer som robo-rådgivere. Du indtaster oplysninger om din alder, indkomst, målpensionsalder osv., og appen anbefaler investeringer for at hjælpe dig med at nå dine mål.

Det er her, den reducerede risiko spiller ind - mikroinvesteringsapps spreder dine dollars på tværs af flere fonde, så du kan have en afbalanceret investeringstilgang. Du kan realistisk forvente at have aktier i snesevis eller endda hundredvis af forskellige virksomheder.

Traditionelt har du brug for en finansiel planlægger til at hjælpe dig med at bestemme den rigtige aktivallokering til din portefølje, eller være kyndig nok til at diversificere dine investeringer på egen hånd.

Men mikroinvestering nedbryder også den barriere.

Relateret:Sådan begynder du at investere for begyndere med få penge

Mikroinvesteringer er også kendt som reserveinvesteringer fordi mange af disse apps samler transaktioner fra en tilknyttet bankkonto og giver dig mulighed for at investere forskellen.

Hvis du f.eks. bruger dit betalingskort og bruger 5,37 USD på din lokale kaffebar, runder appen det op til 6 USD og sætter forskellen på 0,63 USD til side, så du kan investere senere.

Nogle af apps lader dig anvende multiplikatorer, som 2x, 3x 5x eller 10x. Hvis du havde 5x multiplikatoren aktiveret, ville forskellen på 0,63 USD blive en investering på 3,15 USD.

Apps har alle en eller anden form for overtræksidentifikationssoftware for at undgå at hæve penge, der ikke er der, men det er ikke perfekt. Heldigvis kan du styre round-ups og multiplikatorer og slå dem til og fra efter behov.

Opsætning af tilbagevendende månedlige indskud på din investeringskonto er en anden mulighed, og du kan indstille disse automatiske transaktioner for så lidt som $5/måned. Du kan også foretage engangsindskud.

Afhængigt af hvilken app du bruger, køber den automatisk investeringer, der passer til din portefølje, når din mikroinvesteringskonto har midler på den. Det er robo-rådgiver-aspektet, og nogle af disse apps vil periodisk og automatisk rebalancere din konto, hvis du bliver for over- eller undervægtig i en bestemt aktivklasse.

Nogle af apps lader dig vælge dine investeringer, og pengene sidder på din konto som uinvesterede kontanter, indtil du køber de mikroaktier, du ønsker. Eller du kan indstille en tidsplan for, hvilke investeringer du køber.

Logisk set, hvis du investerer med små beløb, kan du forvente små afkast.

Det betyder ikke, at du ikke kan prøve det. Jeg tror, at mikroinvesteringer kan lære nogle meget vigtige investeringslektioner til folk, som ellers ville blive afskrækket af de høje omkostninger eller den opfattede sværhedsgrad.

En af de sværeste lektioner for nye investorer at lære om, er markedsvolatilitet. Dette er den konstante op og ned, som du ser på aktiemarkedet. Det er utroligt normalt, men det betyder ikke, at det ikke er lidt skræmmende.

Du vil se markedsvolatilitet på dine mikroinvesteringskonti, men i mindre skala.

Mikroinvesteringer kan hjælpe dig med at blive fortrolig med, hvordan markedet bevæger sig over tid og vise dig, hvorfor det er så vigtigt at holde godt fast og ride på bølgerne.

Du vil også lære om ting som aktivallokering, skattetabsindsamling, ETF'er vs gensidige fonde og mere. Du kan gøre det, mens du aktivt deltager på markedet, men du behøver ikke at forpligte dig til en større økonomisk forpligtelse for at deltage. Det er praktisk læring.

Den måde, mange mæglerkonti opkræver på, er baseret på en procentdel af dine investeringer, men de fleste mikroinvesteringsapps bruger en abonnementsbaseret model. De opkræver alt fra $1-$9/måned baseret på den slags tjenester eller konti, du får dem til at administrere.

Når du ikke har investeret meget gennem appen, er $1/måned faktisk ret dyrt. For eksempel, hvis du kun havde investeret 20 USD, ville 1 USD være et gebyr på 20 %. Det er meget.

Nogle traditionelle mæglerselskaber gør investering mere tilgængelig for nye investorer. Charles Schwab rullede for eksempel Schwab Stock Slices ud i juni 2020, og Fidelity tilbyder nu Stocks by the Slice.

Begge disse er mikroinvesteringsmuligheder, men det, du virkelig betaler for med apps, der specialiserer sig i mikroinvesteringer, er reserveændrings-, robo-rådgiver-investeringsmodellen.

Nu hvor du har en god forståelse af, hvad mikroinvestering er, og hvad du kan forvente, vil jeg gerne fortælle dig om, hvad jeg synes er nogle af de bedste mikroinvesteringsapps.

Hvad er nogle af vores foretrukne mikroinvesteringsapps?

Du kan læse mere om hver mikroinvesteringsapp nedenfor.

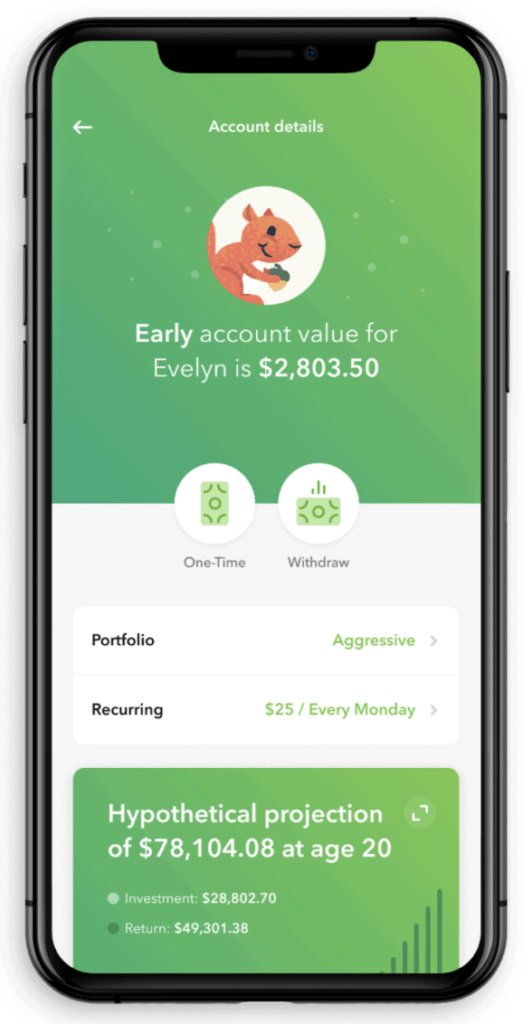

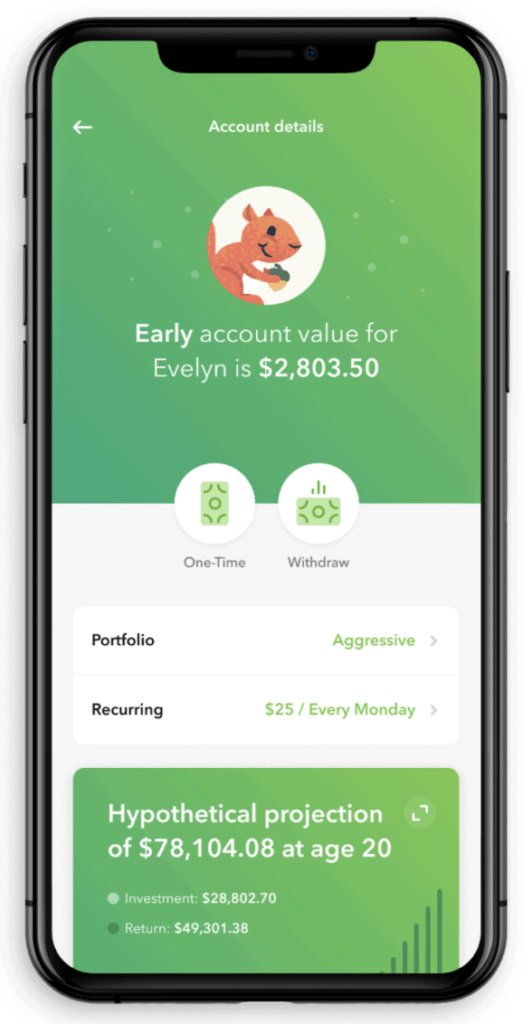

Acorns blev grundlagt i 2012 og er den originale mikroinvesteringsapp. Acorns giver brugerne mulighed for at sammenkæde og runde transaktioner op fra både debet- og kreditkort. Acorns laver 2x, 3x og 10x multiplikatorer ved round-ups.

Acorns har fem forskellige porteføljer til investorer baseret på dine økonomiske mål og tidsramme. Portfolioerne spænder fra konservative til aggressive og er udviklet ved hjælp af Modern Portfolio Theory - en investeringsramme introduceret af nobelprisvinderen Harry Markowitz.

Du får en fuldautomatisk oplevelse med Acorns. Du foretager indskud på din investeringskonto efter en tidsplan eller ved hjælp af round-ups, og derefter køber Acorns mikroaktier af ETF'er til din portefølje.

Der er også en Found Money-mulighed, som giver dig mulighed for at tjene penge, når du bruger dit tilknyttede kort med en af Acorns mere end 350 partnervirksomheder. Du tjener en procentdel af det, du bruger, som derefter investeres på din Acorns-konto 90 til 120 dage efter, du har foretaget et køb.

Acorns har tre forskellige planer:

Jeg brugte Acorns i lidt over et år til at teste appen, og jeg øgede næsten ubesværet min investeringskonto til over $900 på mindre end et år. Jeg havde min konto indstillet til round-ups og automatiske overførsler på $50/måned.

Det var i høj grad en sæt-det-og-glem-det-oplevelse, og der var tidspunkter, hvor jeg virkelig glemte, at det var forbundet med min bankkonto.

Som jeg sagde, startede jeg en konto for at teste den, og jeg endte med at udbetale og bruge pengene på en ferie. Udbetaling betyder, at du sælger dine aktiver, og det kan tage et par dage at fuldføre processen.

Dette er ikke en likvid nødfond. Desuden er salg af aktier en skattepligtig begivenhed. Det betyder, at du vil være ansvarlig for at betale skat, hvis du har tjent penge på salget af dine aktier.

Du kan klikke her for at tilmelde dig Acorns.

Stash blev grundlagt i 2015, og har bygget en fleksibel og informativ investeringsplatform for begyndere. Ligesom Acorns kan du finansiere din Stash-konto med round-ups (1), tilbagevendende indskud (2) og engangsindskud.

Hvor Stash adskiller sig er, at du også kan vælge, hvordan du investerer dine penge, og du kan købe brøkdele af aktier i ETF'er og aktier.

De ETF'er, du finder på Stash, er velkendte, men Stash har omdøbt dem for deres investorers klarhed. For eksempel er Clean &Green ETF Stashs navn for iShares Global Clean Energy Fund. Nogle af Stashs andre ETF-muligheder inkluderer Women Who Lead, American Innovators, Combat Carbon og mere. (4)

Stash har tre planer for investorer at vælge imellem:

Alle Stash-konti kommer med adgang til en bankkonto, inklusive Stock-Back® Card(8), et betalingskort, der giver dig stykker af aktier, når du bruger det(11).

Du kan klikke her for at tilmelde dig Stash.

Betalt kundeudtalelse. Ikke repræsentativ for alle kunder og ingen garanti. Se anmeldelser af Apple App Store og Google Play. Se vigtige oplysninger.

Betterment er en ægte robo-rådgiver - du vælger dit opsparings- eller investeringsmål, og Betterment tilbyder en strategisk investeringstilgang til dig.

Det, du måske kunne lide ved Betterment, er, at det føles mere som en traditionel mæglervirksomhed fra sine porteføljemuligheder, priser og finansielle rådgivningspakker.

Betterments opkræver administrationsgebyrer baseret på din investerede saldo. Det er 0,25 % på investerings- og pensionskonti. Når din konto rammer $2 millioner investeret, sænker Betterment sine gebyrer til 0,15% årligt.

For investorer med mere end $100.000 investeret, kan du betale 0,40% for Betterment Premium og få ubegrænset adgang til Betterments Certified Financial Planners. Prisen på Premium falder til 0,30% for konti på $2 millioner eller mere.

Betterment har personlige investeringskonti, fælles konti, IRA'er (Traditional, Roth og SEP) og 401(k) og 403(b) rollovers.

Ud over konservative gennem aggressive porteføljer tilbyder Betterment yderligere porteføljestrategier:

Forbedring har ikke round-ups eller multiplikatorer, du finansierer din konto med tilbagevendende eller engangsindskud.

Jeg nævnte finansielle rådgivningspakker ovenfor - Betterment tilbyder pakker, der starter ved $199. Disse pakker er rettet mod planlægning af forskellige livsbegivenheder, såsom ægteskab, opsparing på universitetet eller pensionsplanlægning.

Betterments finansielle rådgivningspakker inkluderer et telefonopkald med en af deres Certified Financial Planners for at gennemgå din indkomst, mål, budget osv. De arbejder sammen med dig om at udvikle en personlig plan, der hjælper dig med at nå dine fremtidige mål.

Du kan klikke her for at tilmelde dig Betterment.

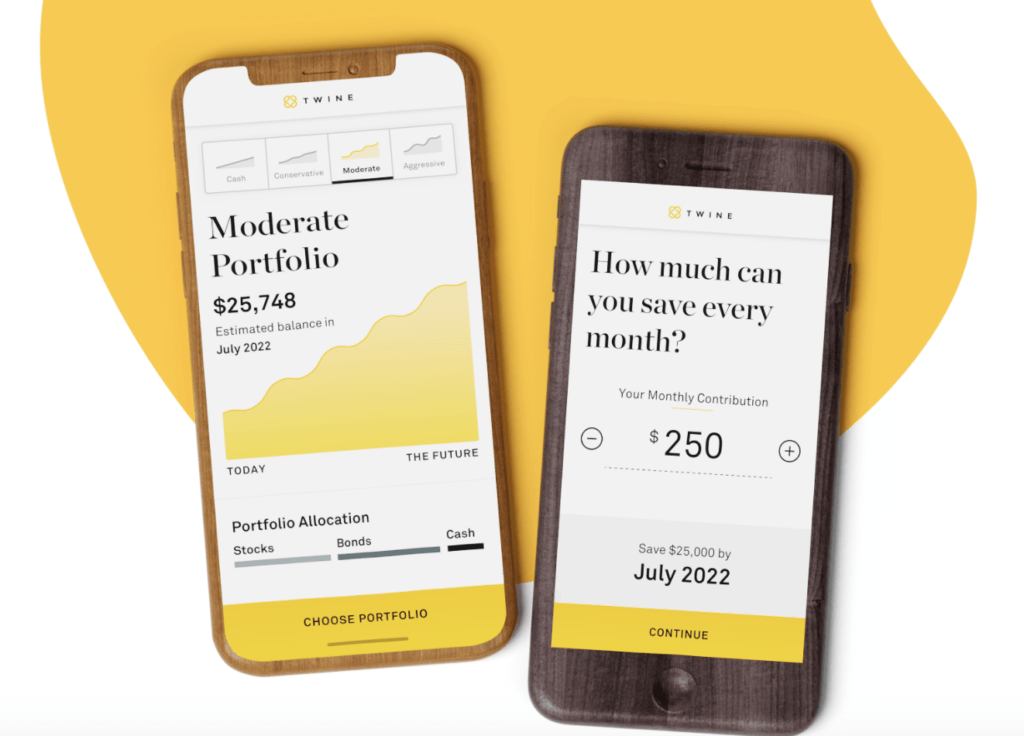

Twine blev skabt i 2017 af forsikringsgiganten John Hancock. Det er en unik mikroinvesterings- og spareapp, fordi den er udviklet til par, der kan spare sammen.

Du kan spare og investere penge sammen med din kæreste, kæreste, partner eller ægtefælle. Twine har ikke regler for, hvem du kan spare med, så teknisk set kan du spare med en fremmed!

Denne mikroinvesteringsapp har også et super enkelt og ligetil prissystem. Det er gratis at spare kontant – dette er en online opsparingskonto, der er FDIC-forsikret for op til $250.000.

Eller du kan investere for $0,25/måned for hver $500, du investerer med Twine.

Måden Twine fungerer på er, at du opretter en konto og inviterer nogen til at begynde at spare eller investere sammen med dig. Du sætter målet – det kan være en ferie, udbetaling på et hus, ny bil osv. – og bestemmer, hvor meget du skal spare og din tidslinje.

Twine stiller spørgsmål om din økonomiske situation, såsom indkomst og nettoformue, og investeringsstil, og matcher dig derefter med en portefølje. Twines porteføljer er konservative, moderate eller aggressive, og de indeholder ETF'er og investeringsforeninger.

Du opretter tilbagevendende indbetalinger, så du kan spare nok til at nå dit mål, og du og din partner kan bidrage med forskellige beløb.

Twine holder dig og din investeringspartners bidrag adskilt på individuelle mæglerkonti, og du har kun adgang til de bidrag, du har givet.

Lad mig starte med dette:Jeg er ikke finansekspert. I det hele taget.

Investering har skræmt mig tidligere, og jeg ved, at der er mange andre mennesker, der også føler det. Mikroinvesteringer blev skabt for at fjerne intimideringsfaktoren og nedbryde barriererne for traditionel investering.

Disse apps beviser, at alle kan begynde at investere .

Du kan starte med så lidt som $5 om måneden, og det er ret fedt.

Ulempen ved mikroinvestering er, at du ikke kan stole på reserveændringsmodellen som en langsigtet investeringsstrategi.

Jeg har mine to mikroinvesteringskonti, med Stash og Acorns, men jeg har også investeringskonti hos et andet mæglerhus, der er sat op til langsigtet planlægning. Det, der har været fantastisk ved disse mikroinvesteringsapps, er, at de har lært mig meget om markedet, og jeg er mere sikker nu. Jeg har fået en solid forståelse af, hvad der sker med mine penge og har taget mere kontrol over, hvordan jeg bruger dem til fremtidig planlægning.

Hvis du beslutter dig for at prøve nogen af disse apps, skal du lære så meget som muligt og være opmærksom på, hvordan markedet fungerer. Lad disse mikroinvesteringsapps være et springbræt til dine større investeringsplaner.

Er du interesseret i at prøve en af disse bedste mikroinvesteringsapps? Hvad synes du om dem?

Oplysninger:Betalt kundeudtalelse. Ikke repræsentativ for alle kunder og ingen garanti. Se anmeldelser af Apple App Store og Google Play. Se vigtige oplysninger.

1) Dette program er underlagt vilkår og betingelser. For at deltage skal en bruger overholde alle berettigelseskrav og foretage et kvalificerende køb med deres Stock-Back® Card. Alle midler, der bruges til dette program, vil blive taget fra din Stash Banking-konto. Dette program er ikke sponsoreret eller godkendt af Green Dot Bank.

2) Funktionen til tilbagevendende overførsler tilbydes af Stash Investments LLC og er ikke sponsoreret eller godkendt af Green Dot Bank.

3) Inden du investerer i en børshandlet fond, skal du overveje dine investeringsmål, risici, gebyrer og udgifter.

4) Dette materiale er ikke tænkt som investeringsrådgivning og er ikke beregnet til at antyde, at nogen værdipapirer er egnede investeringer for en bestemt investor. Investeringsrådgivning ydes kun til Stash-kunder. Alle investeringer er underlagt risiko og kan miste værdi. Alle produkt- og virksomhedsnavne er varemærker ™ eller registrerede ® varemærker tilhørende deres respektive indehavere. Brug af dem indebærer ikke nogen tilknytning til eller godkendelse fra dem.

5) Stash tilbyder adgang til investerings- og bankkonti under hver abonnementsplan. Hver kontotype er underlagt forskellige regler og begrænsninger. Stash månedlige indpakningsgebyr starter ved $1/måned. Du vil også afholde de standardgebyrer og udgifter, der afspejles i prisfastsættelsen af ETF'erne på din konto, plus gebyrer for forskellige tilknyttede tjenester opkrævet af Stash og depotbanken. Se venligst rådgivningsaftalen for detaljer. Andre gebyrer pålægges bankkontoen. Se venligst aftalen om indbetalingskonto.

6) "Retirement Portfolio" er en IRA (traditionel eller Roth) og er en ikke-skønsmæssigt administreret konto. Stash overvåger ikke, om en kunde er berettiget til en bestemt type IRA, eller et skattefradrag, eller om en reduceret bidragsgrænse gælder for en kunde. Disse er baseret på en kundes individuelle forhold. Du bør rådføre dig med en skatterådgiver. Roth IRA:Udbetalinger af de penge (bidrag), du sætter ind, er straf- og skattefri. Før 59½ års alderen pålægges hævninger af renter og indtjening indkomstskat og en bøde på 10 %. Al indtjening er skattefri i en alder af 59½ eller ældre, forudsat at dit første bidrag var mere end 5 år tidligere. Indkomstberettigelse gælder. Traditionel IRA:Udbetaling før alder 59½ betyder generelt, at du er underlagt indkomstskat og en bøde på 10%. Udbetalinger efter 59½ år er kun underlagt indkomstskat, men ingen straf.

7) For børn tilbyder Stash adgang til UGMA/UTMA-konti.

8) Alle belønninger optjent ved brug af Stash Visa-debetkortet (Stock-Back® Card) vil blive opfyldt af Stash Investments LLC. Belønninger vil gå til din Stash personlige investeringskonto, som ikke er FDIC-forsikret. Du vil afholde de standardgebyrer og -udgifter, der afspejles i prisfastsættelsen af de investeringer, du tjener, plus gebyrer for forskellige tilknyttede tjenester opkrævet af Stash. Stash Stock-Back® Rewards er ikke sponsoreret eller godkendt af Green Dot Bank, Green Dot Corporation, Visa U.S.A. eller nogen af deres respektive datterselskaber.

9) Gruppelivsforsikringsdækning leveret gennem Avibra, Inc. Stash er en betalt partner i Avibra. Kun personer, der åbnede Stash-konti efter 11/6/20, i alderen 18-54 år, og som er bosiddende i en af de 50 amerikanske stater eller DC, er berettiget til gruppelivsforsikringsdækning, afhængigt af tilgængelighed. Personer med visse allerede eksisterende medicinske tilstande er muligvis ikke berettiget til den fulde dækning ovenfor, men kan i stedet modtage mindre dækning. Alle forsikringsprodukter er underlagt statens tilgængelighed, udstedelsesbegrænsninger og kontraktlige vilkår og betingelser, som enhver kan ændres til enhver tid og uden varsel. Se venligst vilkår og betingelser for alle detaljer. Stash kan modtage kompensation fra forretningspartnere i forbindelse med visse kampagner, hvor Stash henviser kunder til sådanne partnere for køb af ikke-investeringsforbrugerprodukter eller -tjenester. Denne type marketingpartnerskab giver Stash et incitament til at henvise kunder til forretningspartnere i stedet for til virksomheder, der ikke er partnere med Stash. Denne interessekonflikt påvirker Stashs evne til at give klienter objektive, objektive kampagner vedrørende produkter og tjenester fra dets forretningspartnere. Dette kan betyde, at andre virksomheders produkter og/eller tjenester, som ikke kompenserer Stash, kan være mere passende for en kunde end Stashs forretningspartneres produkter og/eller tjenester. Kunder er dog ikke forpligtet til at købe de produkter og tjenester, Stash promoverer

10) Double Stock-Back® Rewards er underlagt vilkår og betingelser.

11) Bankkontotjenester leveret af og Stash Visa-debetkort udstedt af Green Dot Bank, medlem FDIC, i henhold til en licens fra Visa USA Inc. Investeringsprodukter og -tjenester leveret af Stash Investments LLC, ikke Green Dot Bank, og er ikke FDIC-forsikrede , ikke bankgaranteret og kan miste værdi. Stash-bankkontoåbning er underlagt identitetsbekræftelse af Green Dot Bank. Hvad tæller ikke:Kontanthævninger, postanvisninger, forudbetalte kort og P2P-betaling. Hvis forretningens lager ikke er tilgængelig for et kvalificerende køb, vil værdipapiret være i aktier i en forudbestemt ETF eller fra en liste over forudbestemte offentligt handlede virksomheder, der er tilgængelige på Stash-platformen. Se de fulde vilkår og betingelser. Hvis forretningens børsnoterede aktier (eller et datterselskab heraf, hvis det er relevant) ikke er tilgængelig eller på anden måde kan opfyldes af en eller anden grund, vil aktiebelønningen, der hidrører fra en kvalificerende transaktion, være i en ETF eller en børsnoteret virksomhed tilgængelig på Stash-platformen. En bruger vil modtage aktier i ETF'en eller det børsnoterede selskab, der er udpeget som deres standardinvestering på det tidspunkt, hvor det kvalificerede køb bogføres på brugerens Stash Banking-konto.

En "Smart Portfolio" er en diskretionært administreret konto, hvorved Stash har fuld autoritet til at administrere.

Diversificering og aktiv allokering garanterer ikke et overskud, og de eliminerer heller ikke risikoen for tab af hovedstol. Stash garanterer ikke noget præstationsniveau, eller at nogen klient vil undgå tab på kundens konto.

“Saldo” er defineret ved at investere tilbagevendende og fremtidige indskud i undervægtede aktiver og til udbetalinger, trimning af overvægtige positioner. Efterhånden som du indbetaler eller hæver penge, kan din portefølje langsomt tilpasses til den målallokering, der passer til din risikoprofil, ved hjælp af yderligere pengebevægelser i løbet af året.

Diversificering og aktiv allokering garanterer ikke et overskud, og de eliminerer heller ikke risikoen for tab af hovedstol.

Husk, ikke alle aktier udbetaler udbytte. Og der er ingen garanti for, at nogen aktie vil betale udbytte om et kvartal eller år. Udbytte kan være underlagt yderligere skat og betragtes som skattepligtig indkomst. Se venligst IRS for yderligere oplysninger.

Brøkdele starter til $0,05 for investeringer, der koster $1.000+ pr. aktie.