Optage et erhvervslån eller have et realkreditlån til din mursten og mørtel? Du kan krybe, når du ser din virksomheds renteudgifter stige. Men her er lidt gode nyheder - der er et fradrag for erhvervsrenteudgifter, du kan være berettiget til at kræve (hurra!).

Læs videre for at lære mere om erhvervsrenteudgifter, herunder hvilke typer renteudgifter du kan og ikke kan trække fra i erhvervslivet.

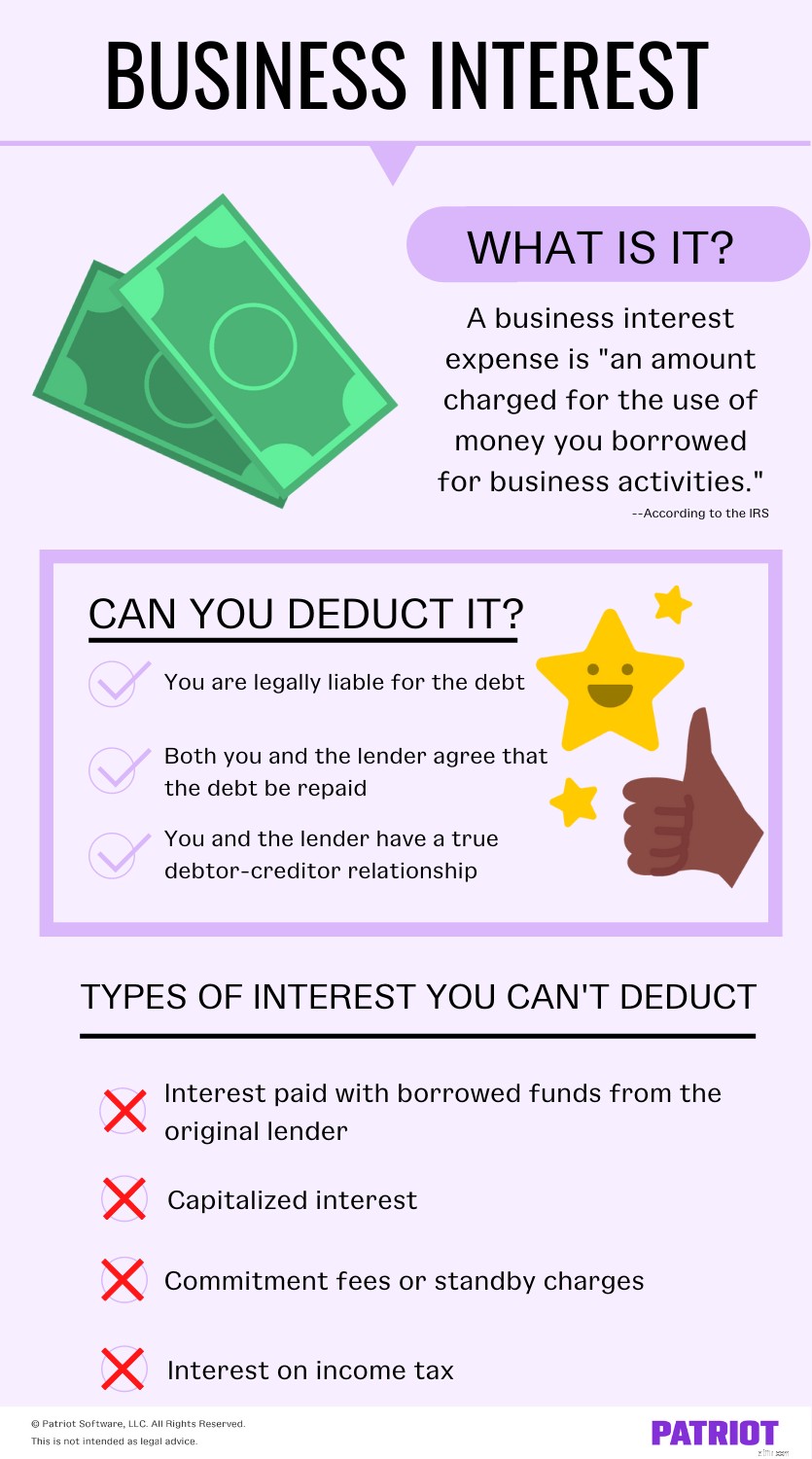

Ifølge IRS er en forretningsrenteudgift "et beløb, der opkræves for brugen af penge, du har lånt til forretningsaktiviteter." Forretningsrenter er renter, der opstår på provenuet af et lån til en handels- eller forretningsudgift, uanset hvilken type ejendom, der sikrer lånet.

I erhvervslivet påløber du sandsynligvis renter på:

Yikes – jo flere lån og kreditlinjer du har, jo flere renteudgifter påløber du. For at hjælpe med at udligne disse høje omkostninger kan virksomheder kræve et særligt fradrag for renteudgifter.

Så er erhvervsrenter fradragsberettiget hele tiden? Ikke helt.

Sikker på, renteudgiftsfradraget er tilgængeligt - men kun for visse typer forretningsinteresser. Læs videre for de typer af renter, du kan og ikke kan trække fra.

For at fratrække erhvervsrenter på en gæld skal du opfylde alle tre af følgende krav:

Hvis du for eksempel kun hæfter for en del af en erhvervsgæld, kan du kun kræve fradraget på din andel af de samlede renter.

Her er nogle eksempler på de typer af renter, der er fradragsberettigede:

Igen, du kan ikke trække alle typer rentebetalinger – eller betalinger du mener kunne have interesse. Generelt kan du ikke fratrække renter, der skal aktiveres, eller personlige renter.

Tag et kig på følgende typer af renter (og betalinger, du kan forveksle med renter), du ikke kan trække fra:

For mere information om fradragsberettigede og ikke-fradragsberettigede renter, se publikation 535, Erhvervsudgifter.

For mange virksomheder er der en grænse for, hvor meget af et renteudgiftsfradrag du kan kræve. Denne grænse er kendt som en paragraf 163(j)-begrænsning.

Kvalificerede skatteydere til små virksomheder er ikke underlagt begrænsningen af erhvervsrenteudgifter. For at kvalificere dig til begrænsningsfritagelsen skal du:

Hvis du er underlagt paragraf 163(j)-begrænsningen, er det maksimale fradrag for erhvervsrenteudgifter, du kan kræve, begrænset til summen af:

Kan du ikke kræve det fulde beløb af din virksomheds renteudgifter? Generelt kan du overføre det beløb, du ikke gør krav på i et skatteår, til det følgende år som en ikke-godkendt fremførsel af erhvervsrenteudgifter.

Berettiget til at kræve fradrag for renteudgifter? Store! Brug din selvangivelse for små virksomheder til at kræve fradraget:

Hvis du kræver fradrag for investeringsrenter, skal du bruge formular 4952, investeringsrentefradrag til at beregne beløbet. Vedhæft formular 4952 til din selvangivelse.

Vil du gøre det endnu nemmere at kræve fradraget? Hold dine bøger opdaterede i løbet af året, så du ikke knokler på skattetidspunktet for at finde dokumenter.