Skal jeg vælge udbytte- eller vækstmulighed? Hvilken er bedre? Dette er et spørgsmål hver nye investeringsforeningsinvestor spørger.

Lad os overveje nogle vigtige fakta:

Gensidige fonde tilbyder 2 muligheder – Vækst og udbytte. Inden for udbytte kan du enten vælge at modtage udbytte i din bank eller geninvestere i den samme fond – Udbetaling og Reinvestering hhv. muligheder.

Når du vælger vækstmulighed , vokser fondens NAV eller prisen pr.

Når du vælger udbyttemulighed , og der erklæres udbytte, reduceres fondens NAV forholdsmæssigt. Dette skyldes, at en del af fonden bruges til at udlodde udbyttet.

Når du vælger udbetaling af udbytte , og fonden erklærer udbytte, modtager du et sådant udbytte i din bank.

Når du vælger udbyttegeninvestering , investeres det deklarerede udbytte tilbage i din fond. Som udgangspunkt får du tildelt yderligere enheder. Dette øger det samlede antal enheder, du har.

Udbyttet er skattefrit i dine hænder som investor (det vil sige, at du ikke skal betale mere skat), men fondshuset betaler en Dividend Distribution Tax eller DDT. DDT betales på det deklarerede udbytte, og du modtager beløbet eksklusive skat.

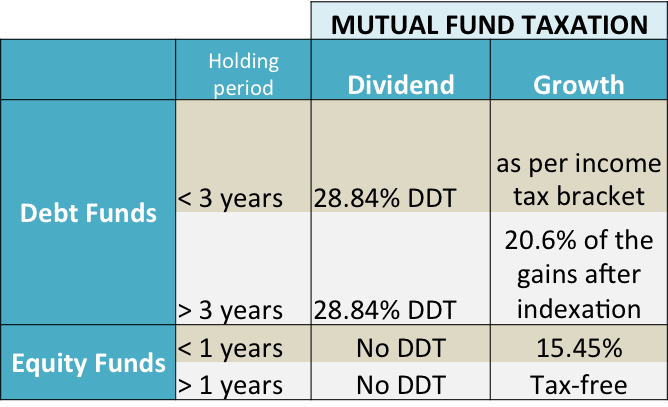

Fra et skattemæssigt synspunkt , gør det en forskel kun at vælge vækst eller udbytte i gældsfonde. Tag et kig på tabellen nedenfor.

*DDT er udbytteskat og betales af fondshuset.

DDT på 28,84 % er et resultat af 25 % skat + 12 % tillæg + 3 % adgang.

Ovenstående takster gælder kun for enkeltpersoner/HUF.

Med virkning fra 1. april 2018 er den langsigtede kapitalgevinstskat i aktiefonde 10 % + tillæg. Dette gælder for gevinster over Rs. 1 lakh.

Der er også fra 1. april 2018 nu en udbytteskat på 10 % + tillæg på alle aktiefonde.

Så hvilken mulighed skal du vælge?

Hvis du er i den højeste skatteklasse, og du skal investere i gældsfonde i mindre end 3 år, vælg muligheden for geninvestering af udbytte. Dette hjælper dig med at reducere din kapitalgevinstskat. Kort sagt, DDT på 28,84 %* er mindre end kapitalgevinster ved 30,9 %*, hvilket er din skattesats i henhold til indkomstskatteklassen.

Når du vælger udbyttemuligheden, udbetaler fonden udbyttet fra de eksisterende investeringer. Da investeringsstørrelsen nu er reduceret med udbyttebeløbet, og antallet af andele forbliver det samme, reduceres fondens NAV. På grund af dette reduceres kursgevinsten også betydeligt. Husk, at den normale skattesats for kapitalgevinster ville gælde for sådanne gevinster.

I tilfælde af aktiefonde , investerer du typisk i mere end 1 år. Så du bør vælge vækstmuligheden . Hvis du ejer en aktiefond i mere end 1 år, er kursgevinsten skattefri.

Geninvestering af udbytte giver bedre afkast end muligheden for vækst.

I tilfælde af udbyttegeninvestering , er væksten i værdien af din investering et resultat af det højere antal enheder. I tilfælde af vækstmulighed , er stigningen i NAV ansvarlig for væksten i værdi. Enhederne forbliver konstante.

Udbytte kan hjælpe med at planlægge for regelmæssige pengestrømme og indkomstbehov.

Bemærk venligst, at d Udbytte er ikke garanteret, og de er muligvis heller ikke regelmæssige. Det afhænger af tilgængeligheden af midler og fondshusets interne politik om udbytteerklæring. For eksempel har Quantum Long Term Equity Fund aldrig erklæret udbytte, selv ikke i deres dividendemulighed.

Dette er, hvad der skete med Dheeraj.

Så hvilken mulighed vil du vælge – vækst eller udbytte?