En investeringsforening med flere aktiver er en ny fondskategori introduceret af SEBI. Det har mandat til at investere mindst 10 % hver i aktier, gæld og guld eller tilladte råvarer til enhver tid. Vi diskuterer arten af tilgængelige multi-asset fonde, hvornår investorer bør overveje dem, og hvad de kan forvente. Vi overvejer også, om disse fonde kan betragtes som et alternativ til large cap eller andre diversificerede fonde i stedet for indeksfonde.

Det første problem med disse fonde er grænsen på kun 10% af aktiverne på hver aktivklasse. Det betyder, at man inden for samme kategori kan finde fonde med flere aktiver med strategisk aktivallokering og taktisk aktivallokering.

Det vil sige fonde, der definerer andelen af aktier, gæld og råvarer og derefter rebalancerer porteføljen hver måned i henhold til denne strategi eller taktisk varierer aktivallokeringen med en kombination af definerede regler eller kvalitativt i henhold til "gældende eller forestående markeds- eller økonomiske forhold".

Så inden for den samme kategori med ni eksisterende fonde plus tre nye børn i blokken – Motilal Oswal Multi-Asset Fund, Tata og Nippon India Multi-Asset Funds – kan vi have gældsorienterede fonde (Nippon, Motilal Oswal) eller egenkapital- orienterede fonde (ICICI, HDFC, Axis) eller fonde med variabel skattestatus (Quant, SBI).

Dette gør tre aspekter tydelige. Én, stjernevurdering* hvis det ikke nytter noget – for alle fondskategorier, men det er let at forstå hvorfor her. Det ville være en sammenligning af æbler med tomater grupperet sammen på grund af deres farve. * Denne kategori er kun omkring to år og to måneder gammel. Derfor har de fleste stjernevurderingsalgoritmer endnu ikke bedømt dem.

For det andet, medmindre en investor er klar over, hvorfor de investerer, og hvilken rolle en fond med flere aktiver skal spille, bør de holde sig væk fra denne kategori. Tre, med kun to års præstation at overveje, er tidligere præstationer uden betydning.

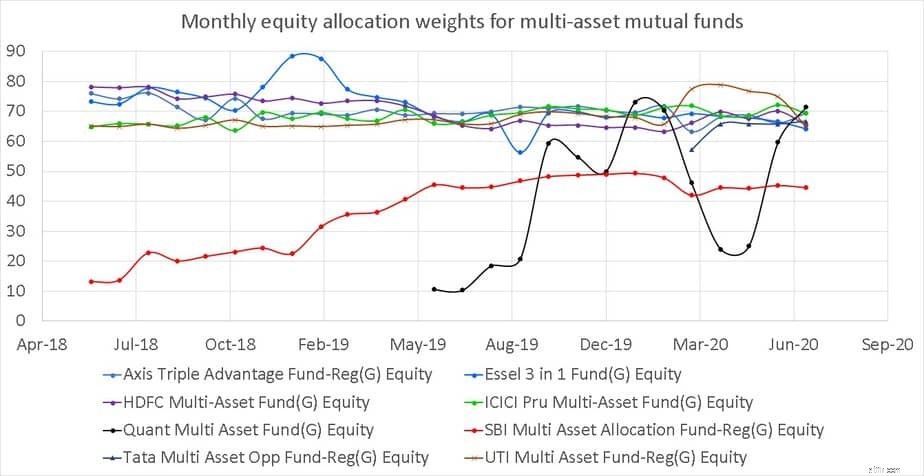

Den månedlige aktieallokeringshistorik for investeringsforeninger med flere aktiver er plottet nedenfor. Quant Multi-asset fund (sort) har ændret aktieallokeringen med enorme beløb. Teknisk set er det en dynamisk aktivallokering, der investerer i tre aktivklasser.

Essel Multi-asset (blå prik når op til 90%) har også reduceret aktieallokeringen til under 65% én gang fra maj 2018. SBI Multi-asset (rød) er forblevet en "ikke-aktiefond", men dens aktieallokering kan stige op til 80 % ifølge dets KIM (nøgleinformationsmemorandum). Aktieniveauerne for de andre fonde – Axis, HDFC og ICICI har ikke varieret så meget.

Hvornår giver fonde med flere aktiver mening? Den første overvejelse er investeringsvarigheden. AMC'er som HDFC anbefaler dem i "tre år og derover". Deres fond kan investere 65-80% i egenkapital! Så undgå dem for kortsigtede mål, f.eks. mindre end fem år (dette er en vilkårlig definition).

I 5-10 år kan du kun bruge dem i et lille beløb (f.eks. 20-30%), og det skal være den eneste aktieorienterede fond i porteføljen. For lange mål bør det i det mindste være kernekapitalbeholdningen. Ellers ville fordelen ved de tre aktivklasser og periodisk rebalancering mellem dem gå tabt.

Naturligvis kan en fond med flere aktiver være den eneste fond i en langsigtet portefølje, men porteføljens aktieallokeringsmandat bør være snævert. Grænsen på 65-80 % for HDFC multi-asset fund, Axis Triple Advantage Fund og ICICI Multi-asset fund er velegnede til dette formål.

Man kan dog argumentere for, at en aggressiv hybridfond også ville opføre sig på samme måde og er lettere at forstå med ringe chance for ændring i skattestatus.

Hvad kan du forvente: Standardafvigelsen (et mål for den daglige volatilitet) for forskellige ICICI-fonde er angivet nedenfor. Bemærk, at Multi-asset-fonden kun er en smule mindre volatil end en diversificeret large cap-fond. Derfor bør en fond med flere aktiver, der overvejende investerer i aktier, betragtes som aktiv med hensyn til risiko, der ignorerer allokeringen til gæld og guld (eller andre råvarer).

SBI Multi-aktiv med dens lavere aktieallokering (efter valg, ikke mandat) registrerede standardafvigelser på henholdsvis 4,3 % og 3,2 % over de sidste 1 og 2 år. Under et nedbrud og et bjørnemarked kan dette virke indbydende, men tilstrækkelig modenhed er nødvendig for at holde sådanne midler under et bullrun.

Det samme gælder også, hvis du ønsker at vælge multi-asset fonde med lavere egenkapitalloft – 50% i tilfælde af Motilal Oswal og Nippon fonde. I dette tilfælde ville lavere afkastforventning være i orden sammen med passende investeringsallokering.

Mine investeringer i ICICI Multi-asset fund: Omkring 1/3 af min søns fremtidige portefølje er investeret i ICICI Multi-Asset Fund fra januar 2011, da det var ICICI Dynamic. På grund af en kombination af min træghed og tillid til, at en fond med 10.000 plus Crores AUM vil ændre skattestatus fra egenkapital til gæld, er jeg blevet stående. Jeg har ikke bemærket nogen mærkbar fordel i form af risiko eller afkast, efter at fonden ændrede mandat.

For at opsummere vil fordelen ved multiaktivet kun være klar, hvis aktieeksponeringen ikke er for høj. Dette ville reducere volatilitet, potentielle afkast og ændre skattestatus til gæld. Hvis du ønsker at investere i en "aktieorienteret" multi-aktiv fond, bør en aggressiv hybrid fond være mindst lige så godt et valg. Vi har brug for mere tid (data) til at definere et mønster af risiko vs. belønning for denne kategori.

Sådan investerer du i en investeringsforening

Kan NRI'er investere i indiske gensidige fonde? Ja og nej!

Dilemmaet for investeringsforeninger fortsætter

Hvilken investeringsforening kan jeg bruge som erstatning for fast indskud?

Jeg investerer 50.000 om måneden i disse investeringsforeninger:Kan du gennemgå min portefølje?