Selv en lejlighedsvis markedsobservatør ville vide, at NASDAQ 100-indekset har zoomet forbi S&P 500 efter markedskrakket i marts 2020. Er det begyndt at rette op nu? Jeg modtog dette spørgsmål for et par dage siden. "Jeg har investeret i Motilal Oswal NASDAQ 100 Fund of Fund via SIP siden starten (mod dit råd!), og mit SIP-afkast (XIRR) er omkring 45%. Jeg er nu bange for, at NASDAQ 100 er rykket for meget op og snart vil falde. Er det på tide, at jeg booker lidt overskud?”

NASDAQ er væsentligt mindre diversificeret end S&P 500 og derfor væsentligt mere volatil. De fem store aktier Facebook, Amazon, Apple, Microsoft og Google (Alphabet) udgør omkring 40 % af NASDAQ 100 og kun 21 % af S &P 500. Data fra slickcharts.

Risikovillige investorer er bedre stillet med S&P 500 til deres "internationale diversificeringsbehov" end NASDAQ 100. Risikoaversion omfatter både stor opside og enorm downside. Kan ikke have det ene uden det andet.

De fleste indiske investorer, der ønskede at "diversificere deres portefølje med amerikanske aktier" (læst så store afkast og sprang derefter ind) ville kun have 5% til 20% eksponering mod NASDAQ 100 (uanset om de gad investere med en fast allokering eller ej) .

Derfor ville det være bedst, hvis de traf investeringsbeslutninger baseret på afvigelse fra en påtænkt allokering. Sig for eksempel, hvis din foretrukne N100-allokering er 15 % (af hele din portefølje). Hvis du begyndte at investere i Motilal Oswal NASDAQ 100 Fund of Fund fra december 2018, og din nuværende N100 vægtige er 20 % eller mere (det er 5 % eller højere end beregnet), så vil jeg anbefale, at du rebalancerer porteføljen.

Ikke "bogført overskud" (det er ikke muligt, da du ikke kan adskille gevinsten fra investeringen, når du indløser), men "genbalancerer". Sælg 5% af din N100 FOF-værdi og flyt den til fast indkomst. Antag, at du først begyndte at investere for blot et par måneder siden, gevinsten er ikke væsentlig, og vægten ikke er steget med 5%, så gør ingenting. Denne simple vægtbaserede "strategi" vil reducere forvirring og reducerer systematisk porteføljerisikoen.

I betragtning af dets enorme op-/nedsving i fortiden, kan N100-vurderingen være vanskelig. For hvad det er værd, lad os overveje, hvor indekset er i øjeblikket. Ifølge Bloomberg er det nuværende P/E-forhold på 36 et godt stykke over det 10-årige gennemsnit på 22. Se et diagram frem til juni 2017 for reference. Det betyder næppe, at et fald er nært forestående for dette indeks.

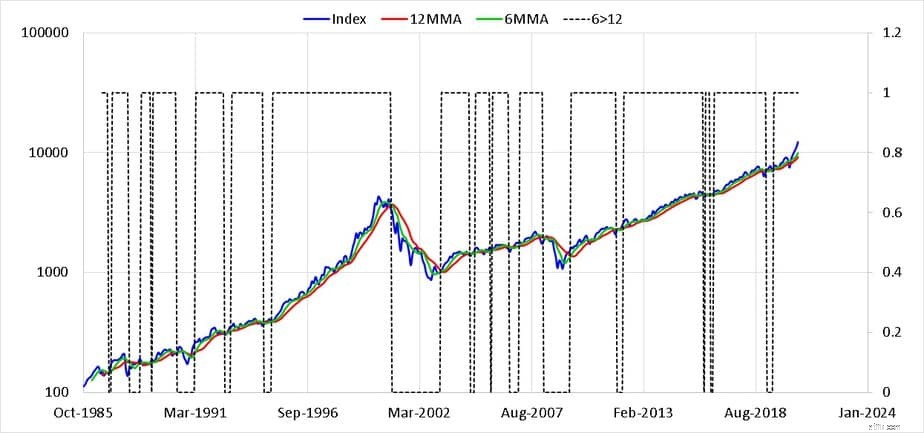

Ved at bruge det taktiske køb/sælg-værktøj er dette et plot af NASDAQ 100-prisen i USD (udbytte ikke inkluderet) og dets glidende gennemsnit på seks og tolv måneder. Den stiplede linje har en værdi på én, når gennemsnittet på seks måneder er større end gennemsnittet på tolv måneder. Dette er månedlige prisdiagrammer

Du kan henvise til flere detaljer og backtests ved at bruge denne idé her:(1) Er det et godt tidspunkt at købe guld på? En taktisk købsstrategi for guld (2) Denne "køb højt, sælg lavt" markedstimingstrategi virker overraskende! (3) Brug ikke SIP'er til Small Cap Mutual Funds:Prøv dette i stedet! (4) Kan vi få bedre afkast ved at time ind- og udtræden af forgyldte investeringsforeninger?

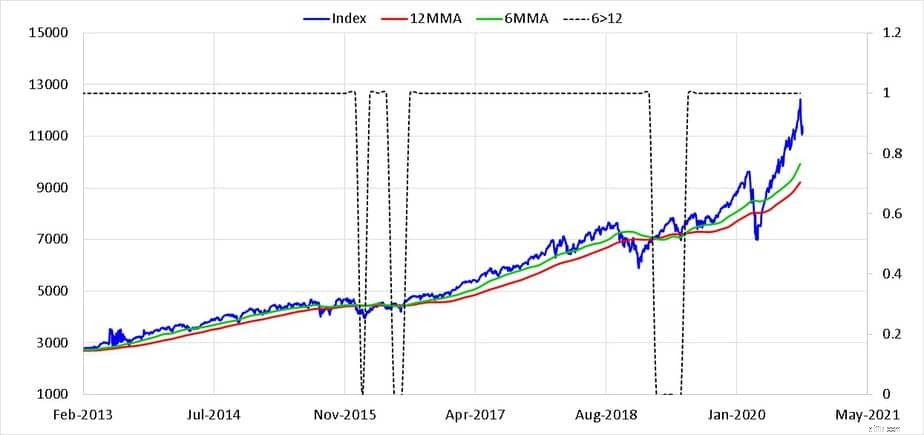

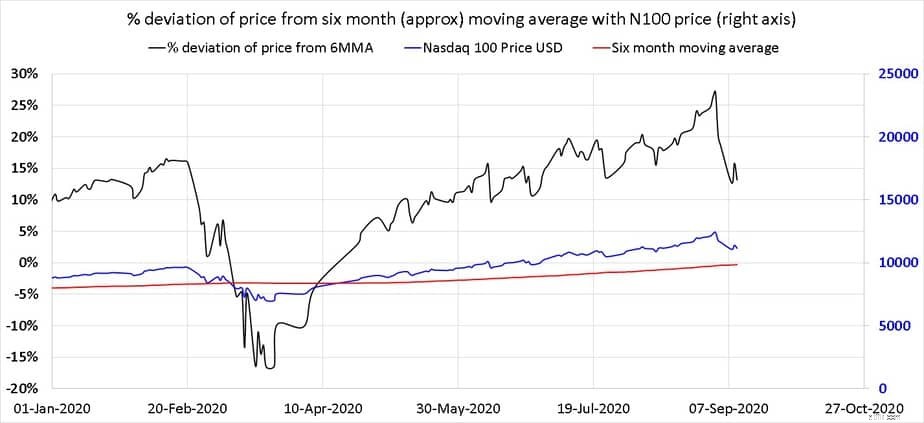

Dette er et nærbillede af den samme graf på normal skala med daglige data (ovenstående er månedlige data). Læg mærke til, hvor meget prisen har trukket væk fra gennemsnittet. Den er stadig høj på trods af den nylige "vending". Hvis vi kun skal følge reglerne nævnt i ovenstående referencer, er det endnu ikke tid til at "sælge" for dem, der er interesseret i taktisk spil. Den simple aktivallokeringsidé nævnt ovenfor er mere end god nok for de fleste investorer.

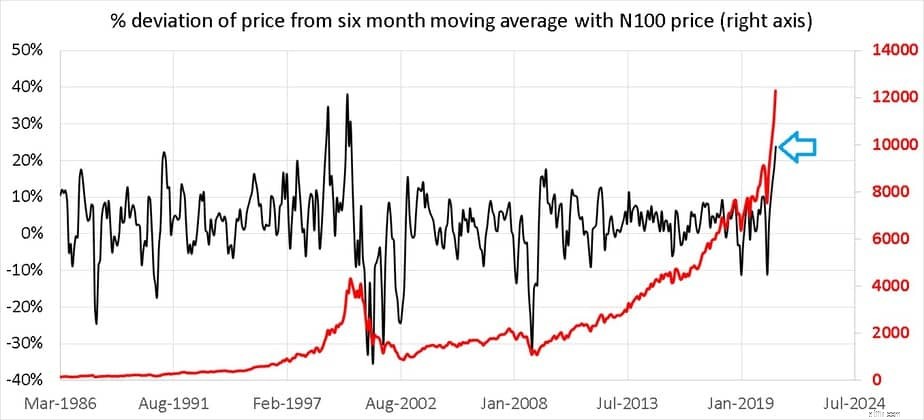

Betydningen af, hvor meget N100 er rykket op, kan ses af den procentvise afvigelse af Nasdaq 100 USD pris fra seks måneders glidende gennemsnit med Nasdaq 100 USD pris (højre akse).

Afvigelsen var den højeste siden dot-com-boblen og har siden korrigeret skarpt.

Efterhånden som verden er ved at komme ud af nedlukningen, og livet vender tilbage til det normale, ville det være bedst, hvis investorerne nedtonede deres forventninger til amerikanske aktier (begge indekser). Selvfølgelig kunne indekset trodse al logik og blive ved med at bevæge sig op eller korrekt. Ingen kan fortælle. Dette er grunden til, at et fokus på aktivallokering med periodisk rebalancering får jobbet gjort.

Tilmeld dig et nyt kursus om Sådan får du folk til at betale for dine færdigheder! Dette diskuterer en enkel ramme for konsekvent vækst af din virksomhed med online synlighed! Velegnet til passive indkomstsøgende, små virksomhedsejere og bloggere. Brug denne formular til at tilmelde dig 60% early bird-rabat! Du vil blive informeret ved lanceringen.