Suresh Padmanaban skriver:"Kære Pattu, jeg har investeret i markederne siden midten af 90'erne. Jeg får en fornemmelse af, at volatiliteten gennem disse år gradvist er faldet. Kan du venligst kvantitativt bekræfte dette?" Den 3. februar 2021 lukkede Sensex over 50.000 for første gang. Vi undersøgte udviklingen af aktiemarkedsvolatilitet i løbet af de sidste 42 år og fandt ud af, at den kumulative volatilitet gradvist er faldet for Sensex.

Kumulativ volatilitet er standardafvigelsen af daglige afkast over tid. Den maksimale volatilitet for de indiske markeder var omkring Harshad Mehta-svindel (begyndelsen af 1990'erne) og for de amerikanske markeder under den store depression (1930'erne). Siden da har den daglige volatilitet faktisk været gradvist faldende, som Suresh havde mistanke om.

For USA toppede standardafvigelsen i månedlige priser beregnet hvert 10. år i løbet af 1930'erne, men den har været mere eller mindre den samme! Dette er ret bemærkelsesværdigt og kontraintuitivt, når du stopper op og tænker over det. I Indien har vi knap nok historiske data. Den femårige rullende volatilitet falder konstant. Harshed Mehta-krakket var det højeste, dot com-krakket var meget lavere og 2008-krakket derimellem. Krakket i marts 2020 var blot et blip for de amerikanske markeder og betydeligt lavere for Sensex. Den fulde rapport er tilgængelig her:Sensex ved 50.000 – lektioner fra den 42-årige rejse

I denne artikel vil vi nærme os det titulære spørgsmål fra en anden vinkel. Vi vil overveje en systematisk månedlig investering over 15 år i en aktivallokering på enten 70 % egenkapital eller 50 % egenkapital og resten i gæld.

NSE 500 TRI vil repræsentere "egenkapital", og I-BEX forgyldt indeks vil repræsentere "gæld". Porteføljen rebalanceres hver 12. måned. Vi vil overveje 137 15-årige perioder fra januar 1995 til maj 2021. Bemærk venligst, at dette kun er et snert af data, og man bør ikke skynde sig til konklusioner baseret på dette. En lignende undersøgelse udført med de amerikanske markeder ville give ti gange flere data! Se:Denne "køb højt, sælg lavt" markedstimingstrategi virker overraskende!

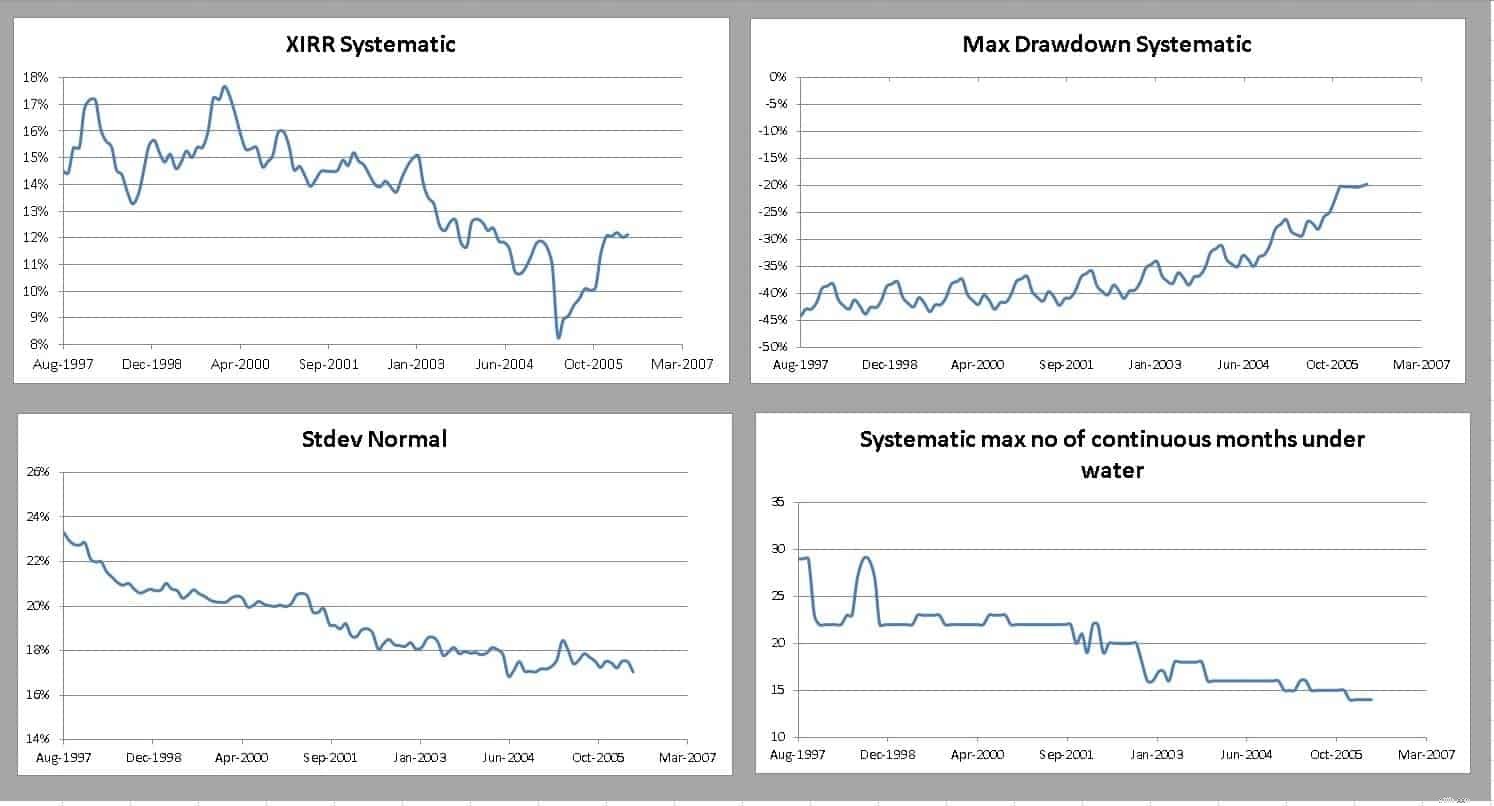

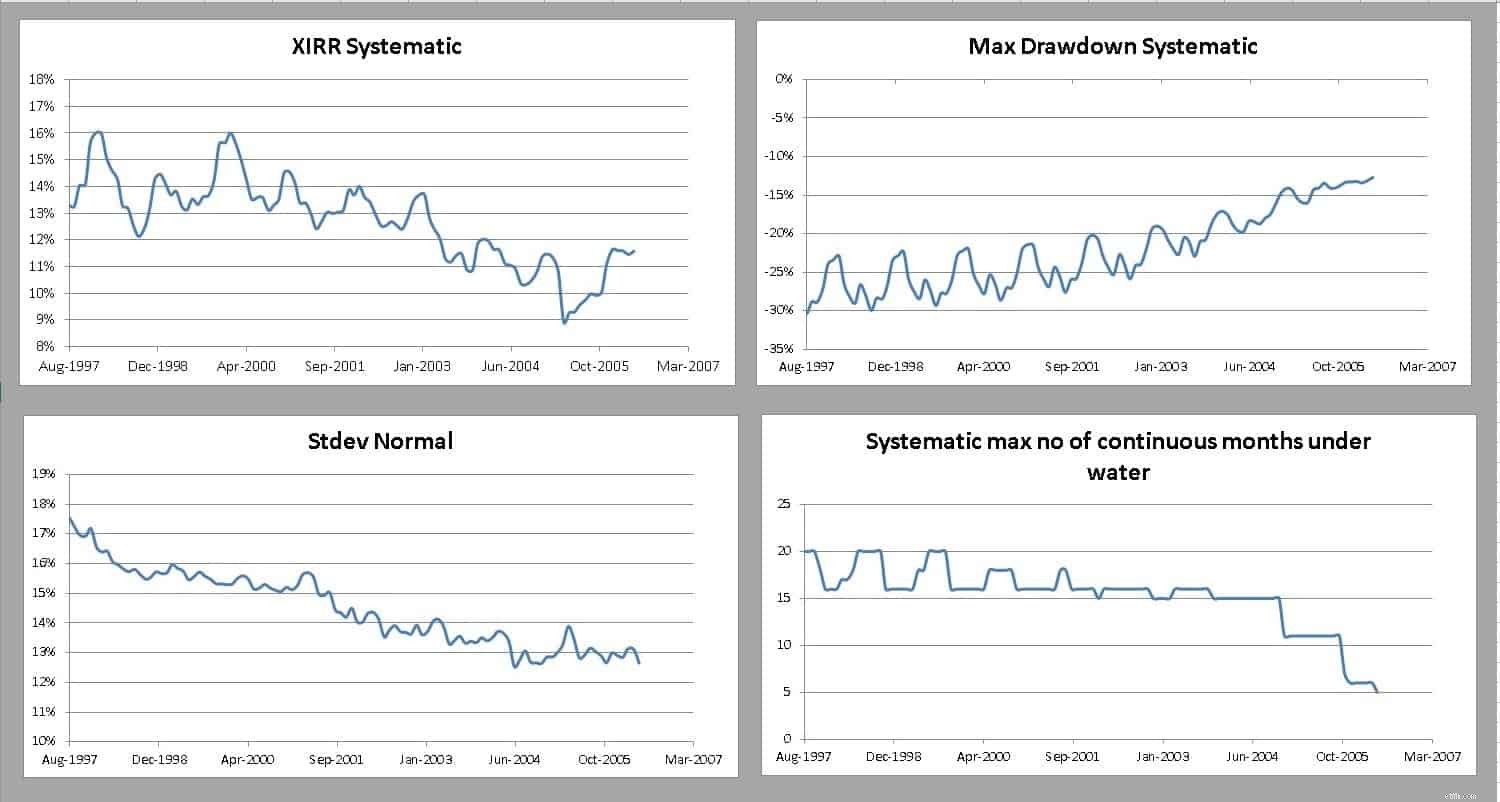

Resultaterne for 70 % egenkapital og 50 % egenkapital er præsenteret nedenfor.

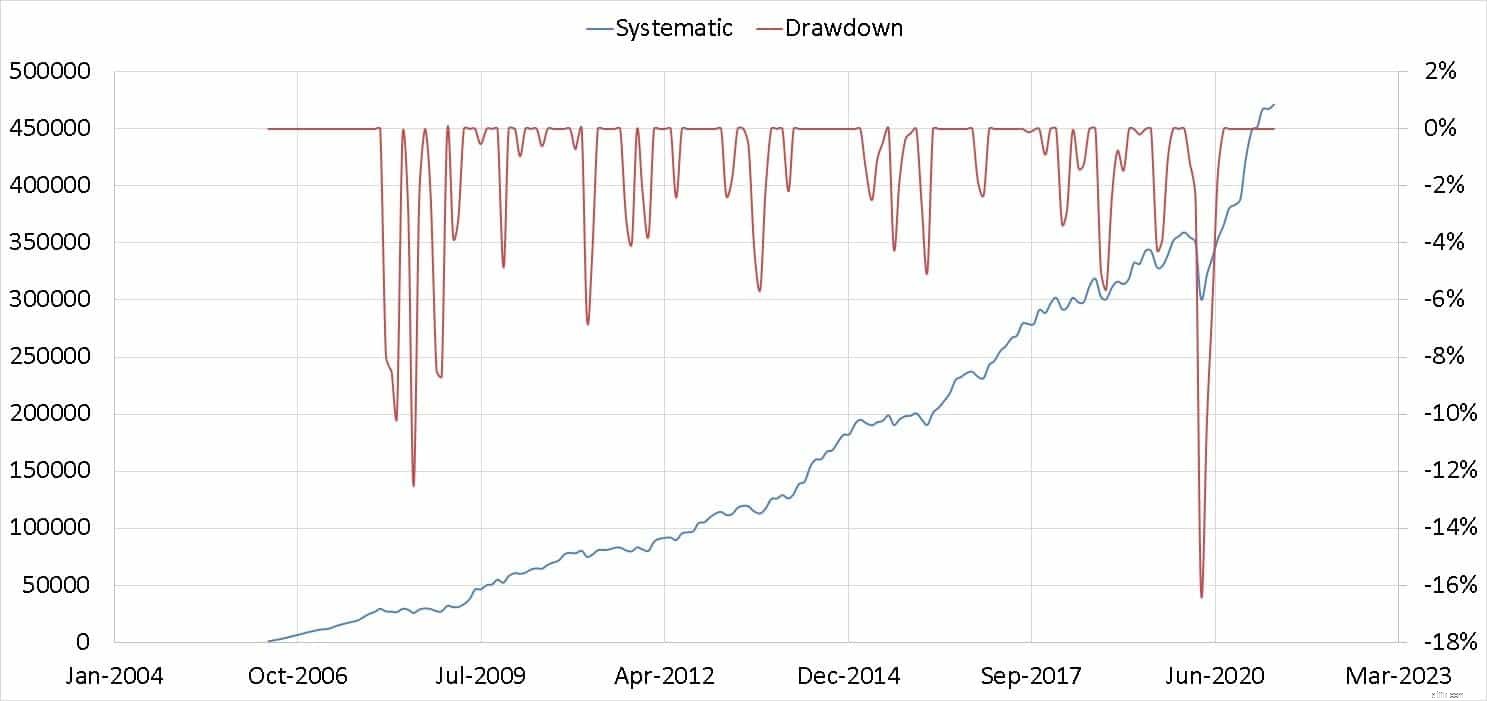

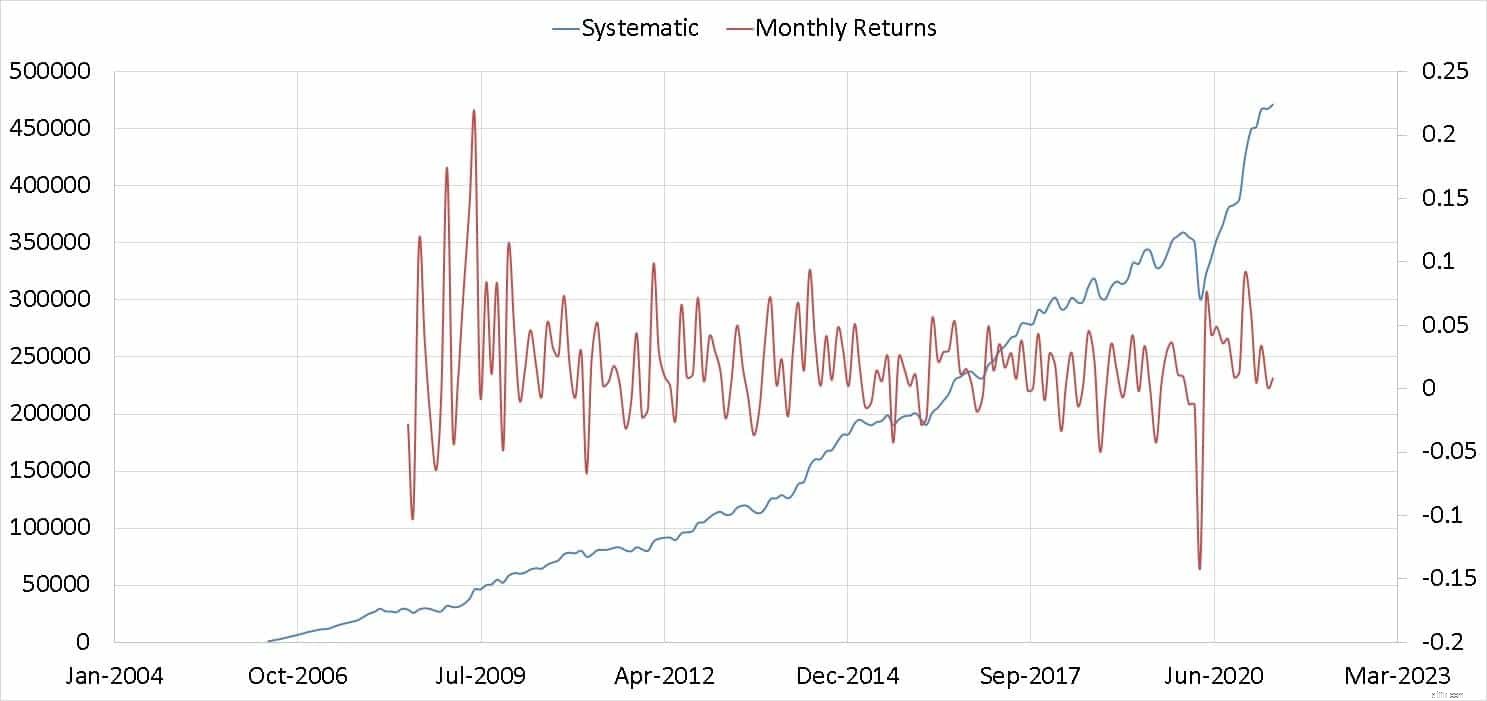

For eksempel er vist nedenfor en af de 137 kørsler (den seneste). Faldet fra toppen er vist til højre (drawdown). Den maksimale nedtrækning (eller den længste drypsten) vælges fra denne.

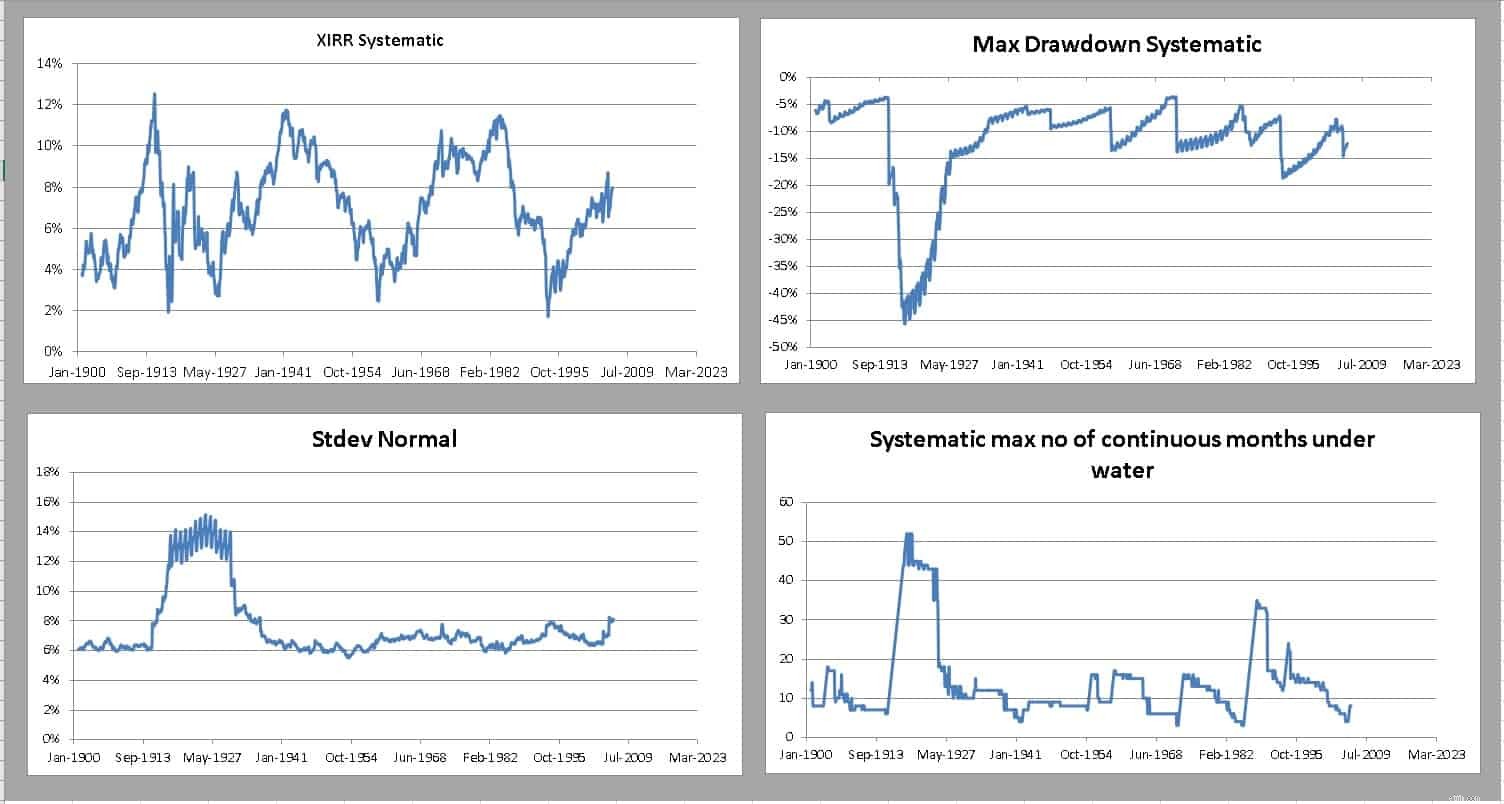

Resultaterne er samlet nedenfor. Vi anbefaler, at læsere inspicerer grafen lidt for at værdsætte resultaterne.

For den undersøgte periode er XIRR (annualized returns) faldet. Se: Hvilket afkast kan jeg forvente af en Nifty 50 SIP i løbet af de næste 10 år? Og Forvent ikke tocifrede afkast fra Nifty Next 50 indeksfonde!

Volatiliteten er faldet, udtrækningerne er faldet (blir mindre negative), og antallet af måneder porteføljen var under vandet er faldet. Det bølgelignende mønster i linjerne er på grund af rebalancering. Vi vil opdatere effekten af ikke at rebalancere i en fremtidig artikel. Dette er blevet undersøgt før:Hvornår skal jeg rebalancere min portefølje?

Så hvad betyder det? Suresh har ret. Aktieinvestering er blevet lidt "lettere" i løbet af de sidste to årtier. Dette betyder dog ikke, at det bliver endnu nemmere i fremtiden, eller at volatiliteten vil stabilisere sig (blive interval-bundet) som i USA. Så det ville være bedre at forestille sig, at det indiske aktiemarked har "stabiliseret" siden 90'erne med indenlandsk institutionel støtte i stedet for at blive lettere. Vores markedshistorie er for kort til at drage konklusioner.

Vi afslutter med det opdaterede diagram for amerikanske data (detaljerne om undersøgelsen er linket ovenfor) til sammenligning.

Læg mærke til den cykliske karakter af afkastene. Det indiske marked har muligvis kun set en arm af en cyklus. Læg mærke til den stærke dominans af aktiemarkedskrakket i 1929 i volatilitetsgraferne. Volatiliteten er interval-bundet (i hvert fald i forhold til de store depressionsår), og afkastene har altid været cykliske.

Hvilket afkast skal en investor på det amerikanske marked forvente over de næste 15 år? Det ærlige svar, "ingen ved det" (selvom vi antager, at USD-IND-afkast over 15 år vil være omkring 4-5%). Se: Motilal Oswal S&P 500 Index Fund:Hvilket afkast kan jeg forvente af dette? Og forvent ikke afkast fra investeringsforenings-SIP'er! Gør dette i stedet for!

Sådan forstår du aktiemarkedet

Hvorfor aktiemarkedets volatilitet officielt er ankommet

Hvad skal du gøre nu, hvis du mister søvn over aktiemarkedet

5 tegn på, at aktiemarkedet har nået et vendepunkt

Dagens spørgsmål:Hvad har det [geometriske] gennemsnitlige afkast for aktiemarkedet været over de seneste 50 år?