Edelweiss har lanceret Bharat Bond 2032 ETF og Fund-of-Fund (FoF).

Lad os i dette indlæg se, hvordan Bharat Bond ETF/FoF fungerer. Hvordan adskiller disse sig fra almindelige gældsfonde? Hvad er fordelene? Hvem skal investere? Hvem skal ikke?

Hvis du ikke er fortrolig med konceptet med obligations-ETF'er og Target Maturity ETF'er, er her et par forklarende videoer.

Links til mine indlæg om de tidligere trancher af Bharat Bond ETF:Link 1 Link 2

Fordi det fjerner nogle af mine almindelige bekymringer om gensidige gældsfonde.

Der er to store risici, som enhver investor i gensidige gældsfonde står over for.

For mere om risici i investeringsforeninger, se dette indlæg.

For det første, da Bharat Bond ETF investerer i AAA-vurderede PSU-obligationer, er mine bekymringer om kreditrisiko undgået.

For det andet falder renterisikoen, som tiden skrider frem. For eksempel har Bharat Bond 2032 en løbetid på lidt over 10 år (som den 1. december 2021). Efter 4 år vil obligationen kun have omkring 6 år til løbetid. Efterhånden som tiden til udløb falder, falder varighedsrisikoen også.

Endelig er der forudsigelighed af afkast. Når du investerer Bharat Bond ETF/FoF, kan du se på YTM (afkast-til-udløb) for fonden (tilgængelig på ValueResearch og Bharat Bonds hjemmeside) og få en fornemmelse af dine foreløbige afkast, hvis du skulle beholde produktet indtil modenhed. Selvfølgelig vil der være en vis tracking error og afvigelse på grund af geninvestering af renter ved forskellige afkast), men du får en god idé om fremtidige afkast.

Gældsfonde kan investere i forskellige slags obligationer afhængigt af fondens mandat. Forgyldte fonde investerer i statsobligationer. Likvide midler kan investere i skatkammerbeviser eller virksomhedsobligationer med udløb på op til 90 dage. Pengemarkedsfonde kan kun investere i pengemarkedsinstrumenter og så videre. Nu med de fleste fonde er der ingen begrænsning for, at fondsforvalteren ikke kan investere i mere risikable obligationer. Selvom du forventer, at fondsforvaltere IKKE tager unødvendige risici, kan de stadig begå fejl. Der kan med andre ord være misligholdelse i underliggende obligationer.

I Bharat Bond ETF/FoF er dine penge investeret i AAA-vurderede PSU-obligationer. Mens du kan stille spørgsmålstegn ved AAA-vurderingen, giver PSU-mærket en masse komfort. Derfor, selvom PSU-obligationer ikke kan betragtes som lige så sikre som statsobligationer, tror jeg, det er usandsynligt, at disse PSU-obligationer vil misligholde. Fjerner mine bekymringer om kreditrisiko.

Nu til renterisikoen.

Almindelige investeringsforeninger har uendelige liv. Du kan forvente, at mange af de eksisterende fonde vil eksistere (i en eller anden form) selv efter 100 år.

Målløbetid ETF'er/indeksfonde har begrænsede levetider. For eksempel vil Bharat Bond 2025 udløbe i april 2025. På udløbsdatoen vil investeringsværdien blive returneret til investorerne. Og fonden lukker.

Lad os overveje en forgyldt fond med konstant løbetid, der har en løbetid på 10 år (varigheden vil være mindre end 10 år). Som på datoen (1. december 2021) har Bharat Bond 2032 også en løbetid på over 10 år. Derfor har begge en lignende modenhedsprofil. Og bære lignende renterisiko.

Men efter 5 år vil den forgyldte fond med konstant løbetid stadig have en løbetid på 10 år (fordi det er mandatet). På den anden side vil Bharat Bond 2032 kun have 5 år tilbage til udløb. Derfor vil renterisikoen være betydeligt lavere end den forgyldte fond med konstant løbetid.

Med andre ord, hvis du har besluttet at beholde Bharat-obligationen indtil udløb, kan du være (for det meste) ligeglad med de midlertidige rentebevægelser.

Du kan også være ligeglad med rentebevægelserne, hvis du beslutter dig for at holde obligationen/ETF'en i en periode svarende til den nuværende varighed. Men dette aspekt er lidt esoterisk.

Lad os først se på fordelene igen:

Det er klart, at hvis disse funktioner appellerer til dig, kan du investere.

Du kan også se på Bharat Bond 2032, hvis det matcher dit pengestrømskrav. For eksempel, hvis du går på pension i 2032 eller 2033 og ønsker at investere i et renteprodukt omkring det tidspunkt, kan du se på Bharat Bond 2032.

Eller du kan gå tilbage til porteføljens grundlæggende oplysninger om opbygning af en langsigtet portefølje og se, om Bharat Bond 2032 kunne være en del af satellitdelen af din langsigtede renteportefølje.

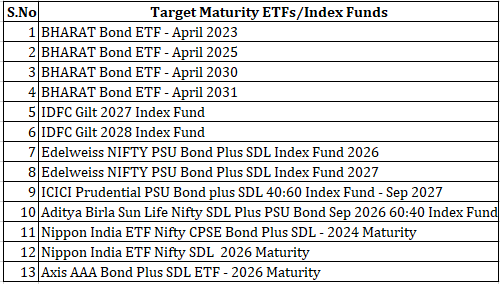

Bemærk, at Bharat Bond 2032 ikke er den eneste ETF med målløbetid. Der er mange målløbsprodukter i renteområdet fra forskellige AMC'er. Det er ikke engang den eneste Bharat Bond ETF, der findes. Du kan Bharat Bond ETF'er/FoF'er, der udløber i 2023, 2025, 2030 og 2031. Jeg har samlet listen over forskellige målløbsprodukter nedenfor.

Disse produkter vil have forskellige risikoprofiler, YTM'er og pengestrømstider. Vælg i overensstemmelse hermed.

Du skal også se på dit cashflow-krav og sammenligne med konkurrerende renteprodukter. Der er bankindskud, statsobligationer, virksomhedsobligationer, RBI-obligationer med variabel rente, PPF, EPF, SCSS, PMVVY osv. Hvert produkt har forskelligt afkast, kreditrisiko, varighedsrisiko, likviditet, cashflow og skatteprofil.

Bharat Bond 2032 er et langvarigt produkt. Modnes i 2032.

Bharat Bond 2032 vil således være meget følsom over for rentebevægelser. Kan være ret flygtigt. Hvis du tænker renten vil snart stige og er bekymret for kortsigtet volatilitet, bør du undgå dette produkt.

Derudover vil jeg foreslå, at du ikke investerer i Bharat Bond 2032 for mine kortsigtede mål (et par måneder til et par år væk), medmindre du tror, at renterne vil bevæge sig ned (eller i det mindste ikke stige) . Gå ikke bare efter højere YTM i Bharat Bond 2032 sammenlignet med kortvarige produkter.