Du har lige modtaget din årlige bonus. Du kører også et boliglån.

Du har 2 muligheder.

Hvad skal du gøre med dine bonuspenge?

Som alt andet inden for privatøkonomi er der ikke noget sort/hvidt svar på dette spørgsmål.

Prøv at bringe det udestående lånebeløb til et behageligt niveau ved at foretage forudbetaling af lånet. "Komfortabel" er subjektiv. Når boliglånsbeløbet er behageligt, kan du vælge afhængigt af din præference og risikovillighed.

Og det er der grunde til.

For det første , skal du betale låneafdraget, men der er ingen garanti for gode afkast af dine investeringer. Mange investorer undervurderer risiko og træffer tåbelige valg med deres investeringer. Ved at forudbetale boliglånet sparer du som minimum boliglånsrenten. Og de sparede renter er renter.

For det andet , undersøg ikke de problemer, som din investeringsadfærd kan bringe op. Aktieinvesteringer er volatile. En svær rejse kan sætte dig under pres, og du kan lave fejl. Du laver måske en fornuftig investering, men afslutter på det forkerte tidspunkt. I modsætning hertil er tilbagebetaling af boliglån et simpelt valg.

Endelig , at se det udestående lånebeløb falde, ville gøre de fleste tilpas.

En enkel og behagelig beslutning. Ikke den mest optimale beslutning. Nogle vil endda kalde det doven tænkning. Fair nok.

Hvis vi nu antager, at du ikke vil træffe dårlige investeringsvalg og ikke være bekymret over volatilitet, hvordan ville denne beslutning så se ud?

Eller med andre ord, hvis du havde investeret bonussen/engangsbeløbet og ikke tilbagebetalt lånet, hvordan ville de beslutninger så have set ud i bakspejlet?

Hvad fortæller dataene os?

Lad os finde ud af det.

Lad os antage, at du i stedet for at foretage forudbetalingen af lånet, investerede beløbet i Nifty 50. Og du gentager valget efter en periode.

Fik du et bedre afkast end prisen på lånet?

Hvis din investering i Nifty 50 konsekvent giver højere afkast end låneomkostningerne, ville investering synes at være et bedre valg. Ellers er forudbetaling af lån et bedre valg.

Nu ville du foretage disse investeringer (i stedet for forudbetaling) på forskellige datoer. Så vi kan ikke bare finde en dato for denne analyse.

Det er rigtigt.

Vi kan løse denne bekymring ved at se på rullende returneringsdata.

Et rullende afkastdiagram er simpelthen et plot af punkt-til-punkt-afkast for en tilbagebliksperiode.

Plottet for 1-års rullende afkast den 25. januar 2021 vil være afkastet over de foregående 12 måneder (fra 26. januar 2020 til 25. januar 2021). Du kan også gennemsnittet de rullende afkastdata for alle datoerne for at få det gennemsnitlige 1-årige rullende afkast.

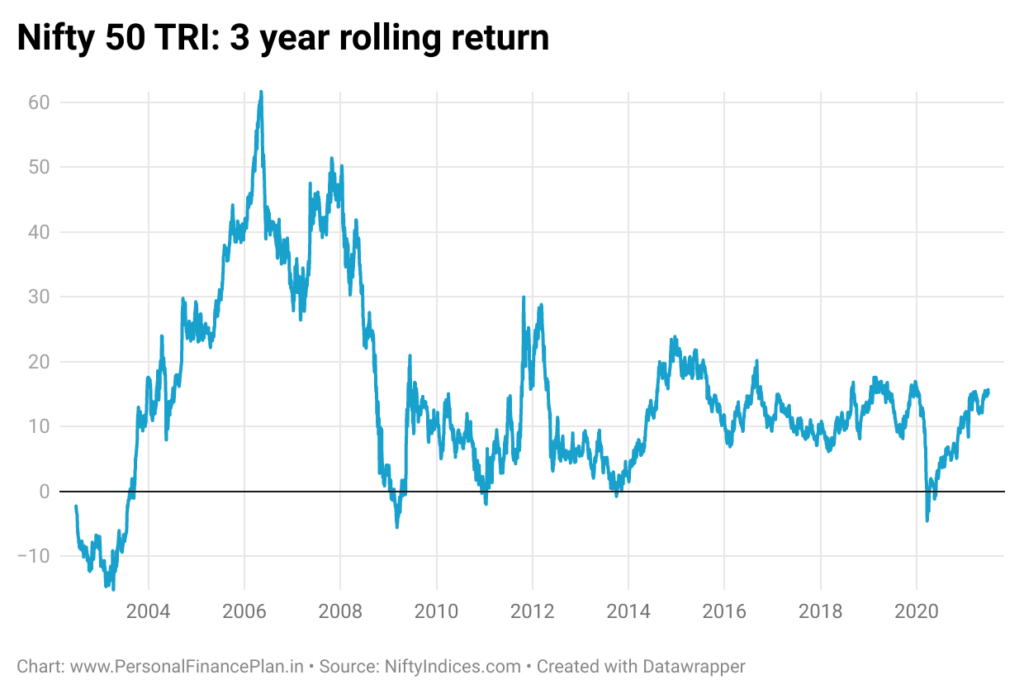

Tilsvarende er tilbagebliksperioden 3 år for at plotte et 3-årigt rullende afkastdiagram. For plotpunktet for 25. januar 2021 ser vi på afkastet fra 26. januar 2018 til 25. januar 2021.

Analyse af rullende afkast er en effektiv måde at eliminere startdato- og slutdatobias. Vi kan gennemgå 3-årige og 5-årige rullende afkast.

Vi kan se på diagrammet for rullende afkast eller gennemsnitlige rullende afkast og se, om investeringen har gjort det bedre end låneomkostningerne.

Men der er et problem.

Det er kompliceret.

Desuden har LTCG på egenkapital været fritaget for skat i en længere periode (fra 2004 til begyndelsen af 2018). Nu er der en skat på 10 % på LTCG.

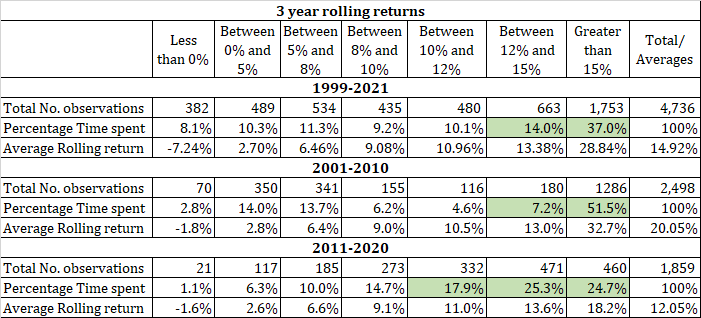

Mens jeg opbyggede denne tabel, har jeg overvejet dataene for investeringer foretaget i denne periode. For eksempel tager de 3-årige rullende afkastdata for 2001-2010 hensyn til investeringer foretaget mellem 1. januar 2001 og 31. december 2010. Til dette har jeg valgt data for 1. januar 2004 og 31. december 2013 fra rullende afkast plot.

2001-2010:

Fint 50 TRI 3-årigt rullende afkast overstiger 15 % p.a. kun 51,5 % af tiden.

>12 %:58,7 % af tiden

Lånerenterne lå mellem 10% og 15% p.a. i løbet af årtiet. Du ville have ønsket mindst bedre end 12 % p.a.

2011-2020

>12 %:50 % af tiden

>10 %:67,9 % af tiden

Renterne i denne periode var 8,5%-10% p.a.

Så du vil gerne tjene mindst 10 %, for at risikoen er umagen værd.

I ingen af årtierne krydser vi vores tærskel på 70 % (husk, at denne tærskel er kunstig. Du kan vælge en anden tærskel).

Bemærk forskellen i gennemsnitlige 3-årige rullende afkast i de to årtier. I 2001-2010 tjente du 20 % p.a. I 2011-2020 tjente du 12,05 % p.a.

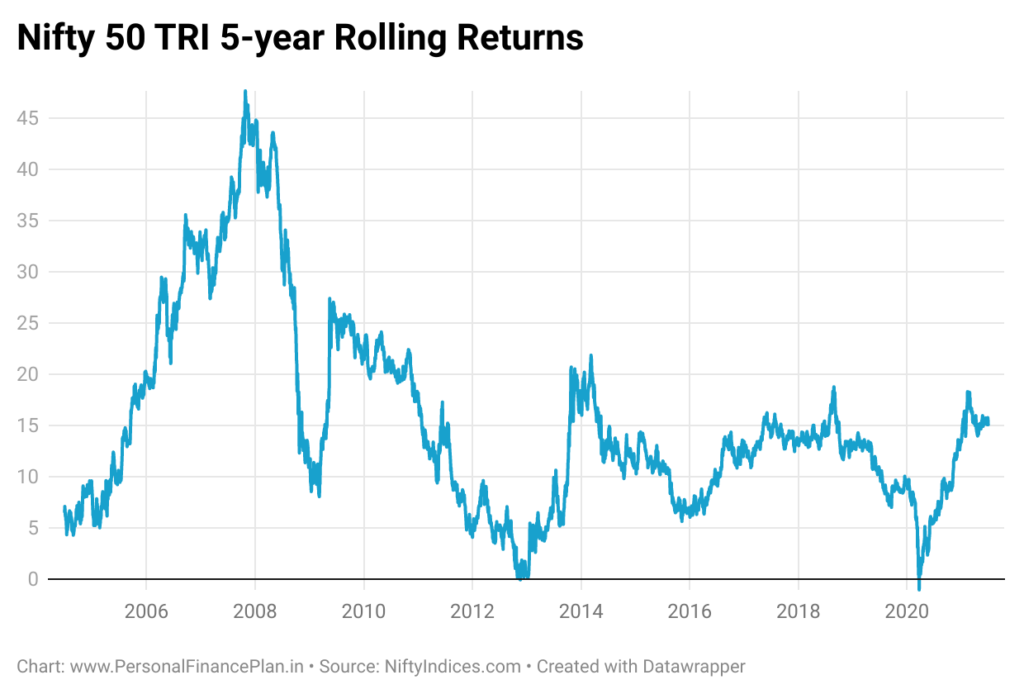

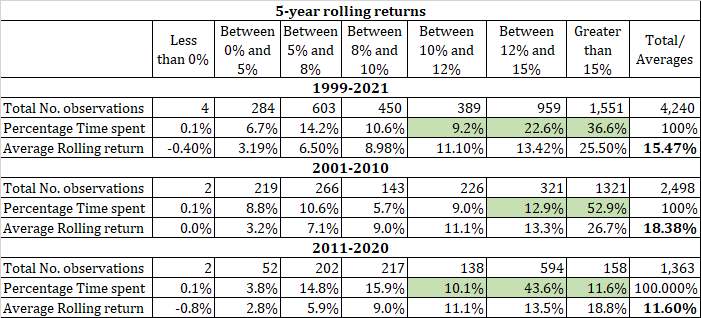

Du er en langsigtet investor og ønsker at sammenligne med 5-årige rullende afkast.

2001-2010:

Fint 50 TRI 5-årigt rullende afkast overstiger 15 % p.a. kun 52,9 % af tiden.

>12 % p.a.:64,8 % af tiden

Lånets rentesatser varierede mellem 10% og 15% i løbet af tiåret. Du ville have ønsket i det mindste bedre end 12 p.a.

2011-2020

>12 %:54,2 % af tiden

>10 %:64,3 % af tiden

Renterne i denne periode var 8,5%-10% p.a.

Så du vil gerne tjene mindst 10 %, for at risikoen er umagen værd.

Igen, lavere end tærsklen på 70 % for begge årtier. Bemærk, at tærsklen på 70 % er kunstig.

Argumentet for at investere er ikke særlig overbevisende. Der er ingen overvældende beviser (subjektive) for, at investering (i stedet for forudbetaling) ville have været et bedre valg. Selvfølgelig ville nogle investorer have fået det til at fungere for dem. Men for normale investorer som dig og mig har vi brug for mere favorable tal.

Vi skal også overveje:

Vær dog opmærksom på virkningen af forskellige antagelser. Tærsklen på 70 % outperformance. Vi kunne have brugt 60 % i stedet for 70 %, og investering ville have vist sig at være et bedre valg.

Den forskellige afkasttærskel for de 2 årtier.

Vi antog, at låneomkostningen efter skat er den samme som låneomkostningen før skat.

Hvis den effektive pris på lånet (for det tilbagebetalte beløb) er lavere på grund af skattefordele, så kan du overveje analysen i overensstemmelse hermed. I så fald kan din afkastgrænse være 8 % i stedet for 10 %.

Hvorfor kun Nifty 50?

Hvorfor ikke Nifty Next 50 eller Nifty Midcap-indeks eller Nifty Smallcap-indeks eller enhver aktivt forvaltet fond?

Eller en hybrid eller en balanceret fordelsfond?

Eller hvorfor ikke en blanding af moderat eller negativt korrelerede aktiver (egenkapital, guld osv.)?

Gyldigt spørgsmål.

At hente en aktivt forvaltet fond til denne analyse er kompliceret, da det medfører et andet niveau af beslutningstagning. Derfor er jeg ikke tilbøjelig til at bruge sådanne midler til sammenligning.

For de andre indekser eller investeringer vil vi forsøge at sammenligne dem i de kommende indlæg.

Dette indlæg blev først offentliggjort den emicalculator.net .