Der er en STOR forskel mellem økonomisk planlægning for pensionering (akkumuleringsfase) og økonomisk planlægning under pensionering (dekumuleringsfase).

Lad os se på, hvad jeg mener. I dette indlæg vil jeg begrænse diskussionen til investeringer.

I denne fase forsøger du at akkumulere midler til pensionering. Helt klart er denne fase FØR pensionering.

Under pensionering (dekumuleringsfasen) er du nødt til at stole på din portefølje for din indkomst.

Du skal ikke kun bekymre dig om langsigtede gennemsnitlige afkast.

Du skal også bekymre dig om rækkefølgen af returneringer.

Da du trækker dig ud af porteføljen på det tidspunkt, hvor markedet falder, kan porteføljen blive opbrugt ret hurtigt. Og det giver anledning til endnu et problem.

Hvis din portefølje er opbrugt uden reparation, er der muligvis ikke meget tilbage, når den gode rækkefølge af afkast kommer.

At stole på langsigtede gennemsnitlige afkast er fint, når du er i akkumuleringsfasen. Under pensionering skal du ikke underminere vigtigheden af rækkefølgen af afkast.

Lad os prøve at forstå ved hjælp af et eksempel.

Lad os antage, at du lige er gået på pension i en alder af 60 år.

Med disse antagelser skal du bruge Rs. 50.000 X 12 måneder X 30 år =Rs 1,8 crores for at holde din pension. Jeg har antaget 0% afkast på din portefølje.

Lad os pille ved returantagelsen.

Lad os nu antage, at der kun er én aktivklasse, aktier, der har givet langsigtede afkast på 10 % om året (og vil fortsætte med at gøre det). Ulogisk igen. Spil med.

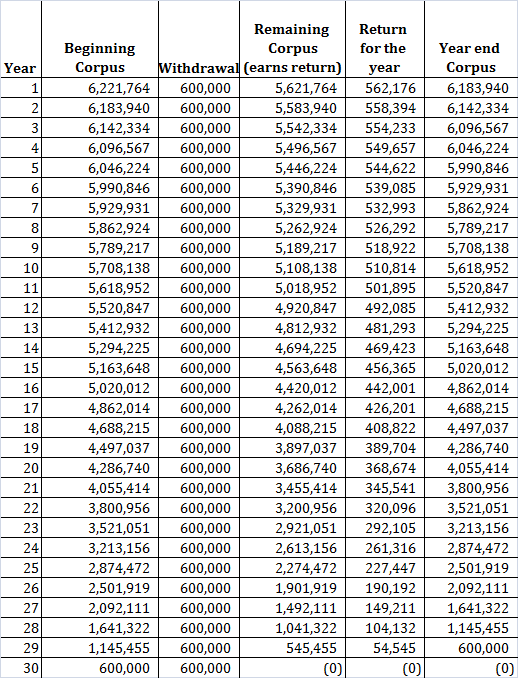

Du trækker dig fra dit korpus i starten af året for at forsørge resten af året.

Med disse antagelser (0 % inflation, 10 % afkast og tilbagetrækning i starten af året), har du brug for Rs 62,2 lacs for din pensionering (ned fra Rs 1,8 crores ved 0 % afkastantagelse).

Ser godt ud, ikke? Alt er lunt.

Hvert år tjener du et afkast på 10 % p.a. Dit korpus er forbi i det 90. . år.

Forventer du virkelig at tjene 10 % hvert år?

I det virkelige liv er afkast ikke konstante. Selvom det langsigtede gennemsnit kan være omkring 10 %, betyder det ikke, at du tjener 10 % hvert år.

Hvad nu hvis du er uheldig og går på pension under den dårlige situation på markederne?

Du kontrollerer det ikke, vel?

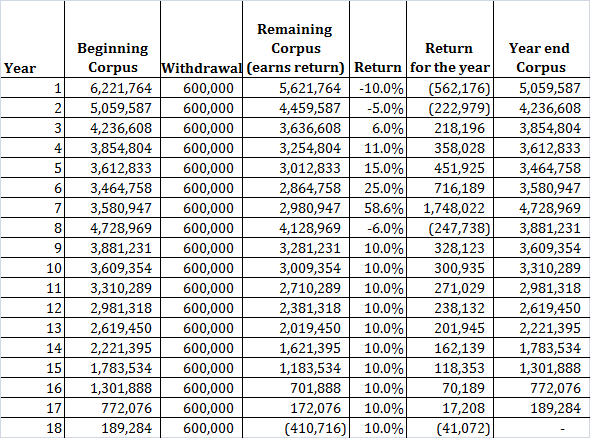

I følgende eksempel har jeg valgt afkast for et par år, så det langsigtede gennemsnitlige afkast, som du tjener, er 10 % p.a. men de første par år er dårlige for markederne.

Din portefølje er opbrugt i den 18. . år. Hvad laver du i de resterende 12 år?

Forstå venligst, at jeg har valgt sekvensen af returneringer for at demonstrere min pointe. For en anden sekvens af afkast, din portefølje i mere eller mindre antal år. Med en gunstig rækkefølge af afkast, kan du endda se efter at efterlade et dødsbo til dine arvinger.

Hvis du f.eks. bytter afkast til 1 st og 7. . år (-10 % og 58 %), vil du ende med Rs 1,1 crores ved udgangen af 90 år.

Hvis du står over for ugunstige markedsforhold i de tidligere år, holder din portefølje muligvis ikke den planlagte periode.

Hvorfor skete dette?

Dette skete, fordi du trak dig ud af korpuset på samme tid.

Udgiftsgennemsnittet for rupier virker i den modsatte retning. Du skal INDLØS FLERE enheder til LAVERE priser for at opretholde indkomstniveauet .

Derfor blev dine tab permanente.

Da en god rækkefølge af returneringer kom, var skaden allerede sket.

Læs :Hvorfor SWP fra aktiefonde er en dårlig idé?

For eksempel, under scenariet med konstant afkast, skulle du stå tilbage med Rs 61,5 lacs ved udgangen af 2 år. I det scenarie, vi overvejede, står du tilbage med kun Rs 42,3 lacs. Over 30 % mindre.

Din udbetalingsrate er steget markant.

Hvis du sammenligner, trækker du i det tredje år ~10 % af din portefølje i scenariet med konstant afkast, mens du i det andet tilfælde trækker næsten 15 % af din portefølje tilbage.

Færdig.

Bemærk, at jeg overvejede 0 % inflation. Med en positiv inflation ville situationen have været endnu værre.

Det er klart, at du ikke kontrollerer rækkefølgen af returneringer. Men her er et par ting, du kan bygge ind i din pensionsplanlægning.

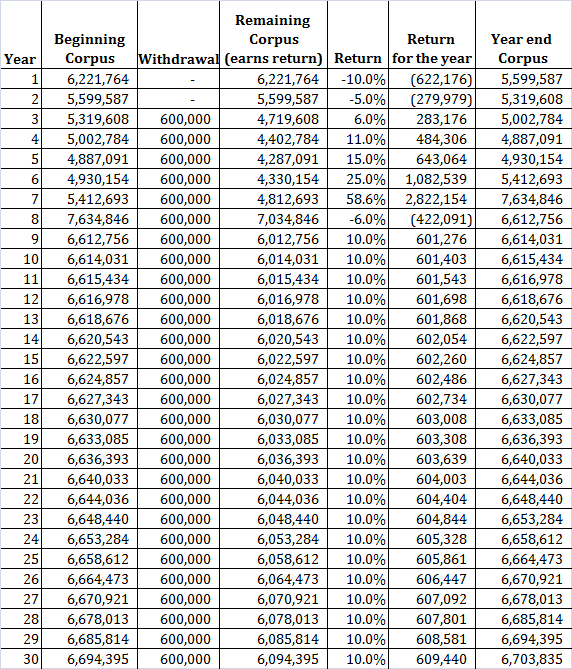

For eksempel fortsætter med det samme scenarie for ikke-konstante afkast, men ingen udbetalinger i de første to år,

Du kan se, ved ikke at hæve noget i de første to år, at du står tilbage med en pæn ændring på Rs 67 lacs ved udgangen af 30 år. Du undgik at trække dig i de dårlige år. Derfor var dit korpus stadig med, da det gode sæt af afkast kom.

Hvis du stødte på en dårlig sekvens af afkast, mens du sparede op til pension, hvordan ville du så have klaret dig?

Lad os antage, at du investerer 6 lacs på den første dag hvert år i 30 år.

Ved konstante afkast på 10 % om året vil du ende med 10,8 crores Rs .

For ikke-konstante afkast som vist tidligere ender du med 12,47 crores.

Ja, du ender med et større korpus.

Dette skete, fordi du fik det højere afkast på et meget større korpus. Jeg har diskuteret en lignende sag i et andet indlæg.

Bemærk, at dette ikke altid vil ske. Dette er for en bestemt sekvens af returneringer. Resultaterne kan vende for en anden sekvens, især hvis dårlige afkast kommer mod slutningen af akkumuleringsfasen.

Derfor kan volatilitet være en ven under akkumuleringsfasen (der er dog ingen garanti) . Da du stadig bidrager, får du et større antal enheder under nedturen. Dette belønner dig, når markederne vender til det gode senere.

Udover det kan du lave justeringer undervejs under akkumulering. For eksempel kan du øge investeringerne, hvis du føler, at du vil kæmpe for at nå målet om pensioneringskorpus.

Ingen sådan luksus under pensionering (dekumuleringsfase).

Dette indlæg blev første gang offentliggjort den 17. juni 2017.