I den første uge af december 2019 banede regeringen vejen for lanceringen af Bharat Bond ETF. Bharat Bond ETF vil investere i obligationer udstedt af forskellige offentlige enheder.

Fra investorernes perspektiv er det en ny investeringsmulighed i renteområdet. Bharat Bond ETF er en nem og billig måde at investere i obligationer fra offentlige enheder. Fra regeringens perspektiv giver det den offentlige sektor enheder en ny kilde til midler og hjælper måske også med at uddybe obligationsmarkederne i Indien.

Hvad er de fremtrædende træk ved denne obligations-ETF? Hvor investerer denne ETF? Hvad er fordele og ulemper? Hvordan vil indkomsten fra Bharat Bond ETF blive beskattet? Skal du investere i Bharat Bond ETF'er?

Før vi graver dybere ned i Bharat Bond ETF'er, lad os hurtigt røre ved ETF'er og Bond ETF'er.

En ETF (Exchange-Traded Fund) er en passiv investeringsforening, der sporer og replikerer et indeks. For eksempel på aktieområdet har vi Nifty ETF'er og Nifty Next 50 ETF'er.

Når du investerer i ETF'er, får du andele ligesom du gør i tilfælde af investeringsforeninger. ETF'erne handler, som navnet antyder, på børserne. Du kan handle med ETF'er hele dagen.

ETF'er giver diversificering med en enkelt investering og en begrænset mængde kapital og til en lav pris. For en primer om ETF'er, se dette indlæg.

En obligations-ETF sporer og forsøger at replikere resultatet af et obligationsindeks.

Her er en god video om Bond ETF'er fra Edelweiss AMC.

ETF'en vil spore Bharat-obligationsindekserne som nævnt ovenfor.

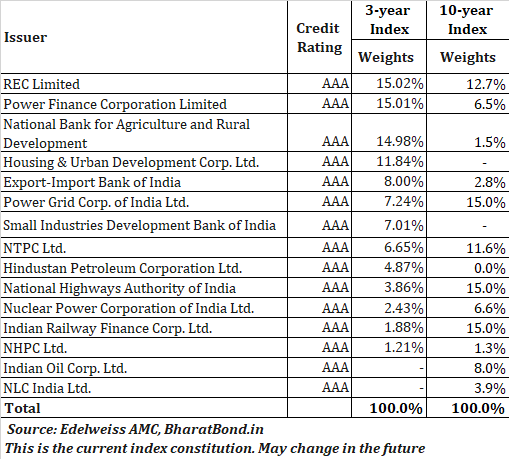

Jeg kopierer nedenstående indeksbestanddel.

Som du kan se, er alle udstederne offentlige enheder og støttes af regeringen. Dette eliminerer næsten kreditrisikoen i ETF'en. Alle enheder er AAA-bedømt.

ETF'erne vil investere i obligationer, der udløber, før ETF'en udløber, hvilket eliminerer renterisikoen for investorer, der investerer til at holde til udløb.

Afkastet er ikke garanteret (sikret).

Obligations-ETF'erne vil spore præstationen af de underliggende indekser, dvs. Nifty Bharat Bond Index-April 2023 (3-årig ETF) og Nifty Bharat Bond Index-2030 (10-årig ETF).

Det vejledende afkast af Nifty Bharat Bond Index-april 2023 er 6,69 % p.a.

Det vejledende afkast af Nifty Bharat Bond Index-april 2030 er 7,58 % p.a.

Du bør forvente afkast i det samme interval.

Bemærk, at disse er vejledende udbytter af indekset. Dit afkast på ETF vil være lidt anderledes af følgende årsager.

Ovenstående punkter gælder mere for Hold-till-udløb investor. Hvis du ønsker at handle med disse obligations-ETF'er eller afslutte før udløb, kan din afkastoplevelse være meget anderledes på grund af prisvolatiliteten (på grund af renterisiko).

Hvis du ønsker at investere i ETF'en, kan du ansøge gennem din mægler i NFO-perioden. NFO vil være åben fra den 12. december th indtil den 20. december th , 2019. Efterfølgende, når først ETF'erne er noteret på børsen, kan du også købe fra det sekundære marked.

Hvis du ønsker at investere i FoF, kan du ansøge gennem din distributør (almindelig plan) eller direkte fra Bharat Bond-webstedet.

Se ofte stillede spørgsmål på Bharat Bond ETF's hjemmeside for flere detaljer.

#1 Lavt omkostningsforhold :ETF'en har en omkostningsprocent på 0,0005%. Dette er langt billigere end den billigste af gensidige gældsfonde.

#2 Sikkerhed (lav kreditrisiko) :Da disse er statsstøttede enheder, er der meget lav sandsynlighed for misligholdelse af nogen af disse obligationer. Hvis du konstant bekymrer dig om din gældsfondsportefølje, kunne Bharat Bond ETF være et godt alternativ.

#3 Gennemsigtighed :Da ETF'en vil spore et indeks, behøver du ikke bekymre dig om fondsforvalterens risiko. For nylig er der blevet sat spørgsmålstegn ved mange AMC'ers investeringsbeslutninger i gældsfondsområdet. Portfolioen vil være tilgængelig på daglig basis.

#1 Likviditet :I en investeringsforening, hvor du kan indløse andele hos investeringsforeningsselskabet, når du vil. I en ETF kan du ikke gøre det. Hvis du ønsker at exit inden udløb, skal du sælge obligationen på børserne. For at det kan ske, skal der være likviditet nok i disken. Hvis der ikke er nok likviditet, kan bud-ask-spændet være meget højt og tære på dit afkast. Du kan ikke være sikker på, om AMC vil levere markedsskabende tjenester i obligations-ETF'en.

#2 Renterisiko :Selvom der er begrænset kreditrisiko i disse obligationer, er de underliggende investeringer (især den 10-årige ETF) langløbsobligationer fra PSU. Derfor er renterisikoen der stadig. Husk renten og obligationskurserne er omvendt forbundne. Når renterne stiger, falder obligationskurserne. Når renten falder, stiger obligationskurserne. Og omfanget af op- og nedture afhænger af obligationernes varighed (løbetid). Længere løbetid, jo højere følsomhed.

På samme tid, da disse ETF'er er målløbeobligations-ETF'er, vil renterisikoen falde med tiden (i takt med at løbetiden på den underliggende obligation falder). En obligation ETF'er, der udløber om 10 år i dag, udløber om 7 år efter 3 år.

Faktisk er dette en stor forskel mellem gensidige gældsfonde og denne type ETF'er. I en investeringsforening med gæld vil fondsforvalteren stræbe efter at opretholde porteføljens varighedsprofil i henhold til fondsmandatet. For fonde med mellemlang til lang varighed vil fondsforvalteren f.eks. opretholde porteføljevarigheden mellem 4 og 7 år. Selv efter 5 år vil varigheden være den samme, da fondsforvalteren bliver ved med at udskifte obligationerne for at bevare varigheden (løbetids)profilen. I målløbeobligations-ETF'erne vil løbetiden (varigheden af porteføljen) og dermed renterisikoen reduceres med tiden.

Desuden, hvis du er en hold-til-udløb investor og kan ignorere prisbevægelserne, behøver du ikke bekymre dig om renterisikoen.

Som tidligere nævnt vil investorer ikke modtage nogen rentebetaling fra Bharat Bond ETF. Renterne fra de underliggende obligationer vil blive geninvesteret af ETF'en. Da der ikke er renteindtægter, er der ikke tale om, at denne indkomst beskattes.

Hvis du sælger obligationerne inden afslutningen på tre år, vil de resulterende kapitalgevinster blive behandlet som kortsigtede kapitalgevinster og beskattet efter din sats.

Hvis du sælger obligationerne efter afslutning på tre år. De resulterende kapitalgevinster vil blive behandlet som langsigtede kapitalgevinster og vil blive beskattet med 20 % efter indeksering.

En interessant (og smart) ting at bemærke er, at den 3-årige ETF og 10-årige ETF udløber i henholdsvis april 2023 og april 2030. For en hold-til-udløb investor vil dette give et ekstra års indekseringsfordel. Da NFO-perioden er fra 12. december-december 2019, betyder det, at obligations-ETF'en udløber om lidt over 3 og 10 år.

Efter min mening er Bharat Bond ETF en god mulighed at have.

Hvis du leder efter et sikkert investeringsprodukt med fast indkomst, kan dette være en fin investering for dig. Du skal dog være en hold-til-udløb investor i disse obligationer og kan ignorere kursbevægelser. For langsigtede porteføljer kan du overveje dette produkt for gældsdelen af porteføljen. Du kan tænke på det som et kumulativt fast indskud (ikke et fast indskud i banken), hvor du indsætter pengene og får dine penge tilbage med forfaldsrenter.

Der er ingen renteindtægter fra disse ETF'er. Derfor vil denne ETF ikke passe til investorer, der leder efter regelmæssig indkomst fra en investering. Der er dog en Fund-of-Fund-mulighed. Så vidt jeg forstår, vil FoF være åben (ikke ligefrem det, men alt hvad du behøver er, at det ikke er lukket, dvs. friske abonnementer er muligvis ikke tilladt, men du bør kunne indløse med AMC). Derfor kan du for at generere indkomst investere i FoF'en og starte en SWP fra FoF'en. Prisvolatiliteten på grund af renterisiko kan dog skabe problemer. Husk, at i tilfælde af en SWP fungerer gennemsnittet af rupi-omkostningerne omvendt. Derfor rådes du til ikke at køre SWP fra et flygtigt aktiv

Forresten burde dette ikke være enden på Bharat Bond ETF'er. Hvis problemet lykkes (og vil sandsynligvis blive det), kan du forvente mange sådanne ETF-udstedelser i fremtiden. Med tiden vil du have obligations-ETF'er med forskellige løbetider tilgængelige på markederne. For eksempel har obligations-ETF med 3-årig løbetid lanceret i dag 3 år tilbage til udløb. Efter et år vil den samme obligations-ETF have 2 år tilbage til udløb. Derfor vil du have muligheder for at investere i obligations-ETF'er, der matcher din investeringshorisont.

Efter min mening er Bharat Bond ETF eller FoF et fint produkt og kan finde en plads i mange porteføljer.

Hvad synes du?

Bharat Bond ETF's hjemmeside

Ofte stillede spørgsmål om Bharat Bond ETF fra Edelweiss AMC