Gå ind i en bilforhandler i disse dage, og du vil bemærke noget:Der er få køretøjer at vælge imellem. Det skyldes, at en global chipmangel har en enorm effekt på fremstillingen – og skaber en velsignelse for halvlederaktier.

Og det er ikke kun biler. Alt fra dit køleskab til smartphone er afhængig af chips i disse dage. Den COVID-19-relaterede mangel sætter virkelig denne kendsgerning i perspektiv og er med til at fremme ideen om, at chipaktier hører hjemme i din portefølje.

Virkeligheden er, at vores moderne verden kører på chips, og de udgør rygraden i den globale økonomi. Enhver teknologisk trend – cloud computing, e-handel, selvkørende biler osv. – brug en stor dosis halvledere til at få det til at ske.

Efterspørgslen efter alt chip vokser med stormskridt. Ifølge teknologiforsker Gartner steg verdensomspændende halvlederindtægter med 10,4 % sidste år til 466,2 milliarder dollars. Det er under pandemien og en periode med generelt lavere produktionstal.

I betragtning af deres betydning i samfundet nu og i fremtiden, giver det mening at investere i halvlederaktier. Og det smukke ved denne industri er, at den henvender sig til flere investeringsformer. Leder du efter hypervækst? Semifinalerne har det. Men hvis du foretrækker en stabil udbyttevækst? Måske værdi? Chiplagre leverer også på disse fronter.

Læs videre, mens vi udforsker seks af de bedste halvlederaktier og en chip-fokuseret børshandlet fond (ETF). De virksomheder, der er anført her, dækker et bredt stykke af halvlederuniverset, fra designere og producenter til udstyrs- og materialefirmaer.

Du kan ikke have en gruppe af markedets bedste halvlederaktier uden at inkludere Nvidia (NVDA, $800,10).

Firmaet har været en top performer i årevis nu, da en række teknologiske tendenser har spillet ud. NVDA's grafikkort og processorer er ideelle til hurtig-fire computing, der er nødvendig i en række forskellige applikationer. Dette inkluderer datacentre og kunstig intelligens (AI). Selv Bitcoin-minearbejdere er afhængige af Nvidias produkter.

Den slags voldsom efterspørgsel har resulteret i hurtig vækst i omsætningen. For chipproducentens fulde regnskabsår 2021 oplevede Nvidia en stigning på 53 % i salget. Denne vækst er kun eksploderet yderligere midt i starten af det nye regnskabsår og pandemiens aftagende. I NVDA's første kvartal af regnskabsåret 2022 steg omsætningen med 84 % år-til-år, mens nettoindkomsten mere end fordobledes.

Men det spændende ved Nvidia er, at det fortsætter med at finde måder at vokse på.

Datacenter og AI-behov er kun i deres tredje innings, og NVDA spiller det lange spil. Med sit afventende opkøb af Arm vil chipproducenten nu have mulighed for fuldstændigt at bygge sit ende-til-ende-økosystem ud.

"Fremtiden for computing kommer til at bevæge sig længere fra skyen til kanten," siger Jensen Huang, grundlægger og administrerende direktør for Nvidia. "Det er, hvad Arm er fantastisk til. Hvor vi er fantastiske er AI. Så forestil dig mulighederne i at sætte AI på kanten."

Edge computing er dybest set behandling, der udføres ved eller nær kilden til dataene. Det kunne være i enhedsberegninger eller gennem forskellige mindre eller private skyknuder. Tanken er, at latency reduceres, og sikkerheden øges. Nvidia har virkelig sin puls på fremtiden for skyen og computeren.

NVDA-aktier er ikke billige, de har et forward-pris-til-indtjening (P/E)-forhold på 46,4 ved at bruge det nuværende indtjeningsestimat for 2023 på $17,25 pr. Men i betragtning af at Nvidia fortsætter med at styrke teknologiens blødende kant, kan det blive ved med at retfærdiggøre sin høje værdiansættelse.

Mikronteknologi (MU, $84,98) er en førende producent af hukommelseschips. Disse integrerede kredsløb bruges til at gemme data og behandle kode og findes i smartphones, pc'er og cloud computing-netværk, for at nævne nogle få.

To typer hukommelseslagringsteknologier, som MU har specialiseret sig i, er DRAM (dynamic random-access memory) og NAND (flash memory chips).

Tilbage i 2018 følte MU-aktien hovedparten af en oversvømmelse af DRAM-chips, ved at have 50 % haircut i aktiekursen i løbet af andet halvår.

Men i disse dage har chipmanglen og den fortsatte efterspørgsel på tværs af en række kanaler sat skub i spotpriserne for DRAM-chips. Og det har understøttet Microns formuer. I dets skattemæssige tredje kvartal steg omsætningen i MU med 36,4 % til 7,42 milliarder USD, mens den justerede indtjening per aktie (EPS) mere end fordobledes til 1,88 USD. Chipproducenten forudsagde også at DRAM-efterspørgslen vil stige med 20 % i regnskabsåret 2021, mens NAND-væksten forventes at ankomme i midten af 30 %-intervallet.

Analytikere mener, at skiftet vil være langvarigt. BMO-analytiker Ambrish Srivastava siger, at Microns resultater fortsat vil være "drevet af en kombination af forsyningsdynamik/(kapitaludgifter) disciplin og efterspørgselsdrivere" - hvilket alt sammen er positivt for DRAM-priser og indtjening.

Det er også positivt for investorer, der målretter mod chipaktier. MU har ikke været bleg for at sprede rigdommen til sine aktionærer. I løbet af de sidste to år har firmaet brugt omkring 3,0 milliarder dollars på at købe aktier tilbage. Og den har stadig omkring $9,8 milliarder i kontanter på balancen.

Hurtigt. Nævn nogen af de største trends inden for teknologi. Der er en god chance for, at du har nævnt selvkørende biler, automatisering, Internet of Things (IoT) eller endda peer-to-peer-transaktioner. NXP Semiconductors (NXPI, $205,72) er involveret i mange af disse ideer og mere.

NXPI's fokus er specialchips – specifikt dem, der beskæftiger sig med tilslutning. Vi taler om chips, der forbinder industrielle maskiner til internettet, din bil til andre biler og kommunikationsnetværk, din termostat til din HVAC-enhed.

NXP Semiconductors skabte også near-field communication (NFC)-chips, der bruges i mobil-til-mobil-betalinger og giver dig mulighed for at "tappe" på din telefon ved check-out registeret.

Problemet for NXP Semiconductors er, at det har lidt under et en-to-slag. For det første fik salget et hit under handelskrigen med Kina. Derefter reducerede COVID-19-pandemien efterspørgslen efter mange af dens tilslutningsprodukter. Som følge heraf har NXPI oplevet sin indtjening falde en smule i de seneste år (et fald på 5,6 % år-over-år i 2019 og et fald på 3 % i 2020).

Men ligesom mange af halvlederaktierne på denne liste, har eventyret en lykkeligere slutning, og indtægterne begynder endelig at komme i højt gear.

I første kvartal af 2021 rapporterede NXPI en salgsvækst på 41 % i forhold til sit pandemiske lavpunkt. Marginer på disse salg er også forbedret. NXP sælger nu mere avancerede specialchips til højere prisniveauer. Det har også drevet virksomhedens rentabilitet. Selskabet rapporterede en EPS på $1,25 i 1. kvartal sammenlignet med et tab på 8 cent pr. aktie året før.

Måske er den bedste del af NXPI's historie, at chipbeholdningen forbliver billig. Givet dets estimater for vækst midt i opsvinget, kan det opnås til en fremadrettet P/E på kun 21,5. Det er mindre end den bredere S&P 500. I betragtning af dets fremtidige fokus er det en attraktiv værdiansættelse på lang sigt.

At kede sig med en side af vækst kunne være den bedste måde at beskrive Texas Instruments på (TXN, $192,30).

TXN skar tænderne på basale analoge chips og grafregnere. Virksomheden har eksisteret siden 1950'erne, og mange af de tidligste fremskridt inden for transistorer og integrerede kredsløb blev gjort her. Denne forretning er stadig relevant, med Texas Instruments, der i sidste kvartal tjente omkring 3,3 milliarder USD i analog omsætning – omkring 76 % af det samlede salg.

Den virkelige gevinst er, at Texas Instruments bruger sine egne støberier frem for tredjeparter. Det har holdt den isoleret fra den nuværende chipmangel.

Endnu bedre er dens historie om innovation i halvlederverdenen. TXN sidder ikke på laurbærrene. I løbet af de sidste fem år eller deromkring har firmaet stille og roligt også hurtigt forvandlet sig til en producent af specialchips. I disse dage tilbyder Texas Instruments et væld af højteknologiske løsninger, der dækker IoT, automatisering, vedvarende energi, biosensing, head-up-skærme og mere.

Kombinationen af specialhalvledere med højere marginer kombineret med dens stabile analoge forretning har produceret en pengestrømsvækstmaskine. Sidste år under pandemien ramte TXN's frie pengestrømsmargin 38%.

Texas Instruments er heller ikke nærig med de penge. Firmaet har formået at vokse sit udbytte i de sidste 17 år i træk, inklusive en stigning på 13 % lige midt i pandemien. Det er også en tilbagekøbsmester, der genkøber 2,6 milliarder dollars i aktier i 2020.

Alt i alt repræsenterer Texas Instruments en af de mere stabile og modne halvlederaktier med masser af vækst i tanken.

Der er en god chance for, at du aldrig har hørt om ASML Holding (ASML, $690,84). Men firmaet er afgørende for branchen. I modsætning til resten af halvlederaktierne på denne liste, laver eller designer ASML faktisk ikke chips selv.

Hvad det gør, er at skabe det nødvendige udstyr til at producere halvledere. Og, endnu vigtigere, avancerede og specielle halvledere.

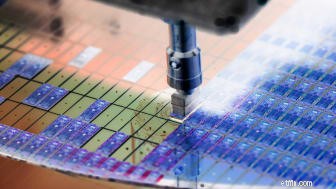

ASML er et af de eneste spil i byen, når det kommer til ekstreme ultraviolette (EUV) litografisystemer. Disse systemer bruger lys til at printe kredsløbsmønstre på siliciumwafers. EUV lader dig virkelig pakke på nanometrene og udvide computerkraften på et trangt sted. Uden det ville alle specialhalvlederproducenterne på denne liste være uden job.

Dette faktum har gjort ASML til en profit- og pengestrømsmaskine. For sit seneste kvartal rapporterede udstyrsproducenten om 5,2 milliarder dollars i salg. Ikke for lurvet i betragtning af, at de kun solgte 76 litografienheder i løbet af kvartalet. Gevinsten er, at dets udstyr kommer med meget høje prismærker og marginer. Bruttoavancen klokkede ind på 53,9 % for kvartalet. Dette var med til at skubbe EPS i 1. kvartal op med 244 % år-til-år.

"Opbygningen af den digitale infrastruktur med sekulære vækstdrivere såsom 5G, AI og højtydende computerløsninger fremmer efterspørgslen efter avancerede og modne noder inden for logik såvel som hukommelse," sagde virksomhedens administrerende direktør Peter Wennink.

Med andre ord, hvis du vil have tech trends og innovation, bliver du nødt til at gå til ASML for at få det til at ske. Som sådan forudser firmaet nu, at den samlede omsætning vil vokse med 30 % i hele 2021.

Alt dette sætter ASML til fremad P/E på 46. Ikke billigt, men i betragtning af dets betydning i halvlederverdenen, er det berettiget.

Hvad angår halvlederaktier, Taiwan Semiconductor (TSM, $120,16) kunne uden tvivl være den vigtigste i verden. Og alligevel ejer TSM faktisk ikke nogen af den intellektuelle ejendom, der er knyttet til dets design.

TSM er et støberi, hvilket betyder, at det fungerer som en tredjepartsproducent for andre firmaer. Det er en kompleks og dyr proces at fremstille halvledere. Til det formål henvender langt hovedparten af virksomheder sig til støberier for at kassere deres chips.

Gevinsten for Taiwan Semiconductor er, at det skabte den rendyrkede støberi-model tilbage i 1980'erne og har brugt denne first-mover-status til at blive den største chipproducent på planeten. Alene sidste år producerede firmaet 11.617 forskellige chipvarianter til over 500 forskellige kunder. Alt i alt har TSM en samlet støberimarkedsandel på 57 %.

Disse forskellige varianter inkluderer logik og specialchips. I løbet af de sidste par år har Taiwan Semiconductor brugt nogle store CapEx på at udvide sin produktion af specialchips. Den vækst og udgifter forudsiges at fortsætte.

TSM planlægger at bruge mere end $28 milliarder alene i år og over $100 milliarder gennem de næste tre år. Ifølge Fortune har virksomhedens finansdirektør Wendell Huang sagt, at hovedparten af disse udgifter vil blive rettet mod TSMs mest avancerede processer, som er 7nm, 5nm og 3nm chipsættene.

Dette forbrug vil sandsynligvis hjælpe TSM med at holde sit forspring i forhold til mindre rivaler som Samsung og Intel (INTC), der for nylig har annonceret store forbrugsfremstød til avancerede chips.

I betragtning af at TSM er den førende chipproducent på et tidspunkt, hvor der er mangel på halvledere, har det gjort det en smule dyrt, med et P/E-forhold på 32,5. Men de investorer, der ønsker at tage springet i dag, får udbetalt et voksende udbytte, mens de venter.

Der er en ETF for alt i disse dage. Halvlederlagrene er ikke anderledes. Og i betragtning af industriens overordnede afkast og betydning for den moderne verden, er dette et tilfælde, hvor det kan være et godt bud at tænke bredt.

iShares Semiconductor ETF (SOXX, $454,22) er måden at satse på.

SOXX har for nylig gennemgået en indeksændring til ICE Semiconductor Index fra PHLX SOX Semiconductor Sector Index, men ideen er stadig den samme.

ETF'en sporer en kurv af 30 forskellige halvledernavne, herunder chipdesignere, udstyrsproducenter og støberier, hvilket giver en velafbalanceret og bred tilgang til at eje sektoren. Alle aktierne på denne liste er inkluderet i fonden, med NVDA som topbeholdning.

Og ETF'en har en ret succesrig historie. I løbet af de sidste 10 år, der sluttede i maj, har SOXX formået at afkaste et gennemsnit på 23,5 % årligt. Nu var det med dets tidligere sporede benchmark, men fondens nuværende indeks har en meget lignende konstruktion. ETF's nye indeks har også klaret sig godt. År til dato har iShares Semiconductor ETF givet et afkast på næsten 20 %.

Indeksskiftet var mere en måde for iShares at sænke driftsomkostningerne. Når vi taler om disse omkostninger, så har SOXX en lav omkostningsprocent på 0,46%.

I sidste ende, for investorer, der ønsker at spille teknologiens rygrad og tilføje en dosis halvledere til deres portefølje, er iShares Semiconductor ETF en nem og billig måde at gøre netop det på.

Lær mere om SOXX på iShares-udbyderens websted.