Hvordan kan udsigterne for noget i 2021 ikke være en forbedring i forhold til 2020? Aktier er bestemt klar til en stærk præstation, da fremskridt i bekæmpelsen af pandemien, en økonomi på bedring og stærke virksomheders overskud baner vejen for fortsatte gevinster. Selvom det var et råddent år, kan 2020 dog i sidste ende blive en svær handling at følge for investorer.

Siden vores sidste investeringsudsigt er S&P 500-indekset steget 15 % eller 17 % inklusive udbytte. For 2021 leder vi efter afkast mere på linje med høje encifrede til lave tocifrede procenter. Men hvis vi tager fejl, vil det sandsynligvis være, fordi vi er for konservative. (Priser, afkast og andre data er indtil 6. november, hvor S&P 500 lukkede på 3509.)

Det nye år bliver på mange måder et overgangsår. Når det kommer til din portefølje, betyder det, at en blanding af gamle og nye ledere kan fungere bedst. Store, amerikanske vækstorienterede aktier – som ironisk nok klarer sig bedst, når den samlede økonomiske vækst og profitvækst er svag – har stadig meget at anbefale dem, mens det økonomiske opsving er begyndende og ujævnt. Og mange er i brancher, du gerne vil have eksponering for på lang sigt. Men i 2021 vil det betale sig at satse på opsvinget med økonomisk følsomme aktier, aktier i små og mellemstore virksomheder og oversøiske beholdninger, især på nye markeder.

"Min forventning er, at 2021 bliver en fortælling om to markeder," siger Kristina Hooper, chef for global markedsstrateg hos Invesco. Omdrejningspunktet fra den ene til den anden vil afhænge af bred distribution af en effektiv vaccine, siger hun - et omdrejningspunkt, som investorerne blev markant mere håbefulde på efter de seneste gode nyheder om en vaccine, der udvikles af medicinalgiganten Pfizer og biotekfirmaet BioNTech.

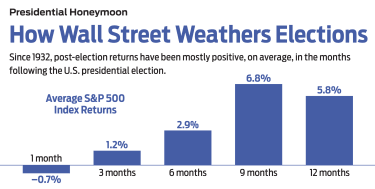

Du vil også finjustere din portefølje for at anerkende det nye politiske regime i USA, med demokraten Joseph Biden som præsident, et Demokratisk Repræsentanternes Hus (omend med et mindre flertal) og et Senat, hvis flertal stadig var i luften kl. tryk tid. Den gode nyhed er, at tilbage til 1933, da Franklin Delano Roosevelt tiltrådte, har det bedste scenario for aktier været en splittet regering, ifølge investeringsanalysefirmaet Yardeni Research. I løbet af de syv perioder med delt regering siden da, beregner Yardeni, at S&P 500 steg med 60 % i gennemsnit. Hvis begge senatvalgene i Georgien går til demokraterne, vil aktierne måske ikke klare sig helt så godt:I løbet af seks Blue Waves i perioden, hvor demokraterne holdt Det Hvide Hus og begge kamre i Kongressen, steg S&P 500 i gennemsnit 56 %.

Som borgere er vi blevet betaget af en amerikansk valgsæson som ingen anden. Som investorer er det vigtigt at huske, at markedsfundamentale faktorer, såsom økonomiens bane og virksomhedernes indtjening, betyder langt mere, end hvem der bor i Det Hvide Hus, og disse fundamentale faktorer er uløseligt forbundet med COVID-19. Her er de temaer, som vi tror vil betyde mest i 2021.

Selvom en afslutning på recessionen endnu ikke er officiel, er væksten overbevisende på vej op. Arbejdsløsheden er faldet til 6,9 % fra et toppunkt på 14,7 % i april. Manufacturing har fået et imponerende comeback med ISM Manufacturing-indekset på det højeste niveau i to år, ved sidste rapport. Mere finanspolitisk støtte fra Uncle Sam er på vej, herunder nødhjælp til enkeltpersoner, virksomheder og statslige og lokale myndigheder. Spørgsmålet er bare hvor meget. Strateger hos UBS Global Wealth Management forventer en pakke på $500 milliarder til $1 billion, eller op til 5% af BNP. "Tænk på føderal stimulus som livsstøtte," siger Brad McMillan, investeringschef hos Commonwealth Financial Network. "Det har holdt patienten i live, fået ham op og gå - men patienten kommer til at køle om igen uden mere."

I mellemtiden står Federal Reserve som en bagstopper for de finansielle markeder, efter at have lovet næsten nul-renter gennem 2022. Mere brændstof til vækst – og for de finansielle markeder – kunne komme fra forbrugere, som tegner sig for 70 % af økonomien og i øjeblikket er egern væk omkring 14 % af deres disponible indkomst. Med mere end 4 billioner dollar siddende i pengemarkedsfonde, der i det væsentlige ikke tjener noget, "er der en masse ammunition på sidelinjen," siger Stephanie Link, investeringschef hos Hightower Advisors. (For mere fra Link, se vores interview.)

For 2021 forventer Kiplinger en økonomisk vækst på 4,3 %. Selvom væksten sandsynligvis vil aftage i de efterfølgende år, har økonomien meget plads at køre på, siger Matt Peron, forskningsdirektør hos Janus Henderson Funds. "Økonomiske cyklusser varer typisk fem til seks år. Vi har lige startet en ny cyklus, og den kan blive ret stærk.”

Sats på en verdensomspændende økonomisk genoplivning medT. Rowe Price Global Industrials (symbol RPGIX), vores foretrukne industrisektorfond. Eller overvej Materials Select Sector SPDR ETF (XLB, $68), som ejer råvarerelaterede producenter, herunder kemikalier, papir- og metalproducenter.

Når bøgerne lukker i 2020, vil overskuddet for virksomheder i S&P 500 være faldet med 16 % fra 2019-niveauerne, ifølge estimater fra Wall Street-analytikere rapporteret af indtjeningssporeren Refinitiv. For 2021 forudser analytikere en vækst på 23%, hvor Link og andre strateger er endnu mere optimistiske. Hvis man ikke medregner energiaktier, som er ved at kravle ud af et dybt hul, forventes de største vindere at være i såkaldte cykliske sektorer, der klarer sig godt, når økonomien gør det. Analytikere forudser et stigning på 78 % i overskud for industrivirksomheder, 61 % for dem, der leverer ikke-essentielle forbrugsvarer eller tjenester, og 29 % for materialevirksomheder.

Risikoen, som året skrider frem, er, at sådanne blændende forbedringer bliver sværere at opnå. "For 2021 er overliggeren blevet hævet betydeligt," siger Michael Arone, investeringsstrateg hos State Street Global Advisors. "Vi har betalt forud for den indtjening. Hvis vi ikke får dem, kan det være en risiko for markedsafkast,« siger han. Høje værdiansættelser giver ikke meget plads til skuffelse. Aktier sælges til 22 gange den forventede indtjening i de næste 12 måneder, over det femårige gennemsnit på 17,3 og det 10-årige gennemsnit på 15,5.

De mest robuste virksomheder under COVID-19-krisen er blevet rigt belønnet. Med nyheder om en effektiv vaccine i horisonten, fortjener COVID-tabere et nyt kig. "Servicesektoren og bankerne er de største fordele ved en vellykket vaccine," siger den globale aktiestrateg Sean Darby, hos investeringsfirmaet Jefferies. Janus Hendersons Peron kan lide forbrugeraktier af høj kvalitet, herunder nogle rejserelaterede virksomheder, der venter på, at den indestængte efterspørgsel bliver udløst. "Millennials klør efter at gå," siger han. Biotek- og medicinsk udstyrsvirksomheder bør vinde, efterhånden som kliniske forsøg for sygdomme udover COVID kommer i forgrunden, og tempoet i de elektive procedurer stiger, siger han.

Aktier at udforske, der passer til disse temaer, omfatter Booking Holdings (BKNG, $1.784), som driver Booking.com og Kayak, der tilbyder online rejsereservationer og relaterede tjenester. Analytikere hos Deutsche Bank betragter onlinerejsesektoren som en "topperformer" i 2021. Medicinsk udstyrsproducent Boston Scientific (BSX, $36) er blevet presset af COVID-bekymringer på trods af "den klart fremragende karakter af virksomhedens track record, balance og ledelsesteam," siger analytikere hos investeringsfirmaet Stifel, som vurderer aktien som et "køb." Blandt banker foretrækker vi JPMorgan Chase (JPM, $103). (Se flere aktier, du kan købe i 2021.)

Andel af nogle COVID-19-vindere er blevet slået tilbage af positive vaccinenyheder. Men nogle tendenser, der blev induceret eller fremskyndet af pandemien, har ben på længere sigt. Disse omfatter fjernarbejde, cocooning i hjemmet og en stigende digitalisering af virksomheden generelt. Kommunikationsfirmaet Twilio (TWLO, $292), for eksempel, er et "omdrejningspunkt i kundernes digitale transformationsplaner og bør forblive en langsigtet modtager af den nye verdensorden," ifølge forskning fra Canaccord Genuity Capital Markets. Analysefirmaet CFRA er faldet en smule over for "staycation"-modtageren Pool Corp. (POOL, $382), men det anbefaler stadig firmaet, som bygger og servicerer swimmingpools.

Hvis den lovgivningsmæssige check-and-balance i Kongressen holder efter Senatets afviklingsvalg i Georgien, så kan markedet være i et godt sted for 2021. Det ville pege på en mere beskeden finanspolitisk støttepakke, end demokraterne oprindeligt forestillede sig, mindre sandsynlighed af stigninger i skattesatserne og en mere traditionel tilgang til handelspolitik - en kombination, der kunne frembringe et "Goldilocks"-miljø (ikke for varmt og ikke for koldt).

Et nøglespørgsmål er, om en Biden-administration ville være i stand til at fremme sin "grønne" dagsorden. Mange alternative energiaktier trak sig tilbage, da den "blå bølge" så ud til at ebbe ud. Men strateger hos UBS Global Wealth Management er fortsat positive. De bemærker, at Biden har forpligtet sig til at tilslutte sig Paris-aftalen om reduktion af drivhusgasemissioner; sol- og vindkilder er allerede de billigste kilder til elproduktion at bygge nu; og stats- og virksomhedspolitikker understøtter grønne initiativer. Uden for USA er EU fokuseret på et grønt opsving, siger UBS, og Kina og Japan har sat CO2-neutrale mål.

Investorer skal dog være kræsne med hensyn til volatile klimaaktier. Argus Research anbefaler First Solar (FSLR, $88) på grund af sin balance og fremtidige vækstudsigter. Aktien blev for nylig handlet til 22 gange Argus' estimerede indtjening for 2021, under midtpunktet af det historiske interval på 16 til 36. Invesco WilderHill Clean Energy (PBW, $73) er medlem af Kiplinger ETF 20, listen over vores foretrukne børshandlede fonde. Det investerer i virksomheder, der arbejder med en række vedvarende energikilder og ren energiteknologi. Eller tag et kig på Etho Climate Leadership US ETF (ETHO, $48), en fond lige ved at nå $100 millioner i aktiver (et godt tegn).

De fleste investorer er klar over, at en håndfuld tech-giganter har været førende på markedet i årevis. "Vi synes, der er mange gode virksomheder der - de er fantastiske, vi ejer dem," siger Peron. "Men som folk er overbevist om, at vi er ude af skoven af coronavirus og er ved at komme os, vil markedet udvide sig," siger han. State Street Advisors' Arone er enig, især i betragtning af den øgede antitrust-kontrol af såkaldte FAANG-aktier - Facebook, Amazon.com, Apple, Netflix og Alphabets Google, som allerede står over for en føderal retssag. "Vi opfordrer kunderne til at skifte til lavere kapitalselskaber," siger han. Porteføljen afInvesco S&P SmallCap Information Technology ETF (PSCT, 99 USD) har en gennemsnitlig markedsværdi på kun 1,7 milliarder USD og har holdt sig relativt godt under den seneste nedtur af større teknologipriser.

Arone kan godt lide virksomheder på forkant med vækstområder, herunder kunstig intelligens, robotteknologi, Internet of Things og machine learning, blandt andre. Et sted at finde dem er i en ETF introduceret af State Street i 2018:SPDR S&P Kensho New Economies Composite (KOMP, $48). Vi kan godt lide Kip ETF 20 medlem ARK Innovation (ARKK, $102), som har førende inden for genomik, automatisering, næste generation af internet og finansiel teknologi.

En mere forudsigelig handelspolitik under en Biden-administration er et løft for nye markeder - især asiatiske markeder, domineret af Kina. Og ligesom en mere krigerisk holdning til handel under den tidligere præsident havde en tendens til at presse dollaren op, kunne Biden-tilgangen føre til pres på dollaren, siger eksperter, ligesom lave amerikanske renter og stigende budgetunderskud. Det er gode nyheder for udenlandske markeder generelt, og emerging markets i særdeleshed. Stærkere lokale valutaer er tilbøjelige til at gavne råvareeksporterende lande, dem, der er stærkt afhængige af udenlandske investeringer, og lande, der har betydelige mængder af gæld denomineret i amerikanske dollars.

De asiatiske markeder skiller sig også ud for den succes, de har vist med at kontrollere virussen og genstarte deres økonomier, siger Mike Pyle, chefinvesteringsstrateg for investeringsgiganten BlackRock. "Der er sandsynligvis to væsentlige vækstmotorer i løbet af det næste årti - USA og Østasien," siger han. "De fleste investorers porteføljer er undereksponeret over for Østasien."

For at afhjælpe denne situation skal du overveje iShares Asia 50 (AIA, $80), en ETF med eksponering mod Kina (41% af aktiverne), Sydkorea (23%), Taiwan (19%) og Hong Kong (14%). Terri Spath, Chief Investment Officer hos Sierra Investment Management, ville sætte fokus på Sydkorea - "guldstandarden" for at kontrollere økonomiske, politiske og sundhedsmæssige risici. En ETF, hun anbefaler, er iShares MSCI South Korea (EWY, $70). Overvej Baron Emerging Markets for at få et bredere bud på nye markeder (BEXFX), et medlem af Kiplinger 25, listen over vores foretrukne no-load gensidige fonde.

Modtagere med en svagere dollar inkluderer også amerikanske multinationale selskaber, der opnår en god del af salget i udlandet - hvilket udmønter sig i mere overskud her, når pengene hjemtages. Kosmetikfirmaet Estée Lauder (EL, $239) genererer mere end to tredjedele af indtægterne i udlandet. Det kinesiske fastland er et lyspunkt, hvor selskabets seneste kvartalsrapport viser, at nettoomsætningen dér er tocifret op i forhold til samme periode året før. E-handel er fortsat en global vækstdriver for virksomheden, ifølge Stifel, som vurderer aktien som et "køb".

Renteinvesteringer vil krybe yderligere uden for boksen i 2021. Det er muligt, at de langfristede renter kan begynde at stige i 2021, hvilket vil skubbe afkastet på 10-årige statsobligationer op fra kun 0,08 % for nylig – men det overordnede lavere for - længere stemning er intakt. "De fleste investorer bliver nødt til at bevæge sig ud over traditionelle fastforrentede aktiver," siger Invescos Hooper. En mere diversificeret portefølje kan indeholde udbyttebetalende aktier, ejendomsinvesteringsfonde, konvertible obligationer og gæld fra nye vækstmarkeder, siger hun.

Du finder både konsekvente betalere og højafkast blandt Kiplinger Dividend 15, vores foretrukne udbyttebetalende aktier. Medlemmer omfatter Air Products &Chemicals (APD, $307), med 38 års på hinanden følgende stigninger, hvilket gav 1,7%; og Verizon Communications (VZ, $59), hvilket for nylig gav fyldige 4,3%. Fidelity Convertible Securities (FCVSX) er en lavpris konvertible obligationsfond.

BlackRocks Pyle har en "stærk præference" for højforrentet gæld. "Markedet prissætter flere misligholdelser, end vi sandsynligvis vil se," siger han. Kip 25 trofaste Vanguard High Yield Corporate (VWEHX) er en lav-gebyr fond med en forsigtig tilgang.