I begyndelsen af 1998 kom min American Enterprise Institute-kollega Kevin Hassett, en velkendt akademiker, som senere skulle blive formand for Council of Economic Advisers under Trump-administrationen, til mig med en idé. I løbet af de foregående tre fjerdedele af et århundrede havde aktierne givet et årligt gennemsnit på omkring 11 % og statsobligationer 5,5 %. Men i det lange løb var aktier ikke mere risikable end obligationer – et fænomen, som økonomen Jeremy Siegel havde demonstreret i sin klassiker fra 1994, Stocks for the Long Run. "Det er meget væsentligt," skrev Siegel, "at aktier, i modsætning til obligationer eller veksler, aldrig har givet investorerne et negativt reelt afkast over perioder, der varer 17 år eller mere."

Med andre ord havde aktier en stor præmie sammenlignet med obligationer for at kompensere investorerne for den ekstra risiko, de tog, men der var ingen ekstra risiko!

Dette paradoks kaldes aktiepræmiepuslespillet, og Kevin og jeg troede på, at folk løste gåden ved at byde kurserne på aktier op til deres rette niveau. Højere priser i dag betyder lavere fremtidige afkast, hvilket giver de to aktivklasser mulighed for at nå en logisk ligevægt.

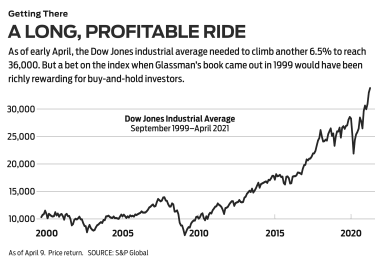

Vejen til 36.000. Vi offentliggjorde vores indsigt i en udtalelse om Wall Street Journal udgivet den 3. marts 1998 med overskriften "Er aktier overvurderet? Ikke en chance." På det tidspunkt var Dow Jones industrigennemsnit 8782. Vi foreslog, med mange forbehold, at Dow burde være 35.000. Halvandet år senere, med nogle få justeringer, blev vores speciale til en bog kaldetDow 36.000. Hvad angår selve Dow, så har det taget længere tid, end vi troede, at nå det magiske tal, men ankomsten ser ud til at være nært forestående med kun 6,5 % tilbage fra den 9. april.

Hovedtanken i vores bog var, at køb og besiddelse af en diversificeret portefølje af aktier er langt den bedste investeringsstrategi, og anden halvdel af Dow 36.000 var viet til råd om, hvordan man opbygger stærke porteføljer - den enkleste måde er at købe de 30 aktier i selve Dow. Investorer, der gjorde det og pløjede udbyttet tilbage i aktierne, ville have opnået tilfredsstillende afkast:451 % siden udgivelsen af vores bog eller 576 % siden voresWall Street Journal artiklen udkom.

Selvom vi havde ret med hensyn til køb-og-hold-investering, tog vi fejl med vores teori om, at kløften i afkast mellem aktier og obligationer hurtigt ville forsvinde. Aktierisikopræmien har været nogenlunde den samme over de seneste to årtier. Dette er faktisk godt nyheder. Det betyder, at investorer kan forvente, at fremtiden bliver som fortiden:betydelige afkast for aktieinvestorer med lang udsigt og modet til at fortsætte.

Ikke desto mindre gik vores teori forkert. Hvorfor? Det bedste svar kommer fra bedstefaren til køb-og-hold-investering, Burton Malkiel. I 1974 skrev Princeton-økonomen en af de største investeringsbøger nogensinde, A Random Walk Down Wall Street. I den sagde han, at aktier bevæger sig i et mønster "hvor fremtidige skridt eller retninger ikke kan forudsiges på grundlag af tidligere handlinger." Årsagen er, at al information, der er relevant for en virksomheds værdi på dette tidspunkt, afspejles i dagens aktiekurs. Fremtidige oplysninger, som det ser ud, vil flytte prisen på en måde, der ikke er til at kende på nuværende tidspunkt.

Malkiel anmeldteDow 36.000 i Wall Street Journal i september 1999. Han forstod vores afhandling og præsenterede den mere kortfattet end vi gjorde:"De ekstra 5,5 procentpoint fra at eje aktier frem for obligationer...er uberettiget." Han afviste nogle kritikeres matematiske narren som "ved siden af sagen."

Malkiels egen kritik var, at han fandt det "svært at acceptere, at selv i det lange løb er aktier ikke mere risikable end statsobligationer" - uanset hvad professor Siegels data viste. Malkiel brugte dette tankeeksperiment:Antag, at du vil gå på pension om 20 år og kunne købe en 20-årig nulkupon amerikansk statsobligation, der giver 6,65 %. Alternativt kan du investere i en diversificeret portefølje af aktier med et forventet samlet afkast på 6,65 %. Hvem ville eventuelt vælge aktierne? Malkiel skriver, at det derfor er "ulogisk at antage", at aktieporteføljen ville blive prissat for at opnå samme afkast som obligationen.

Med andre ord sætter investorer prisen for aktier, og de kræver et højere afkast af dem, uanset hvad historien viser. Investorer er mere bange for, hvad der kan ske med priserne på aktier, end for værdien af amerikanske statsobligationer, som ses som en sikker havn, selvom deres værdi kan blive udtømt dramatisk på grund af inflation. Denne frygt er en kendsgerning. Som Malkiel skriver, på trods af udbredelsen af frie markeder, "er verden stadig et meget ustabilt sted, og økonomiske begivenheder overrasker os altid."

På kort sigt sker der ting. Faktisk, blot et par måneder efter han skrev sin anmeldelse, styrtede højtflyvende teknologiaktier til jorden. Solide virksomheder som Intel og Oracle mistede 80 % af deres værdi. Halvandet år senere styrtede tvillingetårnene i World Trade Center til jorden. Syv år efter det led USA sin værste økonomiske katastrofe siden den store depression, og arbejdsløsheden ramte 10 %. Elleve år senere fejede en virus pludselig verden over og dræbte 561.000 amerikanere og tæller.

Finansiel risiko er defineret som volatiliteten af værdien af et aktiv - ekstremerne af dets op- og nedture. Over 20-årige perioder eller mere har aktier vist bemærkelsesværdigt konsekvente afkast - og ingen tab efter inflation. Men investorer har opfattet de samlede risici som højere, fordi der på kort sigt kan ske forfærdelige ting. Men på trods af mange forfærdelige ting siden udgivelsen af Dow 36.000, din investering på 10.000 USD i Dow ville stadig være blevet til mere end 50.000 USD.

For år siden skrev jeg en klumme til en anden publikation, der opdelte investorer i to kategorier:"outsmarters", som tror, at måden at tjene penge på aktier er at slå systemet ved at forsøge at time markedet eller sætte store kortsigtede satsninger på hot equities og "partakers", som forsøger at finde gode forretninger og blive partnere på længere sigt eller blot køber markedet som helhed eller store dele af det via indeksfonde med lave omkostninger.

Et par af disse valg:SPDR Dow Jones Industrial Average (symbol DIA, $338), en børshandlet fond med tilnavnet Diamonds, som efterligner Dow'en og opkræver 0,16% årligt; Vanguard Total Stock Market Admiral (VTSAX), som forsøger at kopiere alle børsnoterede amerikanske aktier, med en omkostningsprocent på kun 0,04 %; Schwab 1000 (SNXFX), en investeringsforening, der afspejler de 1.000 største amerikanske aktier, der opkræver 0,05 %; og SPDR S&P 500 ETF Trust (SPY, $411), kendt som Edderkopper, som er knyttet til det populære benchmark for store virksomheder og koster 0,095 %.

Med Dow 36.000, Jeg prøvede at have det begge veje. Jeg slog til lyd for, at investorer overholder en deltagelsestilgang, men jeg forsøgte selv at være en svindler ved at forudsige, at folk ville miste deres frygt for aktier og omsider handle rationelt. Det, jeg egentlig sagde, var, at jeg vidste bedre end massen af investorer. Min fejl giver en vigtig lektie:Respekter markedet.

Men der er også en anden lektie. Professor Malkiel afsluttede sin anmeldelse med at sige, at Dow 36.000 inspireret "en grad af optimisme og selvtilfredshed, der for nogle kan være virkelig farlig." Hvis han med "optimisme og selvtilfredshed" mente at investere i Dow'en og glemme alt om det, ja, det har vist sig fint.