Hyppige læsere af vores blog vil vide, at dette er vores anden artikel i den seneste uge, der dækker en aktie, vi tidligere havde.

Som det er nu, hvad der er ved at blive en skik, vil vi først præsentere beviset for vores transaktion.

Det er ikke os, der praler.

Vi ønsker blot at sætte barren højere. I de væbnede styrker går ledere foran med et godt eksempel. Det er selve grunden til, at nogle mænd ville gå ad helvede til og tilbage med de rigtige ledere.

Dette er noget, vi ikke har fundet gentaget i den finansielle verden for detailinvestorer.

Analytikere køber ofte ikke aktier, de anbefaler.

Finansielle rådgivere køber ofte ikke policer, de ville sælge dig.

Vi synes, at denne situation er fuldstændig latterlig .

Hvis revisorer og banker var blevet tvunget til at købe aktier i virksomheder, de havde vurderet havde en "ren sundhedserklæring", ville de måske have været langt mere beskedne i at uddele rene regninger til virksomheder som Hyflux.

Derfor ville singaporeanske investorer have været langt bedre stillet og langt bedre bevogtet.

Det er også derfor, vi søger at gå foran med et godt eksempel. Hvis vi præsenterer et casestudie, er det vores penge og vores hud, der var med i spillet.

Vi gør dette ikke for at prale, men for at bevise over for dig, at vi har sat en standard for os selv, som vi håber andre kan følge. Det kan være en sværere standard. Men intet værd at gøre er nemt. (ikke engang at tage fortjeneste!)

Komme videre.

I vores første artikel viste vi et casestudie, hvor vi opnåede 153% gevinster på en dybt undervurderet aktie. Denne aktie faldt under vores konservative nettoværdiansættelsesstrategi (CNAV), også kendt som vores værdistrategi .

Vi diskuterede, hvordan vi fandt det, om du skalkøbe det , hvorfor vi holdt det på trods af det gav tab, og da vi besluttede at sælge det for at opnå 153 % gevinst.

Vi gennemgik hele tankeprocessen, trin for trin, på en så metodisk måde, som vi kunne, for at være med til at give en ramme og guide, som du kan følge.

Det er vores håb, at du ved at lære af det kan opnå bedre afkast.

Som vi gjorde i det tilfælde, så vil vi gøre for dette:i denne artikel vil vi dække, hvordan vi:

Lad os begynde.

Hisense HA dukkede oprindeligt op som en potentiel investering under vores Gross Profits Assets Dividend (GPAD) Screener.

GPAD-strategien er afhængig af relativ værdiansættelse, i modsætning til den absolutte værdiansættelse, der anvendes i CNAV-strategien.

Det betyder, at det ikke er tilstrækkeligt at vide, hvor rentabelt, og hvor meget udbyttet af aktien er alene, til at fortælle os, om vi skal købe eller sælge aktien. Vi ville være nødt til at rangere det i forhold til dets jævnaldrende for at se, om det var i top 20 percentilen, før vi undersøger det yderligere.

Hvorfor gør vi dette?

Hvorfor gør vi dette?

Hvis vi skal investere vores penge, giver det kun mening at investere dem i virksomheden, der er i top 20 % af markedet i form af rentabilitet og udbetalt udbytte.

Alene tallene vil hjælpe os med at fjerne skævheder og forblive kognitivt skarpe og opmærksomme på det, der betyder noget:virksomhedens rentabilitet, og dets dominans blandt andre virksomheder (i kraft af deres position) og deres billighed i kraft af deres udbytte.

Deres højere udbytteafkast – da udbytteafkastet er en funktion af udbytte over aktiekursen – ville indikere, at det er billigere at eje.

For at opnå dette skal alle aktierne beregnes og rangeres på børsen for denne strategi.

Gå ikke i panik. Det er ikke svært. Du skal blot tage intervallet for udbytteudbyttet og rentabiliteten (som en screener kan vise dig) og dividere det med 5.

Hvordan gør du dette?

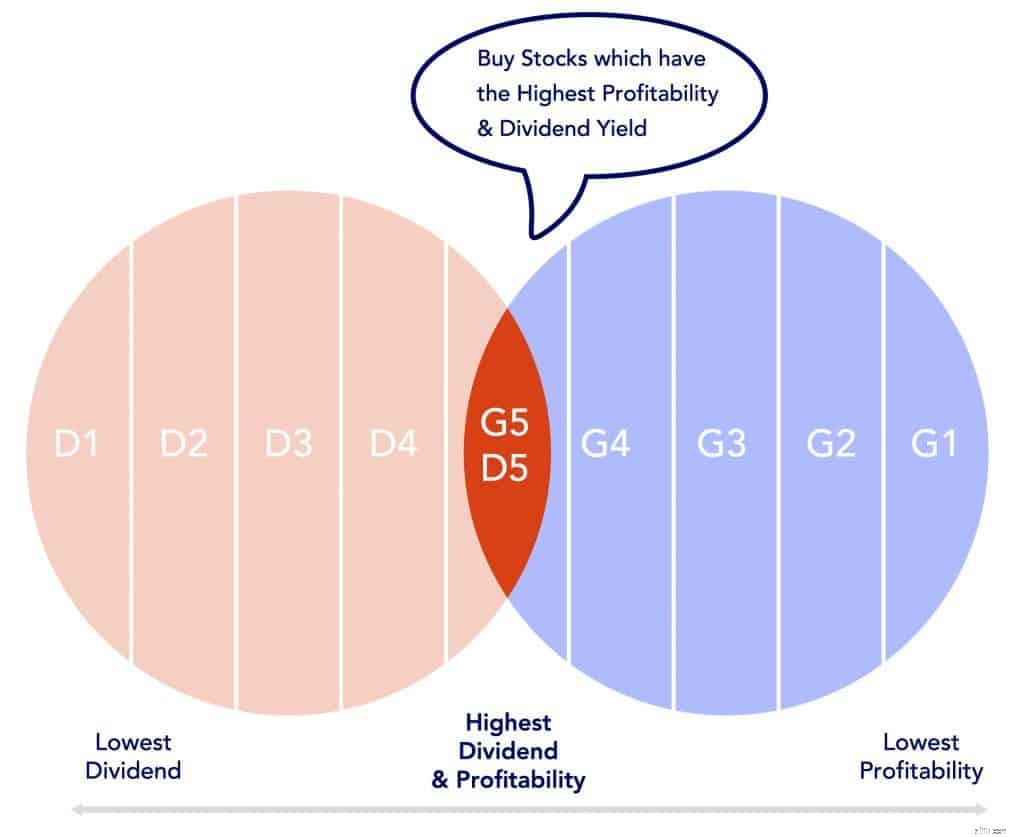

Simple cirkulære diagrammer.

G1 repræsenterer de 20 % af virksomhederne med den laveste rentabilitet. G5 repræsenterer de 20 % af virksomhederne med den højeste rentabilitet.

D1 repræsenterer de 20 % af virksomhederne med det laveste udbytte. D5 repræsenterer de 20 % af virksomhederne med det højeste udbytte.

Det er ok, hvis du synes, det er lidt forvirrende.

Brug denne.

Vi undersøger kun yderligere hvis aktien falder ind i denne kategori for både rentabilitet og udbetalt udbytte.

Hvis det ikke opfylder dette kriterium, gider vi ikke engang undersøge det nærmere.

Siden Hisense Home Appliances bestod denne test, gik vi naturligvis videre med at undersøge nærmere. Her er hvordan vi gjorde det.

Et af nøgleaspekterne i enhver virksomhed, som næsten ingen taler om er en virksomheds frie pengestrømsudbytte

Jeg vil bruge en simpel analogi her til at forklare mine tanker.

Frit cash flow er som din opsparing for året. Din løn er din indkomst.

Dine behov for at overleve som menneske, betale regninger, købe mad, transport, underholdning, er dine udgifter.

For en virksomhed er dets besparelser i årenes løb dens frie pengestrøm. Udbytte bør næsten altid udbetales af frie pengestrømme.

Da det er tilfældet, giver det mening at være opmærksom på en virksomheds frie pengestrøm. Især hvis de skal forblive i G5D5-båndet . (top 20 percentil af virksomheder i form af rentabilitet og udbetalt udbytte)

Hvis det frie cash flow bliver negativt i flere år i træk, men en virksomhed bliver ved med at betale udbytte, kan vi være sikre på, at kilden til udbyttet enten er taget fra opsparing fra tidligere år (hvilket er forbandet jialat), eller fra lånte penge (lagi mere) jialat).

Begge dele vil over tid fortsætte med at udhule en virksomheds nettoformue, og som sandsynligvis vil svare til et fald i aktiekursen. Dette vælter ned til os som aktionærer.

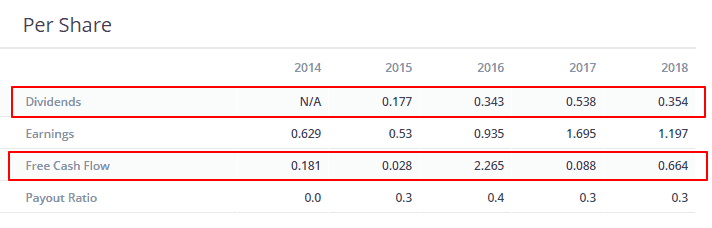

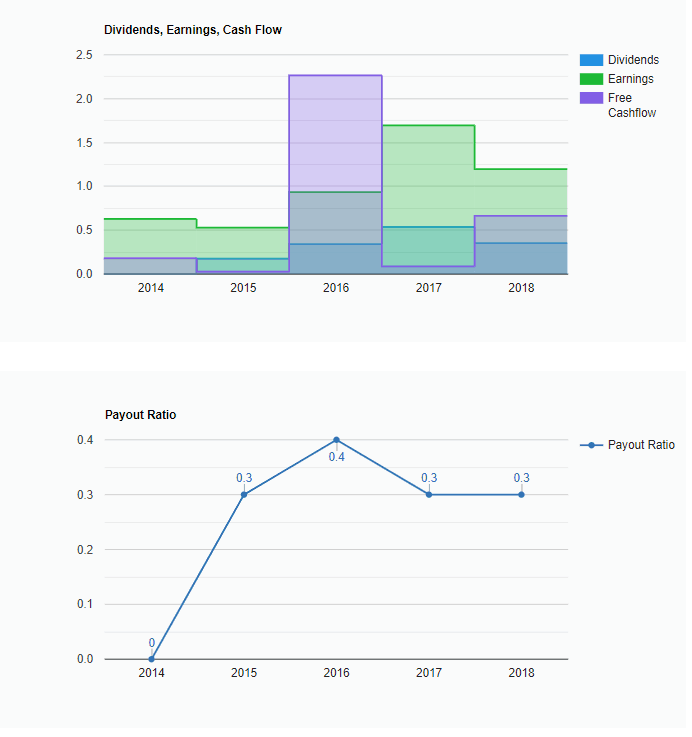

Bemærk, at (med undtagelse af 2017) det frie cash flow pr. aktie altid dækker udbyttet pr. aktie rimeligt godt. Dette verificerer en bæredygtig udbytteudbetaling.

Yderligere, hvis vi sætter et gennemsnit af frit cash flow/udbytte, er resultatet mere eller mindre tæt på gennemsnitslinjen.

Vi skal også se, hvor meget af nettoindkomsten, der udbetales som udbytte. Ideelt set er det ikke en.

Et udbetalingsforhold på én betyder, at al nettoindkomst bliver udbetalt som udbytte, hvilket indebærer mangel på vækst ... i en vækstaktie eller en eller anden mængde finansiel teknik, vi ikke ønsker at være en del af.

Det er fint, hvis det er en engangsting, men vi ønsker ikke en virksomhed, der gør dette gentagne gange (det samme gælder for frit cash flow!).

Derfor er det vigtigt at se, hvad vi kalder udbetalingsforholdet.

Her er Hisenses udbetalingsforhold.

Tommelfingerreglen er, at vi ikke ønsker at se et udbetalingsforhold på én. (Én betyder samlet udbytte/nettoindkomst)

Som det ses, består Hisense disse tests.

Men hvad med deres forretning?

Hvordan kan vi se, om virksomheden er værd at investere i kvalitativt? Eller som Warren Buffet ville sige det, hvad er Hisenses voldgrav?

Vi ville sandsynligvis have bemærket Hisense-tv'erne i nogle nedsatte elektroniksektioner.

Vi fik også at vide, at Hisense-mærket er ret almindeligt i Australien, men det har vi ikke bekræftet. Men vi ved, at det fik stor opmærksomhed under VM 2018 i Rusland som en nøglesponsor.

Hvordan havde du det, da du så Mbappe score i finalen?

Og ville forbrugerne være i stand til at omsætte den positive følelse til brandet på grund af den simple association?

Jeg vil vædde på, at der er en effekt for nogle mennesker.

Kina er ubestridt et rigt land nu.

Middelklassens velstand stiger også på samme tid, og vi forventer, at det indenlandske forbrug af varer og tjenesteydelser vil stige. Hvidevarer og elektronikprodukter vil sandsynligvis også finde vej ind i de kinesiske hjem. De dage var forbi, hvor japanske produkter er standardvalgene. Nu gør koreanerne det bedre med Samsung og LG.

Men den nationalistiske ånd er stærk i Kina, og vi kan se, at de nemt boykotter udenlandske produkter, uanset hvor deres race og nationalitet blev udfordret – Lotte-supermarkedet måtte lukke mange butikker, efter at Sydkorea havde indsat flere missiler for at forsvare sig selv.

Dolce &Gabbana-chefer måtte give en offentlig undskyldning for en racistisk reklame eller miste den kinesiske forretning. Derfor ville hjemmedyrkede produkter som Hisense klare sig bedre på hjemmemarkedet uden det udenlandske stigma.

Vi begyndte også at se flere kinesiske produkter blive introduceret på udenlandske markeder på samme tid. Huawei er et godt eksempel på, at politikere var nødt til at træde til for at forhindre dem i at sprede indflydelsen. Bælt og vej-initiativet ville også bidrage til at fremskynde adoptionen af kinesiske mærker og kinesisk kultur. Med andre ord er vækstpotentialet for mange af disse kinesiske mærker enormt, både nationalt og internationalt.

Men Hisense har sine konkurrenter, nemlig Midea, Gree og Haier. Faktisk er Midea og Gree de største i forhold til markedsandele i Kina. Den eneste grund til, at vi valgte at investere i Hisense, var, at det passerede vores tal, hvilket tyder på stærke fundamentale forhold og det billige ved at eje dets aktier.

Helst er vores exitplan aldrig, vores beholdningsperiode er for evigt, og vi sælger kun, når virksomhedens fundamentale forhold er blevet dårligere.

Hisense HA passerede HK$12, og den stejle stigning gav os noget ubehag, at det måske ikke er holdbart.

Kurshistorien har også vist, at Hisense Home Appliances er en volatil aktie, som kan gå i begge retninger når som helst.

Når det er sagt, voksede deres omsætning i 2018 med 7,5 % til 36 milliarder RMB, men nettooverskuddet var lavere med 25 % til 1,5 milliarder RMB.

Udbyttet pr. aktie var også faldet fra 0,44 RMB til 0,303 RMB. Det betyder, at det nye udbytte vil være omkring 3% baseret på den nuværende pris på HK$12,20.

Implikationen er, at udbyttegraden vil forringes til D3, som er et af vores udgangspunkter .

Vi forlod vores stilling den 08/04/2019 til HK$12,10.

Vores buy-in til HK$8,42 betyder en pæn gevinst på 43 % Resten af 5 % fortjeneste stammer fra modtaget udbytte.

Vi synkede ikke i store mængder af tid eller anstrengelser for at finde ud af lagerideer. Den forskning, der validerede Hisense Home Appliance som en investeringsidé, blev udført på cirka 30 minutter.

Vi havde ikke en chefforsker med en ph.d. i raketvidenskab. Vi havde ikke et team af analytikere. Vi brugte ikke to uger på at undersøge denne aktie.

Vi baserede vores investeringsidé på solide virksomhedsgrundlag styret af akademisk forskning. Vi stod på skuldrene af giganter og nåede længere for at opnå større udbytte.

Vigtigst af alt tror vi på, at hvis vi kan gøre dette, så kan du også. Vi tror på at gå foran med et godt eksempel. I at følge en ramme. Ved at bruge tal til at fjerne kognitiv bias. I at være regelbaseret.

Det er den måde, vi opererer på.

Hvis du gerne vil lære, hvordan du selv kan gøre dette, vil vi gerne invitere dig til at klikke på dette link for at deltage i vores gratis faktorbaserede investeringsworkshop.