Som en 30-årig investor havde jeg en slags '180 graders' ændring i mit mindset sammenlignet med mit yngre 25+ jeg, når det kommer til investering.

For det første brugte jeg på spil, gå ud med mine venner/venner og spise ude i mine 20'ere, især når jeg ikke har nogen umiddelbar forpligtelse til at bekymre mig om. Det er dog en helt ny boldgade for mig, når jeg først passerer de 30 år.

Generelt har folk i 30'erne alle disse forpligtelser at bekymre sig om, såsom:

Jeg kan blive ved og ved, men jeg tror, du forstår beskeden. For at opsummere det, er folk i 30'erne som pattyen i hamburgere - presset tør i midten.

Udover at jonglere med alle disse store begivenheder, er der også én afgørende ting at tilføje til kurven – investering til din fremtidige pension. Mens dine forældre kan støtte dig hele vejen til universitetet, er du alene, når du træder ind på arbejdsstyrken. Desuden er det op til dig nu at planlægge for dine børns uddannelse – *Mindblown*!

Med det har jeg 5 vigtige regler/koncepter, som jeg tror kan være nyttige for alle at være økonomisk frie:

Hvis du bare skulle have 1 takeaway fra denne artikel, er det konceptet med forsinket tilfredsstillelse. Enkelt sagt betyder det at modstå en øjeblikkelig belønning i håbet om at opnå en bedre belønning i fremtiden.

Et studie af Stanford Research (varende 40 år) kendt som "The MarshmallowExperiment ” fandt ud af, at mennesker med denne kvalitet af “Delayed Gratification” er mere tilbøjelige til at få succes i livet.

Det samme gælder både hvordan du bruger dine penge og investeringsfilosofi. Hvis du vælger at bruge alle dine hårdt tjente penge på den seneste gadget eller udbetaling for en ny bil, spilder du chancen for at investere dem og få flere penge i det lange løb.

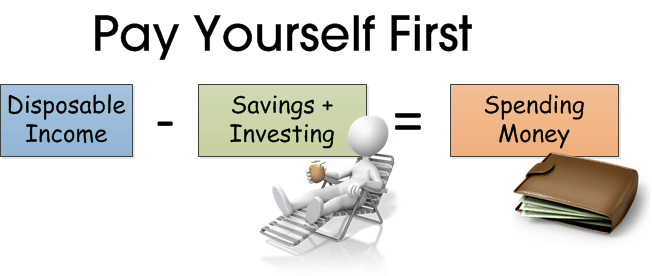

Holder sig tæt på 1 st Pointen er at vide, at du skal betale dig selv først. Enkelt sagt betyder det, at du sparer en del af din indkomst op lige fra starten, før du får brugt resten. Dette er i modsætning til at bruge først og gemme det, der er tilovers.

Dette koncept er enkelt, men utrolig kraftfuldt, her er grunden:

Acliché måde at sige det på er denne:

Når du betaler dig selv først nu, betaler du faktisk for dit fremtidige jeg!

Mange mennesker udsætter deres investeringsplaner, fordi de ikke kan tåle den mentale uro ved at miste deres penge. Okay – i investeringsverdenen kalder vi det at være risikovillig.

De er også bange for det, fordi de føler, at investering er for svært til at begynde med, og de er bange for at tage den første st trin.

Nå, der er en simpel løsning – gå efter Dollar Cost Averaging (DCA).

Uenkle vilkår, dollaromkostningsgennemsnit er en systematisk, disciplinær plan, hvor du lover at investere et fast beløb på en regelmæssig basis (normalt månedligt). Denne strategi giver dig mulighed for at købe flere enheder af aktierne eller investeringsfonden, når prisen falder, og færre enheder, når prisen er højere.

De 3 vigtigste fordele ved DCA er

Du kan også læse mere om denne strategi her.

Quipping et citat af den legendariske investor Warren Buffett:

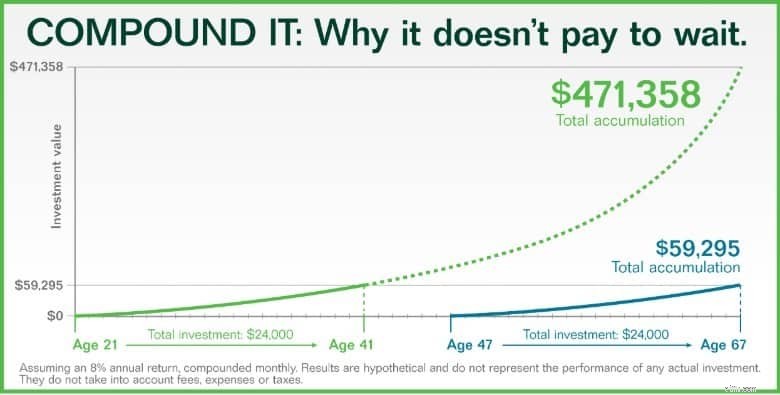

Citatets kontekst kan linkes til grafen nedenfor.

Givet en månedlig investering på $100, summer det op til et samlet kapitaludlæg på $24.000 på 20 år.

Med 8 % årligt afkast sammensat månedligt, ville du ende med 59.295 USD i en alder af 67, hvis du begynder at investere i en alder af 47.

Det er et omtrentligt afkast på 247 % af den oprindelige investering på 24.000 USD.

Men hvis du bare skulle begynde at investere det samme beløb 26 år tidligere i en alder af 21, ville du ende med $471.358, når du er 67 år gammel. Det svarer til 19.640% afkast med det samme kapitaludlæg på $24.000!

Kort sagt kan det betale sig at begynde at investere tidligt og lade dine investeringer forstærke sig over tid. Og det er lige meget, hvilken alder du starter i, for det er bedre at starte sent end aldrig.

Dette punkt er nok mere eksklusivt for mig, da jeg havde en historie at dele om gearet handel.

Da jeg var ung og impulsiv, var jeg ivrig efter at tjene flere penge – hurtigt. Tiltrukket af de hurtige penge, man kan tjene på handel med forex eller CFD'er, deltog jeg i adskillige gratis workshops og begyndte at prøve disse gearingsinstrumenter.

For dem, der er nye inden for finansiel gearing, henviser det til at bruge lånt til penge til at satse stort med et mindre kapitaludlæg, hvilket løfter både dine gevinster og tab. Du skal også betale låneomkostninger på omkring 5 % og fremefter.

Mens jeg var i en rulle og formåede at ramme et højt 5-cifret beløb med lige omkring $20.000 kapital, mistede jeg til sidst al min indtjening og endda kapitalen tilbage på grund af min høje risikovillighed. Jeg kan stadig huske, at jeg fortalte mig selv, at STI er så lav, og jeg fordoblede mine indsatser, idet jeg troede, at det ikke kan falde meget lavere – hvor var jeg dum på det tidspunkt.

Det var først meget senere, at jeg så dette citat fra John Keynes, som gav genklang hos mig:

"Markedet kan forblive irrationelt, længere end du kan forblive solvent"

Når jeg tænker tilbage, gav denne fejltagelse mig en dobbelt pust:Jeg mistede dyrebar søvn/tid med at handle med disse gearede væddemål og tabte også penge på samme tid. Det gik også op for mig om, hvilken Warren Buffetts foretrukne investeringslektion:

Regel #1 – Tab ikke penge.

Regel #2 – Gå tilbage til regel nummer 1.

Der er et utal af ting at gøre som en 30-årig investor, og man er normalt udsultet af tid til bare at prøve at udføre de daglige opgaver.

Hvis jeg var en nybegynder investor, ville jeg helt sikkert bruge min almindelige indkomst og betale for troværdige kurser/workshops, som kan accelerere min investeringsindlæringskurve. Med stadig et stykke vej foran mig før pensionering, vil jeg gerne få penge til at fungere for mig!

Når jeg først har fået mine økonomiske planer rigtigt, kan jeg virkelig fokusere på det væsentlige i livet som at tilbringe tid med mine børn eller dekorere mit nye hus – glad for at jeg ville være i stand til at afsætte et beløb til mine livsbegivenheder og stadig trække mig komfortabelt tilbage, når tiden kommer.

PS; hvis du er nysgerrig efter, hvordan du kommer i gang med at investere, kan du tilmelde dig en introduktionsworkshop her! Det er gratis.