Hvis du overhovedet har været involveret i det finansielle område i Singapore, vil du have hørt om ordet "FIRE ” bliver brugt flere gange.

"BRAND ” er et synonym for finansiel uafhængighed, gå på tidligt pension.

Tanken er, at gennem en kombination af aggressive besparelser og eller aggressiv omkostningsbesparelse , kan enhver gå på pension langt tidligere i forhold til at vente på at gå på pension i 60'erne eller 70'erne.

Tilhængere af den ekstreme sparelivsstil sigter ofte efter at spare 70-80 % af deres månedlige/årlige indkomst. Deres endelige mål er ofte at spare 30 gange deres årlige udgifter, ofte omkring 1 million dollars, før de helt siger op.

Båret fra bogen "Your Money or Your Life ” af Vicki Robin og Joe Dominguez, FIRE omfatter ideen om, at hver dollar du tjener, handler du faktisk en lille bitte del af din tid og dermed dit liv for.

Hver udgift sammenlignes derefter med den tid, der er brugt på arbejdet for at tjene på købet.

En stor del af at sammenstille antallet af timer, du arbejder for at få råd til en vare, er at sætte i perspektiv for læseren, hvor mange timer af deres liv de bytter væk for at få råd til noget.

For eksempel tjener en socialrådgiver mellem $3.300 om måneden til $4.500 om måneden afhængigt af anciennitetsniveau og uddannelse.

Denne løn lyder mellem eller endda høj for nogle mennesker. Men industrien for socialt arbejde er berygtet – ligner advokatbranchen i dette tilfælde – til lange timers slibearbejde.

Når du sammenstiller tid brugt med udgifter, begynder du at få en større forståelse for ting, du burde eller ikke burde købe.

Nu, i stedet for at se et antal dollars ved siden af en vare på prisskiltet, ser du antallet af timer af dit liv, du skal arbejde for at købe det i første omgang.

Det mest oplagte svar for folk er da, at de også ønsker at SKYDE.

De ønsker også at stoppe med at skulle arbejde og begynde at bekymre sig om penge og i stedet bruge tid på at gøre det, de elsker eller ønsker.

Så hvordan virker FIRE hjælpe med at opnå det?

FIRE-tilhængere arbejder typisk selv gennem en tjekliste og omorganiserer aspekter af deres økonomiske liv, så de kan omorganisere deres pengestrøm.

Dette er det mest kritiske og vigtige skridt.

Hvor meget du får i løn på dit arbejde er ikke noget definitivt inden for din kontrol – også selvom du er bestillingssælger.

En indsats er ikke altid lig med belønning.

Således er en person, der ønsker at begynde at få økonomisk kontrol over sit liv, ofte bedst tjent først med at rette sin indsats mod det, der kan kontrolleres – deres udgifter.

Hvad der ikke måles, er ikke kontrolleret. Og hvad der ikke er kontrolleret, kommer virkelig hurtigt ud af kontrol.

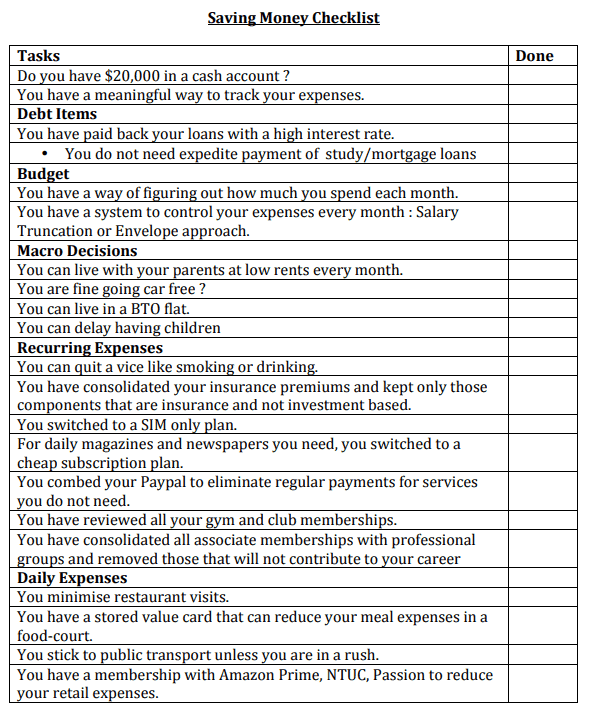

En grundlæggende tjekliste, vi bruger i vores Early Retirement Masterclass til at hjælpe elever med at begynde at få kontrol over deres økonomi, fungerer som sådan.

Og det er bare for at komme i gang.

Omkostningsbesparelser er ofte den første og bedste måde at reducere pengestrømmen udadtil og begynde at øge besparelserne. Dette er nødvendigt for enhver og alle fortalere for FIRE-livsstilen.

Jeg har anvendt dette personligt, og omkostningsbesparelserne har været betydelige. Jeg nyder typisk en morgenmad med omkring 6 æg ($3) og en iskaffe ($1,50). I alt udenfor ville dette normalt koste mig omkring $4,50.

På en måned er det omkring 4,50 USD x 30 dage =135 USD.

Jeg besluttede, at dette var langt over, hvad jeg skulle bruge. Se, en bakke med 30 æg hos de lokale supermarkeder i nærheden af de fleste huse koster omkring $5,35. Dette afregner ægdelen af min morgenmad i 5 dage. I en måned ville mine udgifter til æg være $5,35 x 6 =$32,10.

Kaffen blev skiftet til varm, tilgængelig på kontoret via en dispenser. Heldige mig.

Samlet besparelse? $135 – $32,10 =$102,90 pr. måned.

Jeg vil sætte det til omkring $80-$90 sand værdi, fordi der er dage, hvor jeg bryder rutinen, og jeg ikke er en mekanisk robot. Men $90 om måneden giver mig stadig en ekstra besparelse på $1080 om året.

Alt dette lige fra morgenmad. Jeg er ikke engang begyndt at dykke ned i besparelser fra telefonregninger (som jeg planlægger at skære Singtel ud af og flytte til cirkler for $20/måned for, hvilket er omkring $80 besparelser om måneden, $960 om året) eller arbejde som freelancer på weekenden.

Min opsparing for året er allerede på 2.040 USD . En femtedel af de $10.000, der kræves for at begynde at investere typisk. Det kan virke lille. Men over en periode på 10 år er det 20.400 kroner ekstra, som jeg har i modsætning til før. Bemærk, at dette kun er omkostningsbesparelser på morgenmad.

Planen her er enkel. Omkostningsbesparelser, hvor det er muligt, på en måde, der giver mening. Overfør disse penge til andre områder, enten opsparing, investeringer eller endda opbygning af en virksomhed.

Advarsel; En vigtig ting at bemærke, mens omkostningsbesparende -> undersøgelser indikerer, at pludselige skift i adfærdsmønstre, der forårsager store smertefulde justeringer sammenlignet med kognitivt anerkendte fordele, har en tendens til at resultere i svigt af gavnlige diæter, nye vaner/rutiner mest.

Med andre ord skal du ikke skære i omkostningerne på en måde, der er for brat for dig selv.

Tag det langsomt.

Jeg plejede at have $8 frokoster. Nu mine frokoster og middage koster sjældent over $5. Jeg har stadig lejlighedsvis ekstravagant måltid nu og da, men de skete alligevel, så nu er jeg nettopenge på mad.

Det tog mig tid og kræfter langsomt at begrænse mine sædvanlige udgifter og finde nye spisesteder.

Du kan gøre det samme. Og det vil også hjælpe dig, hvis du langsomt skærer unødvendige udgifter væk fra dit liv bid for bid i modsætning til at rive dem op i engros, rødder og det hele.

Små skridt.

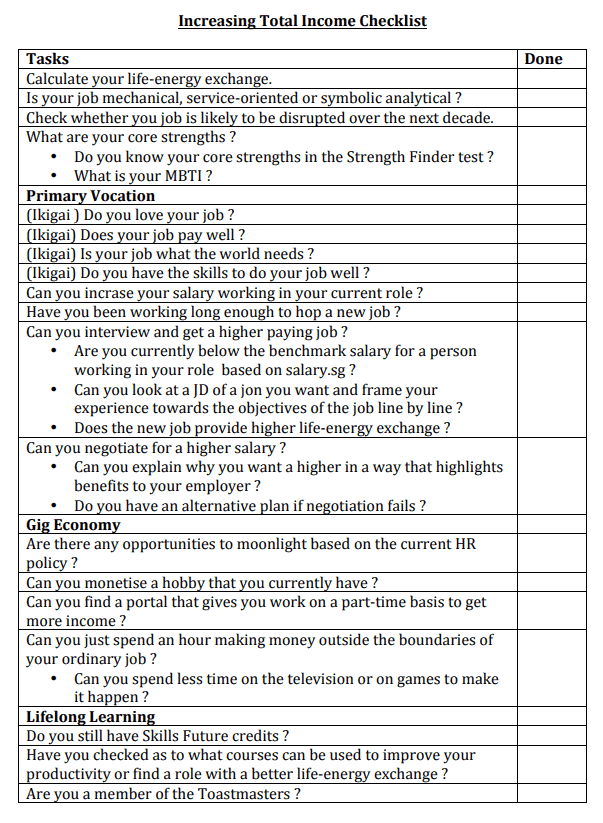

Nedenfor er en liste over ting, du kan gøre for at maksimere dine kontanter med hjem.

På den anden side af spektret fra opsparing er indtjening – og det er lige så vigtigt som opsparing at optimere og styre, især hvis du ikke tjener mange penge på dit fuldtidsarbejde.

De fleste sidekoncerter involverer i dag arbejde som madudbringningsrytter eller som Grabcar-chauffør. Hvis det gøres godt, har disse tendens til at bringe omkring $600 til $1000 ekstra hjem om måneden.

Jeg har venner, der gør det i weekenden og om aftenen efter arbejde og tager 2.000 til 4.000 $ ekstra med hjem om måneden, selvom det er mentalt og fysisk belastende. Det er heller ikke holdbart i det lange løb bortset fra de mest disciplinerede blandt os.

Hvis du har et sæt færdigheder, f.eks. copywriting, kodning, udvikling, juridisk, webstedsopbygning, applikationsudvikling , kan du dyrke dine færdigheder til 3. part for ekstra indkomst – bare sørg for, at dit fuldtidsarbejde ikke forhindrer eller specifikt forbyder dig i at gøre det.

Hvis du har fulgt op på ovenstående eksempler, vil du nu have bemærket, at dette ikke er en simpel proces.

FIRE er en proces, der i sagens natur er bygget med stor friktion. Det kan være fysisk smertefuldt at påtage sig ekstra arbejde for at tjene flere penge, medmindre det er en hobby – og derfor foreslog vi dig at tjene penge på det ovenfor.

Det kan også være lige så smertefuldt at spare penge på ting, du elsker – såsom bubble tea eller korte ferier og spa-behandlinger.

Og alligevel er det nødvendigt.

Processen er en, der fungerer og er en, der giver dig betydelige kontante besparelser - forudsat at du havde evnen til at gennemføre den.

De fleste FIRE-tilhængere gør en kombination af to ting på dette tidspunkt med pengebunken, som de har akkumuleret.

Om du gør det første eller det andet er op til personlig præference. Der er ulemper ved CPF-systemet, som jeg personligt ikke er i stand til at acceptere,

Du er måske af et andet sind. Du tror måske på Singapores regering. Du tror måske, at det aldrig vil gå dårligt for os. Og hvis det er tilfældet, godt for dig.

Du har et 4% garanteret et årssystem, som i sagens natur er bygget af Singapores regering. Der er ikke noget galt eller iboende fejlagtigt ved det. Det er simpelthen et spørgsmål om personlig præference. Så læg dine penge der, hvor du føler, de er bedst tjent med at vokse. Og spille det mere sikkert.

Jeg på den anden side foretrækker ikke at tage risikoen for at miste kontrollen over mine penge. Jeg foretrækker at investere mine penge, fordi jeg bevarer maksimal kontrol over mine besiddelser. Jeg beslutter, hvordan jeg skal tilføre mine midler i tilfælde af en nødsituation, og hvordan jeg kan beskytte mig mod devaluering af Singapore-dollaren (usandsynligt, men sikkert muligt).

I det usandsynlige tilfælde, at jeg har brug for kontanter akut, og det på en eller anden måde ligger uden for mine nødhjælpsmidler eller ikke er dækket af min forsikring, kan jeg likvidere de beholdninger, som jeg har mindst tillid til, for at komme over forhindringen.

Der er grundlæggende store ressourcer til at investere frit tilgængelige på nettet. Jeg foreslår, at du læser dem og tager et kig på dine tilgængelige muligheder.

Du vil bemærke, at de mekanismer, der gør det muligt for FIRE-tilhængere faktisk at trække sig tilbage, i høj grad afhænger af indtjening .

Dette er en grundlæggende kritik af FIRE-bevægelsen -> den er ikke tilgængelig eller praktisk som en metode til pensionering for folk, der ikke gør det besidder stærk indtjeningsevne.

Uden Optjening Power , du kan ikke rigtig spare for mange penge. Du kan virkelig kun spare så meget baseret på en løn på $2.000.

Optjening Power dikterer også i sagens natur, hvor meget du rent faktisk kan tjene på siden med dine færdigheder. Jo bedre du er, jo mere tjener du. Og det er usandsynligt, at du kan tjene mere ved siden af at gøre noget, du laver på fuld tid (tip:skift dit job, hvis det er tilfældet. du maksimerer ikke din indtjening).

Til en vis grad kan du simpelthen køre Grab eller leverer mad, men også dem leverer i og for sig ikke en indtjening over gennemsnittet i timen for din tid -> de forbedrer simpelthen de samlede kontanter med hjem.

Så hvad nu?

Måske er tilfældet, at du sidder fast. Du tjener ikke en stor løn i $5.000-$15.000 rækkevidde, men du tjener nok til at klare dig.

At spare og tjene flere penge er én ting. Men uden vækst for de penge, du har sparet, vil inflationen til sidst dræbe alt, hvad du har skrabet sammen.

Der er 3 hovedmåder at vokse pengebunken på, når du har akkumuleret den eller begyndt på FIRE-stien, selv uden en høj indkomst.

Hvis du sigter efter en lønstigning, kan du ikke gøre det bedre end at lære nogle topforhandlingstaktikker. Jeg vil personligt anbefale dig at kvantificere din samlede værdi for virksomheden, så du har grund til at bede om lønforhøjelse eller kan få et bedre betalende job et andet sted.

En nyttig bog at læse til anvendelse i alle dele af livet, og vigtigst i lønforhandlinger er "Never Split the Difference" af Chriss Voss . Den beskriver nogle af de bedste strategier til at forhandle om en lønforhøjelse, inklusive Ackerman-modellen.

Udover det, at forblive engageret, opdateret og på kanten og flowet af din branche er, hvordan du får mere udbetalt hvert år. At være den første til at vide om noget hjælper meget med at overbevise din chef om at betale dig mere.

Hvad er en ikigai ? Dybest set dette.

Hvis du har til hensigt at starte en virksomhed, vil jeg foreslå, at du først ser på at tjene penge på din Ikigai og den fantastiske artikel, 1000 True Fans af Kevin Kelley.

Den beskriver, hvordan du simpelthen skal finde 1000 ægte fans. Fans, der vil købe alt, hvad du sælger, og flyver halvvejs over hele verden for at møde dig, fordi inden for dit valgområde, i din ikigai's zone, du er den bedste der findes eller har noget unikt.

For at opfylde denne status skal man selvfølgelig være god til noget.

Det grundlæggende princip her på arbejde? Find noget, du elsker, og bliv virkelig, fantastisk, vidunderligt, usigeligt god til det. Og sørg for, at det er entydigt dig.

Twitch, en platform til live-spilstreaming, giver for eksempel spillere mulighed for at fokusere på spillene og interagere med deres fans eller live-seere. Folk kan abonnere på dig for 5 USD om måneden, hvoraf du modtager 3,50 USD, efter at Twitch tager sit snit (tal beregnet fra reddit trawling ).

Antag, at du har 1000 ægte fans, det er $3.500 en måned. Og det er en levevej for de fleste. Den fanskare vil vokse, hvis du forbliver konsekvent og fortsætter.

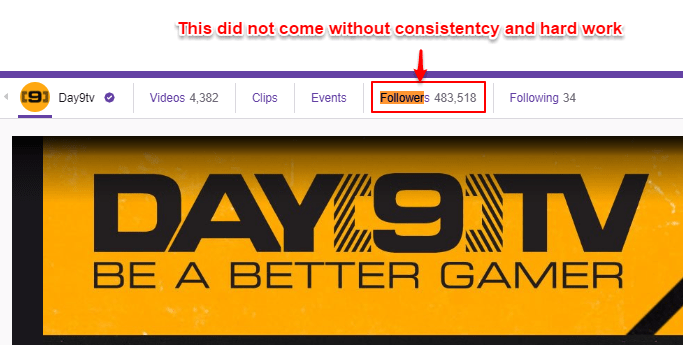

Dag 9 , for eksempel, en populær streamer, nyder streams med ikke bare tusinde, men nogle gange 3.000-4.000 live seere.

Han har 484.000 følgere.

Selv 1 % af følgerne er abonnenter betyder, at han tjener en omtrentlig indkomst på USD 16.922 om måneden.

Er det en levevej for de fleste? Ja!

Gik det nemt? NEJ.

Day9 havde været en streamer i årevis, før dette tog fart. Han måtte udholde måneder og måneder med nul streamvisninger og mindre end $20 i abonnementer.

Men han blev ved, og til sidst nåede han dertil. Konsistens er vigtig.

Hvis du har konsistens og din Ikigai, er du ustoppelig.

Så find ud af din Ikigai og tjen penge på den. Og vær kreativ omkring, hvordan du også vil tjene penge på det. En blog kan for eksempel være et sted, hvor du kan omdanne de mest kedelige hobbyer (for udenforstående) til et sted, hvor ligesindede kan samles og få adgang til dine tanker og ideer, og i det væsentlige blive et sted, hvor du kan udvikle 1000 ægte fans .

Der kræves fire ting for at opnå ensartede investeringsresultater.

Det er lige meget, hvad det er, så længe du, DU, den person, der lige nu læser denne artikel, er i stand til at tro på det, forstå det, lære det og holde fast i det.

En metode at værker ville være en, der er baseret på sund logik, lydteori og har en lang og konsekvent track record af arbejde. Værdiinvestering er den hidtil mest populære, og Warren Buffett (Berkshire Hathaway) er uden tvivl den mest berømte og velkendte.

Du kan finde alle Warren Buffetts breve til aktionærer her.

At kende en metode er ikke nok. Du skal implementere det. Brug det. Føl det. Synk dine penge fysisk ind og læg dem, hvor din mund er. Du kan ikke lære noget af lærebøger alene hele tiden, og investering er kun ét koncept.

Et nøglekoncept ved implementering er da, at du lærer, at du er et menneske, og at du laver fejl. Her er det vigtigt at være opmærksom på, hvorfor de er opstået. En person lav på introspektion og lav på selv-locus of control ville næppe være i stand til at forstå, hvorfor han/hun tog fejl og vil dermed fortsætte med at tage fejl mange flere gange, på mange forskellige måder – indtil de giver op, fordi de også har tabt mange penge, eller de retter fejlen i deres investeringstilgang.

Derfor er konstant forbedring nødvendig. Og en tilgang baseret på stringens og logik, fravær af følelser, der er absolut kritiske, uden hvilken katastrofen rammer. Gentagne gange.

Mennesker er kortlivede skabninger. Vi tænker på, hvad vi vil have til frokost, aftensmad. Morgendagens morgenmad. Måske endda turen til Japan eller Europa eller Amerika næste år. Men vi næppe endnu mere fuldt ud, bredere og mere detaljeret om, hvor vi ønsker, at vores liv skal være i de næste ti år.

Denne fatale fejl kommer tilbage for at hjemsøge dem, der ikke er i stand til at tænke langsigtet på markederne. Kortsigtede tænkere vil aldrig forstå langsigtet værdi. Kortsigtede købere af aktier vil beholde tabere for længe og sælge vindere for hurtigt. I enhver mulig statistik og i alle mulige scenarier er det den kortsigtede tænker, der konstant er forvirret af markedets bølger og op- og nedture af markedsvolatilitet.

Mere, konsekvent ydeevne på markedet, på grund af arten af afkast kan kun ses i år. Ikke måneder. Ikke uger. Ikke dage.

Investering er en langsigtet forpligtelse til at købe god kvalitet billigt og holde den længe og godt, kun sælge, når prisen er rigtig, eller hvis den kvalitet ikke længere er der.

De færreste forstår dette. Færre forstår, at konsistens er nødvendig for at holde kursen over årtiers markedsop- og nedture.

Fra den asiatiske valutakrise til Sars-krisen til Brexit til handelskrigen. Der vil ske mange tilsyneladende katastrofale begivenheder globalt, som vil trække penge fra kortsigtede tænkere, der går i panik og sælger deres aktier ud til tilbudspriser, mens de samtidig leverer tilbudskøb til langsigtede tænkere.

Det er derfor vigtigt for dig at forstå, at investering er et årtier langt spil.

Investering er en smertefuld aktivitet. Og det ser ud til at være en konstant sandhed om livet. I gamle dage døde de, der ikke var villige til at forlade sikkert husly for at søge mad, til sidst af sult.

Også nu er dette gennemsyret selv i det moderne samfund.

BRAND fortalere, der ikke investerer deres penge og sidder på pengebunker, vil i sidste ende se deres købekraft udhulet. For at overleve, for at komme videre, BRAND tilhænger eller ej, så skal du omfavne en vis mængde risiko for overhovedet at holde foran. Dette er fakta - uanset om du kan lide det eller ej.

Således skal dit temperament enten dyrkes, læres eller i det mindste indprentes i dig af de læsninger, du har, den uddannelse, du søger, og de mennesker, som du omgiver dig med.

Lær og/eller find det rigtige temperament at investere. Eller lad være med at investere overhovedet.

I sidste ende føler jeg mig ild som koncept var en uundgåelighed .

Vi arbejder ikke i et samfund, der giver os mulighed for at blive fodret baseret på det arbejde, vi selv vælger. Det meste af tiden vil vi være heldige overhovedet at kunne lave noget kedeligt til livets ophold.

For at forblive fornuftige skal vi have noget at se frem til. Det plejede at være fredage, deraf udbredelsen af TGIF. Eller ferierne. Eller årsafslutningsfestivalerne. Uendelige mængder af mennesker vil fortælle dig, at du skal finde mening i dit arbejde. At finde glæde ved det.

Jeg foreslår anderledes.

Arbejde er simpelthen et arbejde. Du gør det for at opretholde dig selv. Og du skylder din arbejdsgiver at gøre det godt, mens du er rimeligt kompenseret for det.

Men arbejd ikke for livets skyld.

Arbejd for at finde det, der driver dig.

Arbejd, så du kan finde det, der giver dig håb. Og spænding. Og drøm. Arbejd, så du får tid til at finde det, du elsker.

Arbejd, så du derefter kan FYRE og leve et meningsfuldt liv. Om det betyder et helt liv med velgørenhed eller et helt liv med at læse bøger, det er op til dig.

Arbejd så du kan finde din ikigai.

Uden at finde din ikigai ville en succes i FIRE blot opgradere dig fra et liv Økonomisk usikkert meningsløshed til et liv i økonomisk sikker meningsløshed.

Så hvad nu hvis du FYRER derefter?

Find svaret på disse spørgsmål. Og motivationen og inspirationen til at FIRE succesfuldt – hvis det overhovedet er det, du vil have efter stadig – vil komme naturligt for dig.

***

Psst.

Vi blogger ofte om privatøkonomi og investering. Dette er vores Facebook-side for enhver af jer ivrige sjæle til at stille spørgsmål om alt investeringsrelateret. Dette er vores telegram-chatgruppe for at holde dig opdateret om artikler.