Da IFRS9 trådte i kraft i januar 2018, troede mange i kreditrisikoverdenen, at den svære del var forbi. Når alt kommer til alt, foreslog konventionel visdom, at den nye standard ville forårsage et engangsskift i hensættelser til forventede tab, og livet ville vende tilbage til det normale.

Men da virksomheder nu hurtigt får erfaring med den første generation af modeller, er der opstået en række praktiske implikationer med vidtrækkende konsekvenser for forretningsmodeller ud over udfordringen med at tage højde for potentielle kredittab. En sådan udfordring er den passende prissætning af de implicitte økonomiske omkostninger ved kredit under den nye standard.

Den mest oplagte måde at udnytte den indsigt, der genereres af IFRS9, er at inkorporere de fremadrettede tabsestimater, den genererer, i prissætningsmotorer. Sådanne estimater burde trods alt være meget mere gennemsigtige og nøjagtige end at stole på Basel III- eller IAS39-estimater for tab. Enhver bank, der anvender risikojusteret kapitalafkast (RAROC), bør finde ud af, at den prissætter risiko mere præcist, hvis den bruger IFRS9's forventede tabskurve som input i stedet for de flade estimater, der genereres under Basel III.

Ikke alle virksomheder er så sofistikerede. Men selv dem, der er, kan nogle gange vise en mærkelig mangel på koordination. 'Højre hånd' ved måske, at det gennemsnitlige lån inden for en kreditporteføljefrontbog har en vis chance for 'betydelig stigning i kreditrisiko', som ville klassificere det som trin 2 under IFRS9. Det vil igen betyde, at man indregner et forventet livstidstab på balancen over for lånet og besidder kapital for at absorbere et sådant tab. Men 'venstre hånd' ignorerer nogle gange denne viden, når den beslutter minimum acceptable afkast for at dække risikoen.

Der er dog en anden økonomisk omkostning, som vi mener, at banker og byggeselskaber bør overveje for at skærpe deres priser og tiltrække de rigtige kunder med forbedrede marginer. Den drejer sig også om tretrinsmodellen for kreditforringelse til beregning af værdiforringelse. Men med et twist.

Pointen at huske på er, at kreditaktiver vil bevæge sig frem og tilbage mellem IFRS9's 1. st og 2 nd Stadier, som kreditkvaliteten forringes eller som konti helbreder. Meget vil afhænge af den måde, hvorpå virksomheder definerer og omsætter deres forståelse af begrebet 'betydelig stigning i kreditrisiko'. Men uanset definitionen og hyppigheden af beregningen, er der en reel chance for, at konti kan ende med at svinge mellem trin 1 og 2. Og afhængigt af mellemtrinsgrænsen, det økonomiske scenarie og produkt vil værdiforringelsen i trin 2 være væsentligt højere end på trin 1. Denne nedskrivningsvolatilitet ville være tilstrækkelig til at forårsage væsentlig volatilitet i balancer, resultatopgørelser og kapitalkrav. For at afbøde denne volatilitet anvender virksomheder generelt en "prøveperiode", der varer mellem seks og tolv måneder, før de gendanner en konto fra trin 2 tilbage til trin 1.

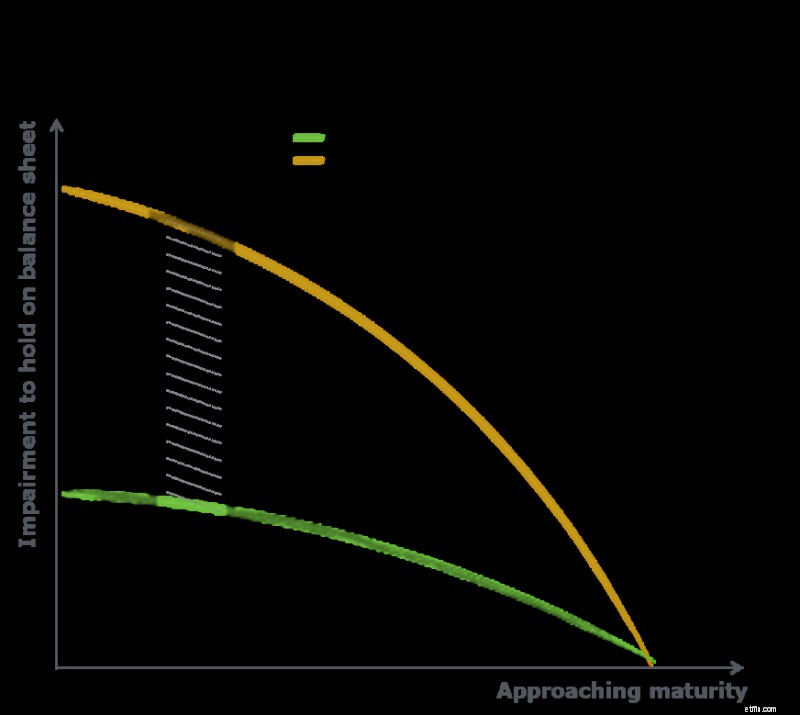

Overvej følgende eksempel:For en konto, der går fra trin 1 til 2 og tilbage til 1, vil den kapital, der forbruges i løbet af lånets løbetid, se ud som den grå linje i skemaet nedenfor.

Det skraverede grå område repræsenterer de kapitalomkostninger, der bæres af IFRS9-fasemigreringer for konti, der flytter fra trin 1 til 2 og derefter tilbage igen. Bemærk, at denne kapitalomkostning er i en forstand af resultatlinjeeffekt, som i forlængelse heraf midlertidigt fastfryser dele af overført overskud (CET1). Dens bredde repræsenterer det tidsrum, en sådan konto er i trin 2 plus prøvetiden, før den returneres til trin 1. Dens højde repræsenterer forskellen i værdiforringelse mellem trin 1 og 2. Og hældningen af dens øverste og nederste side repræsenterer amortiseringssats.

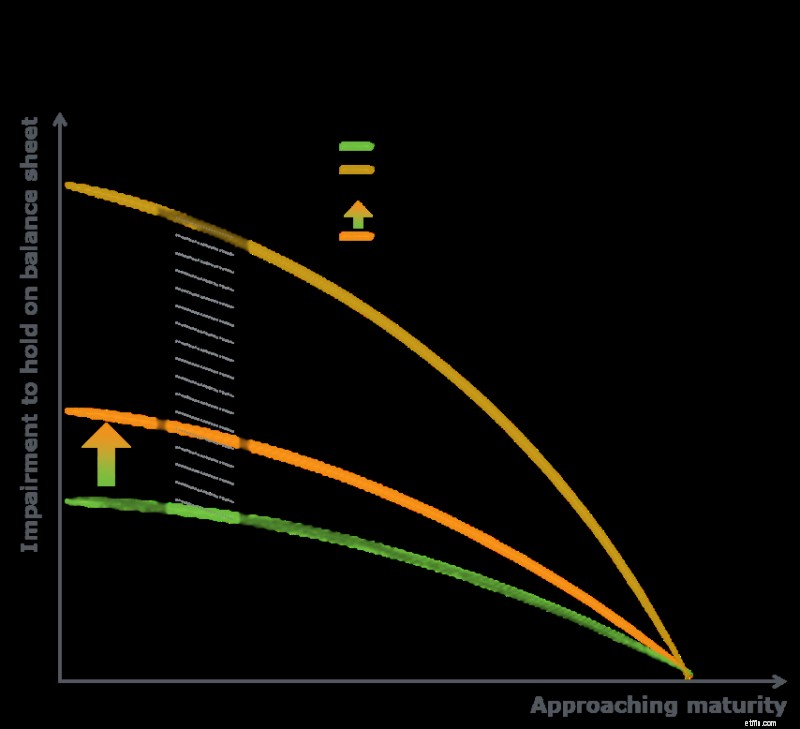

Nogle lån i en portefølje vil følge den grå linje, hvilket betyder, at porteføljen samlet set aldrig vil følge den simple grønne vej. Det er her, en Staging Value Adjustment (SVA) kommer ind.

SVA kombinerer de to forventede tabskurver (grøn og gul) til en enkelt, trinvægtet EL-kurve (orange), der tager højde for de forventede CET1-kapitalomkostninger og kan bruges til at prissætte risiko mere præcist.

Husk, at IFRS 9 effektivt får banker og byggeforeninger til at afsætte yderligere CET 1-kapital over en prøvetid som minimum for at kompensere for udsving i udlånskreditværdigheden. Det er værd at bemærke, at disse CET1-kapitalomkostninger er på bekostning af egenkapital, ikke industriens gældsomkostninger, og derfor en dyr kilde til byrde. Hvis denne del af de økonomiske omkostninger ikke tages ordentligt i betragtning, kan visse produkter være alvorligt forkert prissat i den nye regnskabsverden.

Som det umiddelbart fremgår, vil SVA være følsom over for:

De, der kan kaskadere tabsindsigten ordentligt gennem kundernes udlånsrenter, vil være i stand til at sikre, at marginalerne nøjagtigt afspejler risikoen og kapitalforbruget og nyde en konkurrencemæssig fordel på et risikojusteret grundlag. Virksomheder, der ikke er i stand til gennemsigtigt at prissætte SVA, vil opleve, at risikojusterede afkast formindskes, når ugunstige forhold øger kapitalforbruget i kreditporteføljen.

For at se, hvordan disse faktorer påvirker en reel portefølje, sammenligner vi output fra to prisfastsættelsesmotorer på en detaillånbog:Begge prissætningsmetoder brugte RAROC-simuleringer, men den ene indeholdt standard flat-lining IRB forventede tab, mens den anden brugte IFRS9 forventede kredittab, som indregnet i en SVA.

Med antagelsen om den samme RAROC-hinde fandt vi, at i vores IFRSR9-SVA-model var prisfastsættelsen af udlån med højere risiko væsentligt mere følsom over for de økonomiske udsigter, introduceret af den nye standard, end for udlån med lav risiko. Dette skyldtes hovedsageligt den højere andel af risikoomkostninger i forhold til rente- og gebyrindtægter for disse produkter.

Afhængigt af niveauet af konservatisme, som bankerne allerede har prissat, og positionen inden for den økonomiske cyklus, tyder vores resultater på, at en tilpasning af IFRS 9 forventede tab inden for prisfastsættelsen kan forårsage betydelige variationer i kunderater (og op til 60bp højere for realkreditlån med høj LTV) .

For vores prøveportefølje, lagde ind i den ekstra SVA, voksede kunderaterne med op til 30 bps for udlån med højere LTV, afhængigt af mellemvægte og forankringsbasisprisen.

Prissætningsvirkningerne for usikrede udlån er større, hvilket afspejler arten af udnyttelsesforøgelse af de uudnyttede forpligtelser, efterhånden som økonomien forværres.

A regnskab under IFRS 9 er begyndt at føre til, at kapitalmarkeder og investeringsforvaltere overvejer deres værdiansættelse af låneaktiver.

C ved at ascadere tabsindsigten korrekt gennem kundernes udlånsrenter, vil marginer kunne afspejle risikoen og kapitalforbruget nøjagtigt.

T gennem strategiske linser ser vi, at inkorporeringen af IFRS9-SVA er et initiativ til at starte et bredere prisoptimeringsprogram på tværs af funktioner og interessenter.