Forretningsstrukturen påvirker mange aspekter af din virksomhed, herunder dine skattemæssige forpligtelser. At vælge den rigtige struktur for din virksomhed kan betyde forskellen mellem dyre, tidskrævende skatter eller overkommelige, forenklede skatteforpligtelser. Som ejer af en lille virksomhed skal du vide, hvordan virksomhedsstrukturen påvirker skatterne.

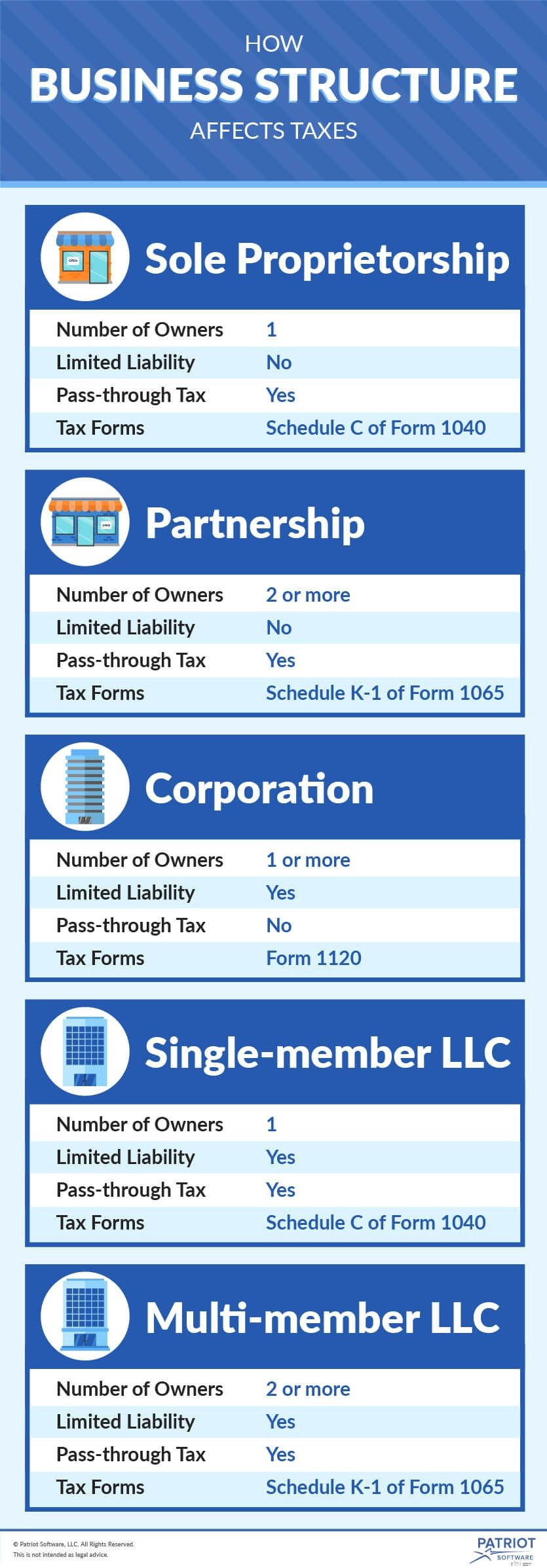

En forretningsstruktur er den måde, du lovligt organiserer din virksomhed på. Mange faktorer spiller ind i valget mellem de forskellige typer af forretningsstrukturer. Overvej, hvordan skatteenhedstyperne vil påvirke din virksomhed. Følgende sammenligningsdiagram for virksomhedsenheder opdeler de sædvanlige skatteforpligtelser for hver type virksomhed.

En enkeltmandsvirksomhed har én ejer. Ejeren kaldes eneejer. Som eneejer har du ret til alle virksomhedens indtægter.

Afhængigt af din stat skal du muligvis registrere din virksomhed. Spørg din stat for at finde ud af, hvilke licenser og registreringer du har brug for.

At danne en enkeltmandsvirksomhed er den enkleste måde at strukturere en virksomhed på. Caron Beesley, en lille virksomhedsejer, forfatter og marketingkommunikationskonsulent, forklarede:

Fordelene er, at det er en af de nemmeste forretningsstrukturer at danne. Der er ingen juridiske bøjler at springe igennem eller inkorporeringsformer at bekymre sig om. Bare sørg for at registrere dit firmanavn ('gør virksomhedsnavn' eller 'DBA'), hvis du bruger andet end dit personlige navn, hos dine lokale myndigheder. Ulempen er, at der som eneejer ikke er nogen adskillelse mellem dig og din virksomhed, så du er personligt ansvarlig for eventuelle juridiske klager mod din virksomhed. Derudover indberettes dine erhvervsskatter også gennem din personlige selvangivelse. Du kan også finde på at betale mere i skat, end hvis du skulle inkorporere, da en LLC har nogle skattefordele i forhold til en enkeltmandsvirksomhed. Det er værd at rådføre sig med en skatteprofessionel, da enhver virksomhed er forskellig."

Enkeltmandsvirksomheder har færre offentlige reguleringer og skatteforpligtelser end andre skatteenhedstyper. Denne forretningsstruktur beskattes kun på det personlige plan.

De forenklede skatter af en enkeltmandsvirksomhed kommer med en pris. Du og din virksomhed betragtes som den samme juridiske enhed i regeringens øjne. Du skal betale skat af erhvervsindkomst med personlige midler.

Generelt er du som eneejer ansvarlig for alle virksomhedens tab og forpligtelser. Hvis din virksomhed stifter stor gæld, er du personligt ansvarlig for at betale kreditorer. Dine aktiver kan være i fare, såsom dit realkreditlån, dit køretøj eller din personlige opsparing.

Enkeltmandsvirksomheder bruger skema C til at indgive virksomhedsskatter. Skema C opdeler virksomhedens overskud og tab i løbet af året. Virksomhedsejeren vedhæfter skema C til den personlige selvangivelse, formular 1040.

Skatter tilbageholdes ikke automatisk fra en enkeltmandsvirksomheds indkomst, som de ville være af en medarbejders løn. Fordi der ikke tilbageholdes skat, skal enkeltmandsvirksomheder betale selvstændig skat og anslåede skatter.

Selvstændig erhvervsskat inkluderer både arbejdsgiver- og medarbejderdelen af socialsikrings- og Medicare-skatter. Tilsammen er disse to skatteforpligtelser kendt som Self-Employment Contributions Act (SECA) skat. Ofte skal du betale selvstændige skat kvartalsvis med en estimeret skattebetaling.

Anslåede skatter er som indkomstskatter taget ud af en medarbejders lønseddel. Enkeltmandsejere skal anslå størrelsen af den indkomstskat, der skal betales til regeringen og betale dem kvartalsvis.

Et interessentskab ejes af to eller flere personer. Ejerne af et interessentskab kaldes partnere. Hver partner har ret til en andel af virksomhedens overskud og tab.

Der er tre hovedtyper af partnerskaber:

Ligesom enkeltmandsvirksomheder betragtes partnere som den samme skatteenhed som virksomheden. Partnerskaber beskattes én gang på det personlige plan.

At være partner i et partnerskab resulterer i en anden type skattemæssige konsekvenser. Partnerskaber er gennemløbende skatteenheder. Virksomheden betaler ikke selv indkomstskat. Skattepligten springer over eller "passer igennem" virksomheden og falder på partnerne.

Generelt betaler partnere skat af erhvervsindkomst baseret på, hvor meget af virksomheden, de ejer. Hver partner er ansvarlig for at betale hans/hendes andel af virksomhedens gennemløbsindkomst. Sammen skal partnerne inkludere virksomhedens skatter og gæld på deres personlige selvangivelser.

Lad os sige, at en virksomhed har tre partnere med lige ejerskab (Tony, Jaime og Tom). Partnerskabet har et overskud på $9.000, så hver partner er ansvarlig for $3.000.

Partnerskaber bruger formular 1065 til at indgive skatter. Formular 1065 er en informationsformular, som virksomheden sender til regeringen for at rapportere overskud og tab.

Virksomheden giver skema K-1 af formular 1065 til hver partner. Skema K-1 beskriver partnernes andele af overskud og tab. Hver partner inkluderer aktiviteten fra deres skema K-1 på deres personlige selvangivelse, formular 1040.

Skat tilbageholdes ikke i partnernes indkomst. Partnere betragtes som selvstændige. Ligesom enkeltmandsvirksomheder skal partnere generelt betale selvstændige skat og anslåede skatter.

Igen inkluderer selvstændige skatter arbejdsgiver- og medarbejderdelene af socialsikrings- og Medicare-skatter. Selvstændig virksomhed og anslåede skatter betales kvartalsvis til regeringen.

Et selskab, eller C Corp, er en separat juridisk enhed fra ejerne. Mængden af penge, hver ejer investerer i virksomheden, repræsenteres af aktier.

For at stifte en virksomhed skal du indgive vedtægter. Vedtægterne beskriver, hvordan driften vil forløbe, ejernes roller og en forretningsplan. Ejere skal udpege direktører, få licenser og tilladelser og vælge et firmanavn.

Selskabet og ejerne betragtes som forskellige juridiske enheder. Virksomhedens skattepligter er adskilt fra ejernes. Ejere af et selskab er ikke personligt ansvarlige for virksomhedsgæld, og deres personlige aktiver er beskyttet.

De skattemæssige konsekvenser af at inkorporere din virksomhed er mere komplicerede for selskaber end andre skatteenhedstyper. Og virksomheder har de højeste administrative gebyrer.

Selskaber er dobbeltbeskattede enheder. For det første beskattes selve virksomheden. Derefter beskattes virksomhedens overskud igen af ejerne, når der udbetales udbytte. Virksomheder bruger formular 1120 til at rapportere indtægter og udgifter.

Selskabet betaler en selskabsskat af sit overskud. Generelt betales det anslåede beløb hvert kvartal.

Hvis ejeren af et selskab aktivt arbejder for virksomheden, modtager ejeren generelt en løn. Medarbejderdelene af socialsikring og Medicare-skatter tilbageholdes fra lønnen. Selskabet betaler arbejdsgiverens dele af socialsikring og Medicare-skatter. Indkomstskat tilbageholdes i ejerens løn.

Virksomhedsaktionærer modtager udbytte. Hver ejer skal betale indkomstskat af deres udbytte.

En LLC kombinerer aspekter af selskaber og partnerskaber. Forretningsmæssige og personlige forpligtelser er adskilte, ligesom et selskab. Ejere har delt skattepligt, som et partnerskab. Afhængigt af om du har en enkelt-medlem eller multi-medlem LLC, skal du indsende forskellige LLC skatteformularer.

Hver stat har forskellige regler for LLC'er. Spørg din stat for at finde ud af, hvilke love der gælder for din virksomhed.

Ejerne af en LLC kaldes medlemmer. LLC'er kan enten være enkelt- eller multi-medlemsvirksomheder.

Som standard beskatter IRS enkelt-medlem LLC'er som enkeltmandsvirksomheder. Enkeltmedlem LLC'er rapporterer overskud og tab på skema C. De vedhæfter skemaet til deres personlige selvangivelse.

Som standard beskatter IRS multi-member LLC'er som partnerskaber. Ejere betaler skat af deres andel af virksomheden og indberetter indkomst på deres personlige selvangivelser.

LLC'er begrænser skatteforpligtelser for medlemmer ved at bruge en gennemløbsskat. Virksomheden betaler ikke selv skat. I stedet beskattes medlemmer på det personlige plan.

I modsætning til enkeltmandsvirksomheder og interessentskaber hæfter medlemmer ikke personligt for erhvervsgæld. Medlemmernes personlige formue er ikke i fare, selvom virksomheden ikke kan betale kreditorer.

LLC-medlemmer er selvstændige virksomhedsejere. Indkomstskat tilbageholdes ikke automatisk i ejernes indkomst. Du skal anslå din indkomstskattepligt og foretage kvartalsvise skattebetalinger.

Medlemmer af en LLC betaler også selvstændige skat. Selvstændig erhvervsskat inkluderer arbejdsgiver- og lønmodtagerandele af socialsikring og Medicare-skatter.

I nogle stater kan du muligvis få din LLC beskattet som et selskab. Nogle gange betyder det at blive beskattet som et selskab lavere erhvervsskattesatser. Hvis du ønsker at vælge din LLC til at blive beskattet som et selskab, skal du bruge formular 8832, Entity Classification Election. Hvis du beskattes som et selskab, skal du bruge formular 1120 til at indgive skat.

Uanset hvordan du strukturerer din virksomhed, har du brug for en nem måde at holde styr på din virksomheds transaktioner på. Patriots online regnskabssoftware bruger et simpelt cash-in, cash-out system. Vi tilbyder gratis, USA-baseret support. Prøv det gratis i dag.