Som virksomhedsejer er der mange dokumenter, du skal have styr på for din virksomhed. Medarbejdernes papirarbejde, regninger, fakturaer osv. er alle væsentlige dokumenter til at gemme i dine optegnelser. At føre optegnelser er heller ikke kun en god forretningspraksis. Der er specifikke krav til IRS registrering, du skal følge. Et af disse krav er at vedligeholde skatteregistre. Lær, hvor længe du skal opbevare selvangivelser for din virksomhed.

Du ved måske, hvor længe du skal opbevare dine personlige skatteregistre. Men IRS-registreringskravene for enkeltpersoner er anderledes end reglerne for virksomheder. Faktisk er IRS's registreringskrav for virksomheder generelt længere end tidsrummet for individuelle skatteregistreringer.

Så hvor længe skal du opbevare selvangivelser for din virksomhed? Ifølge IRS er der forskellige mængder af tid til registrering af skattemæssige formål. Hvor længe du skal opbevare skatteregistrene kan afhænge af, hvad du skal opbevare dem til. Publikation 583, Starting a Business and Keeping Records, beskriver, hvor længe du skal opbevare forskellige optegnelser.

Der er en forældelsesfrist for skatteregistrering. Hvad er en forældelsesfrist? Det er den periode, hvor en virksomhed kan ændre sine afkast for at kræve kreditter eller refusioner, eller hvor IRS kan vurdere yderligere skat.

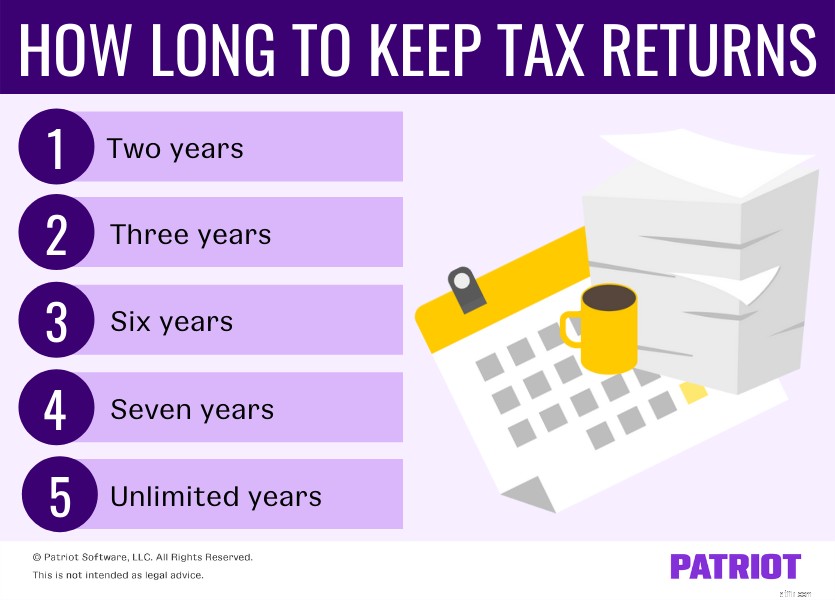

Ifølge publikation 583 afgør din arkiveringssituation, hvor længe du skal opbevare dine skatteregistre. Afhængigt af din skattemæssige situation skal du muligvis opbevare dine optegnelser i følgende antal år:

Publikation 583 forklarer, at dette er begrænsningsperioden for at føre skatteregistre af specifikke årsager. Tag et kig på forældelsesperioden for hver situation.

At føre skatteoptegnelser i to år gælder for virksomheder, der indgiver et krav om kredit eller tilbagebetaling efter at have indgivet en tilbagegivelse. Virksomheder skal opbevare skatteregistre i to år efter, at de har betalt skatten. Men betalingsdatoen skal komme efter indleveringsdatoen for virksomheder for at kvalificere sig til kun at opbevare optegnelser i to år.

Der er to grunde til, at du muligvis skal opbevare dine skatteregistre i mindst tre år. For det første skal du opbevare dine optegnelser i mindst tre år, hvis du indgiver et krav om skattefradrag eller tilbagebetaling, efter du har indgivet dit afkast. Hvis det lyder bekendt, er det, fordi det går hånd i hånd med de to års skattejournalføring.

Du skal opbevare skatteoptegnelser i tre år, hvis du indgiver et krav om refusion eller kredit efter du betaler skatterne. Men du behøver kun at opbevare optegnelserne i to år, hvis du indgiver kravet først og betaler derefter.

IRS oplyser også, at du skal opbevare skatteregistre i mindst tre år, hvis du skylder yderligere skatter, og specifikke omstændigheder ikke gælder for dig. De særlige omstændigheder omfatter:

Hvis ovenstående omstændigheder ikke gælder for din virksomhed, kan du vælge at bortskaffe dine optegnelser efter tre år.

Det har aldrig været nemmere at opbevare regnskaber og skatteoplysninger!Der er en begrænsningsperiode på seks år for virksomheder, der ikke indberetter indkomst, de skulle have indberettet. Men virksomhedens urapporterede indkomst skal være mere end 25% af bruttoindkomsten vist på afkastet.

For eksempel rapporterer en virksomhed 100.000 USD, men burde have rapporteret 130.000 USD. Fordi de ikke rapporterede en indkomst på $30.000 ($130.000 - $100.000), og det er mere end 25% ($100.000 X 25% =$25.000) af den rapporterede indkomst, skal de beholde deres afkast i seks år.

Virksomheder skal opbevare deres skatteregistre, hvis de indgiver et krav om tab fra værdiløse værdipapirer eller et fradrag for dårlig gæld.

En dårlig erhvervsgæld er en gæld, som en virksomhed pådrager sig, mens den opererer som en del af skatteyderens virksomhed eller handel. Virksomheden kan så trække den dårlige erhvervsgæld fra den almindelige indkomst i stedet for at behandle den som et kurstab. Virksomheder skal indberette det som fradrag på selvangivelsen.

Værdiløse værdipapirer gælder for aktier i aktier, aktierettigheder eller bevis for gæld udstedt af et selskab. Aktier kan blive fuldstændig værdiløse, hvilket skaber værdiløs sikkerhed. Eller virksomheder kan opgive deres værdipapirer ved permanent at afgive dem og opgive alle deres rettigheder. Behandl værdiløse værdipapirer som kapitalaktiver solgt eller ombyttet med virkning fra den sidste dag i skatteåret. Indberette værdiløse værdipapirer på selvangivelser.

Der er to situationer, hvor virksomheder skal føre alle skatteregistre, inklusive skatteformularer og andet papirarbejde:

Du skal beholde alle skatteregistreringer og oplysninger i en ubegrænset periode, hvis du opfylder en af ovenstående betingelser.

Så hvor længe opbevarer du selvangivelser? Overvej at opbevare skatteregistre i mindst syv år for at være på den sikre side. Syv års selvangivelser hjælper i tilfælde af en IRS-revision, eller hvis långivere, kreditorer eller andre interesserede parter har brug for yderligere oplysninger fra din virksomhed.

IRS inkluderer generelt kun tre års afkast, når de udfører revisioner. Men de kan gå op til seks år tilbage, hvis det er nødvendigt. Oprethold tilstrækkelige registre til at beskytte din virksomhed og levere tilstrækkelige beviser til interesserede parter.