Uanset om du er en ny eller etableret lille virksomhedsejer, har du måske brug for ekstra finansiering på et tidspunkt. Du er måske ved at renovere, tilføje medarbejdere til lønningslisten eller opgradere udstyr. Et erhvervslån kan hjælpe dig med at betale for store udgifter og få din virksomhed til at vokse. Du skal vide, hvordan du får et lån til mindre virksomheder, og hvilken finansieringsmulighed der er bedst for dig. Tag et kig på lånetips til små virksomheder nedenfor.

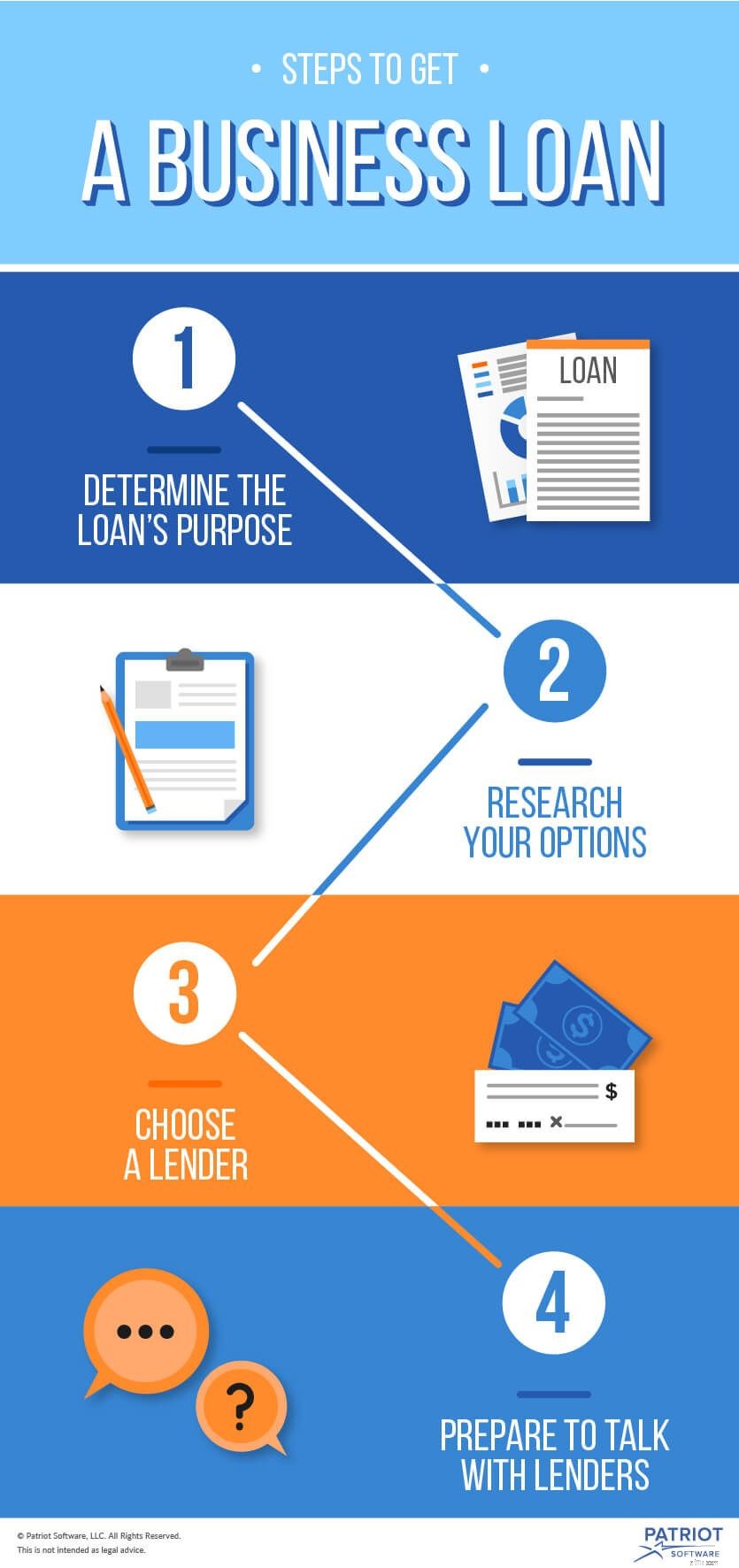

Du kan forfølge enten gældsfonde vs. aktiefonde til din virksomhedsfinansiering. Overvejer du at finansiere din startup eller lille virksomhed med et lån? Følg disse fire trin for at få et lån til små virksomheder.

Det første du skal gøre, når du får et lån til en virksomhed, er at bestemme, hvordan du vil bruge pengene. Vurder dit behov for lånet og find ud af, hvad du vil bruge pengene til.

Der er mange måder, du kan bruge et erhvervslån på. Hvis du er ny iværksætter, får du muligvis et lån til at starte en lille virksomhed. Eller du er måske en etableret virksomhedsejer, der ønsker at udvikle din virksomhed. Du kan også bruge et lån til at indhente de daglige driftsudgifter. Du vil måske også oprette en kontantreserve som et sikkerhedsnet for uventede omkostninger med et erhvervslån.

Når du har forstået dine hensigter med midlerne, skal du udvikle en detaljeret plan for deres brug. Långivere ønsker at se, at pengene går til et bestemt formål. For at overbevise långivere vil du opfylde finansielle benchmarks, skabe en overbevisende historie om din virksomhed og være i stand til at forklare din plan sikkert og klart.

Der er mange muligheder for lån til små virksomheder. Dine behov, egenkapital og kredithistorik er alle faktorer, der bestemmer, hvilket lån der er det rigtige for dig.

Et godt sted at starte, når du søger efter et lån, er Small Business Administration (SBA). SBA-lån er tilgængelige for både driftsselskaber og startups.

SBA låner ikke direkte penge. I stedet støtter SBA et banklån med en delvis garanti. Hvis du ikke kan betale på lånet, påtager SBA et ansvar. Garantien reducerer långivers risiko, så du har en bedre chance for at sikre lånet.

Det mest almindelige SBA-låneprogram er 7(a)-lånet. Du kan bruge 7(a)-lånet til en række forskellige formål, herunder driftskapital, udstyr, fast ejendom, renovering og refinansiering.

For at sikre et 7(a)-lån skal du opfylde flere SBA-lånkrav. Du skal blandt andet drive fortjeneste, være en lille virksomhed og have rimelig egenkapital. Besøg SBA-webstedet for at få en komplet liste over berettigelseskrav.

7(a)-lånet giver dig mulighed for at låne op til $5 millioner. SBA kan garantere op til 85% af lånet for lån op til $150.000. For lån over 150.000 USD kan SBA garantere op til 75 % af lånebeløbet.

For et mindre SBA-lån kan du ansøge om et mikrolån. Mikrolån er en god vej til at få et lån til at starte en virksomhed.

Mikrolåneprogrammet låner op til $50.000. Det gennemsnitlige beløb for et mikrolån er $13.000. Du kan bruge et mikrolån til arbejdskapital, inventar, udstyr og møbler.

Du kan tilbagebetale mikrolån i op til seks år. Din rente vil variere, men satserne er normalt mellem 8% og 13%. Hvis du bliver godkendt, skal du til træningssessioner om, hvordan du bliver omkostningseffektiv med dit lån.

Som ejer af en lille virksomhed har du andre muligheder for finansiering af små virksomheder end et SBA-lån. Afhængigt af dine behov vil du overveje forskellige former for lån. Følgende er almindelige små forretningsformål for lån og de lån, du bør forfølge.

Det er meget svært at sikre et erhvervslån i løbet af dit første driftsår. Du har ikke bevis for, at din virksomhed vil give overskud, så risikoen for at låne til dig er høj. Der er nogle opstartsvirksomhedslån til rådighed for nye virksomhedsejere.

Som nystartet ejer kan du forfølge en nonprofit mikrolångiver. Nonprofit mikrolångivere yder små lån for at hjælpe startups, små virksomheder og underprivilegerede og underrepræsenterede samfund med at få succes.

Selvom du har en dårlig kreditscore, kan du muligvis få et nonprofit mikrolån. Et nonprofit mikrolån er et lån til små virksomheder, der kan være tilgængeligt hurtigere end et traditionelt banklån.

Hvis du ikke er godkendt til et lån, kan du overveje at låne af venner og familie, åbne et kreditkort til virksomheder, optage et personligt lån til erhvervslivet eller crowdfunding.

Din virksomhed skal muligvis investere i nyt udstyr. Finansiering af disse indkøb kan ske gennem et udstyrslån.

Udstyrslån kan bruges til køretøjer, maskiner og andet udstyr, der er nødvendigt for at drive din virksomhed. Lånene giver dig hurtig adgang til penge og dækker op til 100 % af udstyrets værdi. Udstyrslån har en fast rente, hvilket betyder, at renteprocenten ikke ændres. Betalingsplanen varer hele udstyrets levetid.

Det kan være svært at håndtere ind- og udstrømning af kontanter. Nogle gange har du brug for hjælp til at dække omkostninger, når kontanterne er lave. For at dække den daglige drift har du flere muligheder for erhvervslån.

Du kan udvide din virksomhed med et forretningslån fra banken. Terminlån har en fast rente. Du foretager månedlige betalinger over en periode på år. Med et forretningslån får du et engangsbeløb i kontanter på forhånd. Brug disse lån til at investere i din eksisterende virksomhed.

Erhvervslån kommer fra forskellige långivere. Når du søger efter en långiver, skal du se på de årlige procentsatser og de samlede låneomkostninger for lånet. Den samlede låneomkostning er lånebeløbet plus renter.

For den mindste samlede låneomkostning, prøv at vælge et lån med den laveste årlige procentsats. Gennemgå også lånevilkårene omhyggeligt og vær sikker på, at du vil være i stand til at foretage regelmæssige betalinger.

Du kan få et erhvervslån fra en bank, nonprofit långiver eller online långiver. Når du har valgt en lånetype, skal du sammenligne muligheder mellem flere långivere.

At danne et forhold til din långiver gør det ofte lettere at sikre finansiering. Du kan opbygge tillid til långivere ved at åbne konti hos den långiver, du ønsker at låne hos. For at opretholde en god historie mellem dig og långiveren, undgå forsinkede betalinger og overtræk.

Når du ansøger om et erhvervslån, skal du ikke henvende dig tomhændet til långivere. Du skal overbevise dem om, at du har brug for lånet, og du vil være i stand til at tilbagebetale pengene.

Långivere vil anmode om finansielle oplysninger om dig og din virksomhed. Du skal rapportere din årlige omsætning for at bevise, at din virksomhed tjener penge. Du skal også bruge din gennemsnitlige bankkontosaldo for at vise, hvor godt du administrerer penge.

Rapporter både din personlige og forretningsmæssige kredithistorie til långiverne. Og giv långivere flere oplysninger om din økonomi ved at give tidligere selvangivelser.

Opret en formel, omfattende plan for små virksomheder for at give långivere et overblik over din virksomheds økonomiske helbred. Planen bør omfatte regnskaber, der rapporterer årligt salg og rentabilitet. Inkluder også pengestrømsfremskrivninger, der forudsiger fremtidig tilstrømning af midler.

Giv långivere oplysninger om, hvor længe du har drevet din virksomhed. Du skal også have en personlig garanti for at sikre lånet. En personlig garanti gør dig juridisk ansvarlig for tilbagebetaling af lånet. Din personlige ejendom kan være i fare, hvis erhvervsindkomsten ikke dækker lånet.

Har du brug for en enkel måde at holde styr på dine små virksomheders midler? Patriots onlineregnskab software er nem at bruge og lavet til ikke-revisor. Vi tilbyder gratis, USA-baseret support. Prøv det gratis i dag.

Denne artikel er blevet opdateret fra dens oprindelige udgivelsesdato (21/6/2016).