En livslang kamp med langsom lønvækst har haft alvorlige konsekvenser for pensionssikkerheden. Skyrockende konkursrater er et klart tegn på disse kampe.

I løbet af de sidste 40 år er de rige blevet rigere, og de fattige er blevet relativt fattigere.

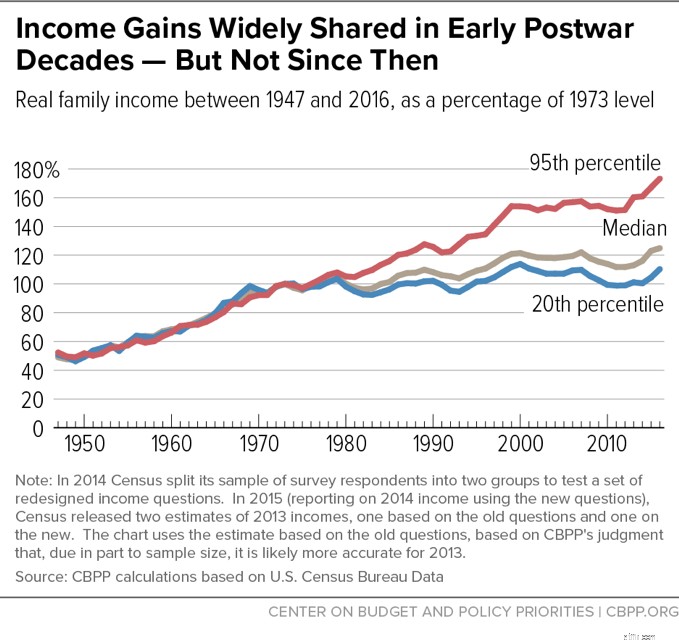

Ifølge Center for Budget og Politiske Prioriteter (CBPP) var der fra 1940'erne til begyndelsen af 1970'erne en enorm økonomisk vækst, som blev delt op og ned ad den økonomiske rangstige. Indkomsterne voksede med nogenlunde samme hastighed for højtlønnede som for lavtlønnede.

I 1970'erne aftog den økonomiske vækst, og indkomstvæksten begyndte at divergere. Indkomsten for husholdninger i det midterste og nederste trin af den økonomiske rangstige faldt dramatisk. Indkomster for topindkomster fortsatte med at vokse kraftigt. Faktisk viser data fra folketællingen, at:

På trods af økonomisk opsving fra 70'erne og overordnet økonomisk vækst som nation, fortsætter indkomstvækstgabet med at udvide sig. Det er kun de bedste lønmodtagere, der virkelig høster fordelene.

Lav indkomstvækst har haft en frygtelig indvirkning på pensionsparatheden for lav- og mellemindkomsthusholdninger. Nogle få tendenser relateret til indkomstgabet, der påvirker pensionsparatheden, omfatter:

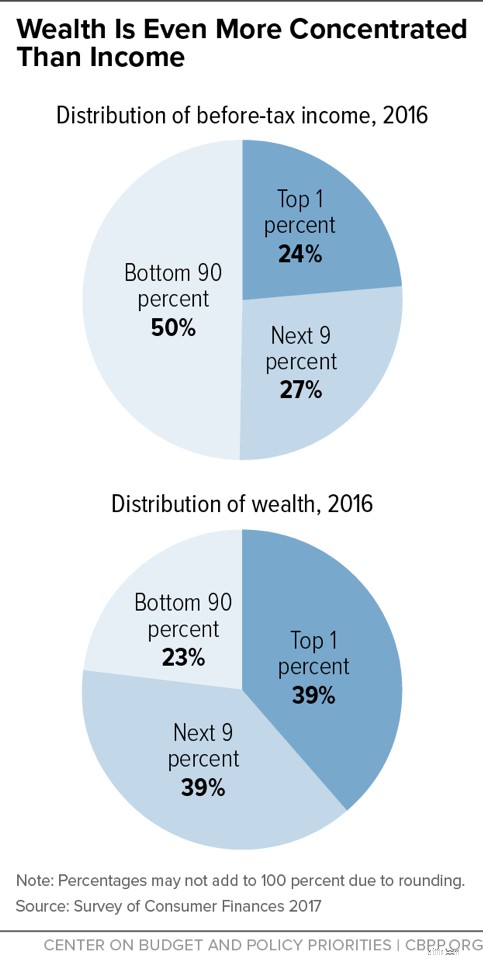

Lavere opsparingssatser — mindre rigdom: Langsom indkomstvækst gør det sværere at spare op til pension. Og velstandsgabet er måske mere dramatisk end indkomstgabet. Formue er værdien af en husholdnings ejendom og finansielle aktiver minus deres gæld.

Flere analyser fra CBPP fandt, at:"andelen af formue, der besiddes af de øverste 1 procent steg fra knap 30 procent i 1989 til næsten 39 procent i 2016, mens andelen af de nederste 90 procent faldt fra lidt over 33 procent til mindre end 23 procent i samme periode.”

Ud over lavere indkomst og dermed lavere opsparingssatser, lider arbejdere med arbejdskraft og mellemindkomst på andre måder :

Års arbejde: Højindkomsttagere kan opleve ekstrem stress. Men den form for stress, som mange lavindkomstarbejdere oplever, kan gøre det svært at arbejde ind i 60'erne. Mange lavindkomstarbejdere er tvunget til førtidspension på grund af helbredsproblemer. Og førtidspension betyder ganske enkelt færre år at spare op til pensionering og flere år på pension, der kræver finansiering.

Sundhedsomkostninger: Mindre indtjenende job kan også belaste en arbejders helbred – hvilket gør sundhedspleje dyrere og hæmmer yderligere evnen til at spare op til pension.

Forsvinden af pensionsordninger: Lavindkomstarbejdere plejede at stole på pensioner og fagforeningsydelser. Disse er dog udhulet over tid. Meget få job tilbyder længere den slags pensionsydelser.

Tag historien om en NPR-journalist, Marilyn Geewax, der sikkert gik på pension sidste forår, selvom hun fortsætter med at freelancere for ekstra pensionsindtægt. Geewax er netop vendt tilbage til sin hjemby Campbell, Ohio til sin 45. gymnasiesammenkomst. Campbell var en stålby, der har oplevet lukning af fabrik efter fabrik, siden Geewax dimitterede gymnasiet.

Geewax sammenligner sin tidlige sikre pensionering med en vens førtidspension, der aldrig forlod deres hjemby.

Med hensyn til min ven fortsatte han med at arbejde på en varevognsfabrik - indtil den lukkede - og derefter videre til en bilfabrik. Men det hårde, fysiske arbejde ødelagde Nicolaous knæ og udløste andre helbredsproblemer. Han måtte gå på pension som 56-årig.

"Jeg havde en del handicap," sagde han. "Jeg fik en stafylokokinfektion efter en af mine operationer. Og det var det, der endte mig. Det åd mit hjerte. Den åd ventilen af mit hjerte. Og de måtte tage mit knæ ud igen.”

Åh. Og der var noget andet.

"Jeg havde kræft. De sagde, at det kunne komme fra møllerne fra asbesten,” sagde Nicolaou. "Jeg er en 14-årig overlevende af det."

Consumer Bankruptcy Project offentliggjorde for nylig resultater, der viser, at antallet af seniorer på 65 år og ældre, der har indgivet konkursbegæring, er tredoblet siden 1991. Undersøgelsen viste, at hovedårsagerne til konkurs er lægeudgifter og et fald i indkomst.

Ældre mennesker - især dem, der allerede er gået på pension - har færre ressourcer at stole på, når regningerne stiger. Når du er på arbejde, kan du komme dig fra en ekstraudgift her eller der. Når man går på pension, er det ikke så nemt.

I et interview med NPR tegner undersøgelsens hovedforfatter, Deborah Thorne, et dystert billede af pensionsalderens konkurs:

"Nå, de drukner i gæld. Og se; her er noget, der er virkelig tragisk, når de fjerner deres 401(k)s og deres pensioneringer for at prøve at betale deres regninger. Og de har intet tilbage at trække på.

Og de kan ikke længere afværge inkassoerne. Og det er endelig det, der skubber dem ud over kanten. Det er den beregning, de laver i deres hoved. Vi har gjort alt, hvad vi overhovedet kunne. Vi bliver tappet ud. Og de – du ved, det er som om de kaster hænderne op og siger onkel. Vi kan ikke holde det ud mere.”

Det er klart, at det er sværere for nogle at få enderne til at mødes på pension. Men vi kæmper alle med pensionsøkonomi.

Her er 4 måder at styrke din økonomiske fremtid - uanset din formue:

1. Pas på din gæld: Gæld er ikke en god idé i pension. Gør alt hvad du kan for at betale al gæld - især kreditkortgæld - så hurtigt som muligt. Her er 7 grunde til at betale gæld og 3 strategier til at tackle opgaven.

Hvis du virkelig har det svært, bør du starte med at se på gældssanering. Udforsk derefter forhandlinger med dine kreditorer. Kreditorer vil meget hellere afvikle en gæld end at se nogen gå konkurs. Hvis det ikke lykkes dig at gøre dette på egen hånd, så søg en kreditvejledning.

2. Hav en plan: Ikke at kende eller forstå din økonomiske situation forårsager en masse stress. Men folk, der opretter og vedligeholder en skriftlig pensionsplan, føler sig mere trygge ved pensionering.

Nypensionsplanlæggeren gør det nemt at komme i gang, og det hjælper dig med at finde måder at få pensioneringen til at fungere for dig - uanset dine nuværende omstændigheder.

3. Find en sideoptræden, du kan lide: Der er arbejde, og så er der arbejde, du nyder - arbejde, der føles mere som leg.

Måske har du ikke længere lyst til at arbejde på fabrikslinjen eller trænge væk ved et skrivebord, men der er sikkert ting, du kan gøre for at supplere din indkomst. Vil du overveje:hundeluftning, campingpladsvært, coaching af børn, golfbanechef og mere?

Her er 14 flere måder at øge indkomsten på.

4. Sænk dine leveomkostninger: Du har sikkert set dit liv hele dit liv. Men når du går på pension, bliver det virkelig afgørende vigtigt - du har et fast sæt ressourcer, der skal vare resten af dit liv (uanset hvor lang tid det viser sig at være).

Bolig er normalt den største udgift. Kan du reducere? Flytte et sted med lavere leveomkostninger? Måske endda flytte til udlandet?