At forudsige dit afkast er umuligt uden en fungerende krystalkugle. Det er med andre ord umuligt. Ikke desto mindre er du nødt til at foretage et fornuftigt og veluddannet gæt for at fremskrive din fremtidige økonomi. Historiske gennemsnitlige afkast kan være en god måde at lave en rimelig fremskrivning på.

Et rimeligt gennemsnit kan dog være svært at fastlægge. Gennemsnittet kan være meget forskelligt afhængigt af den specifikke tidsramme, du overvejer, aktivklasse, og hvordan du definerer afkast.

Der er adskillige faktorer at overveje, når du fremskriver dine afkast, herunder:

Et gennemsnitligt afkast kan være meget forskelligt afhængigt af, hvilken tidsramme der måles.

Generelt kan du se en masse volatilitet i korte tidsperioder og meget mindre på meget lang sigt.

Med andre ord kan du over korte tidsperioder se en meget højere (eller en meget lavere) afkast. En længere tidsperiode kan være "mere" i gennemsnit, selvom der kan ses stor variation afhængigt af de nøjagtige år, der bruges, selv over et 5- eller 10-årigt gennemsnit. Et år med enorm vækst eller tab kan have en overordnet indvirkning på gennemsnittet.

Rimelige fremskrivninger for afkastet vil variere meget afhængigt af aktivklassen. Foreslår du for eksempel en individuel aktie, indeksfond, obligation, råvare eller kontanter? Generelt har aktier en højere (dog mere volatil) gennemsnitlig afkast end obligationer.

Når du planlægger, kan du fremskrive ét blandet afkast for alle dine investeringer eller projektafkast for:

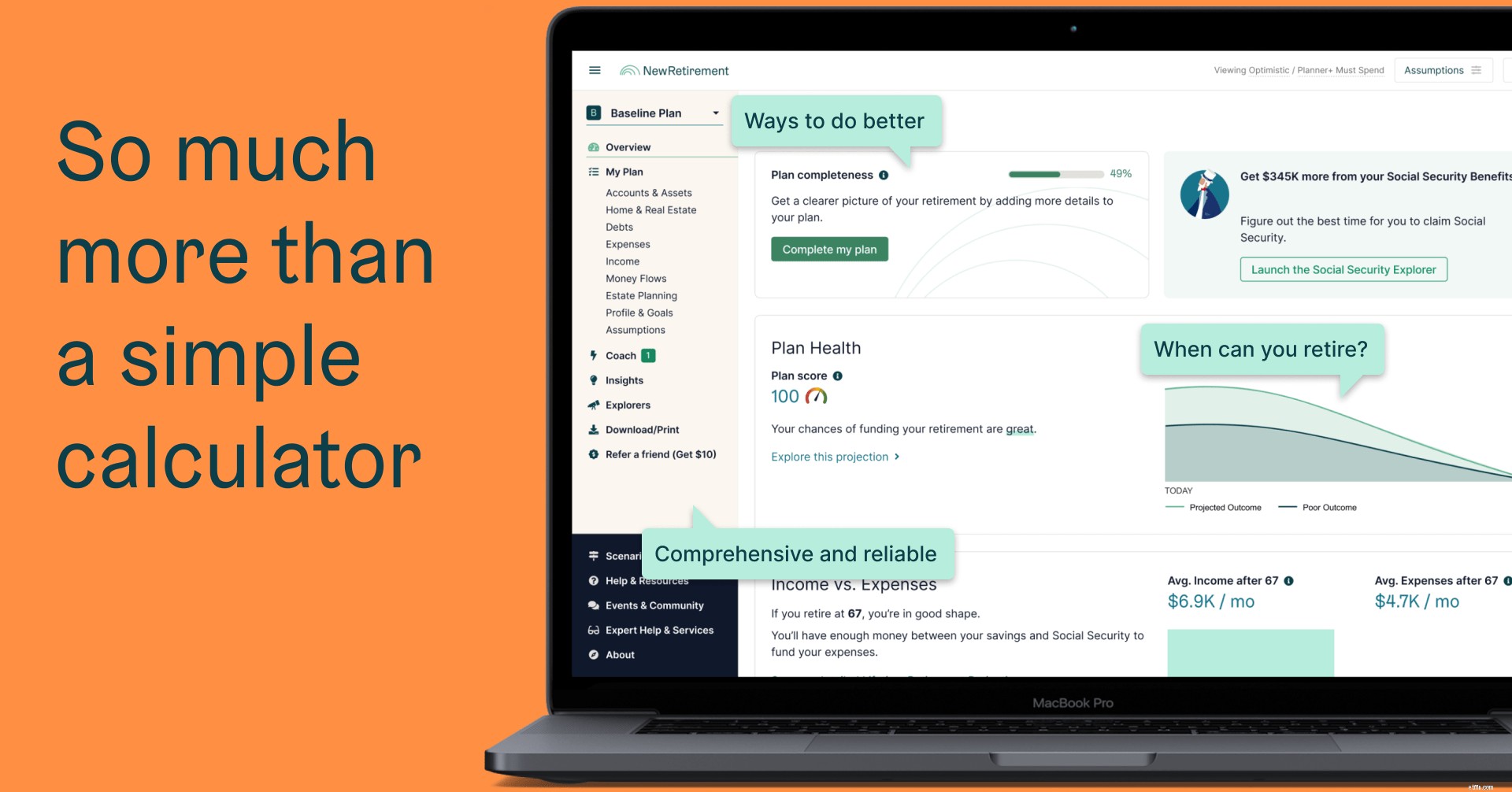

Med NewRetirement Planner kan du prøve forskellige scenarier for opsætning af dine konti, og PlannerPlus-brugere kan angive specifikke afkastsatser og køre forskellige scenarier for at vurdere fremtidig økonomisk sikkerhed for enhver form for konto- eller aktivklassekonfiguration.

Og med NewRetirement PlannerPlus Monte Carlo-funktionaliteten har højere afkastinvesteringer (f.eks. aktieindeksfonde) automatisk en højere volatilitetsegenskab end lavere afkastinvesteringer (f.eks. obligationsfonde).

Det er nemt at opbygge en omfattende og personlig økonomisk plan og få pålidelige svar.

Gå i gang nu

Nominel: Dit nominelle afkast er det beløb, du tjener på en investering, før du medregner udgifter såsom skatter, investeringsgebyrer og, vigtigst af alt, inflation.

Ægte: Dit reelle afkast er dit faktiske afkast minus disse faktorer, især inflationsraten.

Så hvis dine investeringer gav et afkast på 7 % i de sidste 12 måneder, der sluttede i oktober 2021, er dit "reelle" afkast for den pågældende periode kun 0,8 %. (Den årlige inflationsrate i USA for de 12 måneder, der sluttede i oktober 2021, var 6,2 % ifølge det amerikanske arbejdsministerium.) Og det tager hverken investeringsgebyrer eller beskatning i betragtning.”

(7 % minus 6,2 % svarer til 0,8 %).

BEMÆRK: I NewRetirement Planner indtaster du dit nominelle afkast. Fremskrivninger er i fremtidige dollars, hvilket øger prisen på varer og tjenester og bruger nominelle afkast over tid. Vi modellerer også automatisk føderal indkomstbeskatning og kapitalgevinstskat. PlannerPlus-medlemmer får statsspecifikke indkomstskattefremskrivninger og kan modellere, hvad flytning til en anden stat kan gøre for deres indkomstskattebyrde.

En lineær fremskrivning bruger én afkast. Denne sats anvendes på alle fremtidige tidsperioder. Med pensionsfremskrivninger er det meningen, at en lineær fremskrivning skal antyde dit gennemsnitlige afkast for alle fremtidige år (dvs. dine antagelser anvendes ligeligt år for år).

Lineære fremskrivninger vil dog aldrig være helt nøjagtige. Aktiver vil stige og falde - nogle gange dramatisk - i forskellige tidsperioder.

Når du planlægger, hvad der kan ske med dine penge i fremtiden, kan det derfor være vigtigt også at overveje mulige (sandsynlige) udsving for dit afkast. En Monte Carlo-analyse er designet til at give dig indsigt i denne variabilitet.

New Retirement Planner forudsiger dine resultater på 5 forskellige måder:

NYT: Ved at bruge NewRetirement Planner kan du nu modellere en fremtidig stigning eller et fald på dine forventede afkastsatser for både lineære og Monte Carlo-fremskrivninger på individuelle konti.

Nogle gange rapporteres historiske afkast som en sammensat årlig vækstrate (CAGR).

I NewRetirement Planner skal du indtaste en årlig vækstrate (ikke sammensat), og systemet vil antage geninvestering. (Eller du kan modellere tilbagetrækninger, hvis det er det, du ønsker skal ske.)

Det gennemsnitlige afkast for S&P 500 er omkring 10%. (Justeret for inflation er det gennemsnitlige årlige realafkast 7%.)

Der er dog stor variation fra år til år. Mellem 1986 og 2019 så S&P 500:

BEMÆRK:S&P's år til dato samlede afkast for 2021 er 25,97 %.

Ifølge J.P. Morgan er følgende 20-årige årlige afkast efter aktivklasse for 1999-2018:

NewRetirement Planner gør det nemt at tage kontrol over dine penge.

Gå i gang nu

Ifølge Morningstar var den sammensatte årlige vækstrate (CAGR) for 1926 til 2019:

Fidelity rapporterer historisk sammensat årlig vækstrate (CAGR) for 1926-2020 efter aktivallokeringsstrategi:

Konservativ strategi: For en konservativ portefølje (50 % obligationer, 30 % kortsigtede investeringer, 14 % amerikanske aktier og 6 % udenlandske aktier) er den gennemsnitlige CAGR 5,96 % .

Balanceret strategi: For en afbalanceret portefølje (40 % obligationer, 10 % kortsigtede investeringer, 35 % amerikanske aktier og 15 % udenlandske aktier), er den gennemsnitlige CAGR 7,98 % .

Vækst: For en vækstportefølje (25 % obligationer, 5 % kortsigtede investeringer, 49 % amerikanske aktier og 21 % udenlandske aktier), er den gennemsnitlige CAGR 9 %

Aggressiv vækst: For en aggressiv vækstportefølje (15 % obligationer, 0 % kortsigtede investeringer, 60 % amerikanske aktier og 25 % udenlandske aktier), er den gennemsnitlige CAGR 9,7 % .

Som rapporteret på A Wealth of Common Sense-bloggen er her de reelle (efter-inflation) afkast for forskellige tidsperioder:

I løbet af de sidste 5 år (2016–2020):

I løbet af de sidste 10 år (2011–2020):

Sidste 25 år (1996–2020):

Sidste 50 år (1971–2020):

Sidste 100 år (1921–2020):

Der er ingen helt præcis måde at besvare dette spørgsmål på. Men her er nogle tips:

Okay, du har hørt det før:"Tidligere resultater er ingen garanti for fremtidig ydeevne."

Tidligere resultater er dog en rimelig forudsigelig metrik, især mellem forskellige aktivklasser, hvis du forstår de faktorer, der er anført ovenfor.

Du kan få mere præcise fremskrivninger ved at detaljere dine afkastsatser med så meget specificitet som muligt.

Slå historiske gennemsnitlige afkast op for hver af dine specifikke investeringer.

Din aktivallokering bør bestemmes af dine mål, tidshorisont og risikotolerance.

Når nogen af disse faktorer ændrer sig, vil du måske flytte din målaktivallokering (og dermed dine forventede afkast).

Alder er den mest forudsigelige faktor, der kan ændre din målaktivallokering.

Du kan bruge NewRetirement Planner til at ændre dine afkastsatser på et fremtidigt tidspunkt. Projicér én afkastrate nu, og forudsig derefter en anden afkastsats, der starter på en fremtidig dato.

Med NewRetirement Planner kan du fremskrive dine afkast ved at bruge en optimistisk og en pessimistisk rate.

Du kan også evaluere dine resultater ved hjælp af Monte Carlo-projektioner.

Ved at se på disse forskellige målinger og endda køre flere scenarier for optimistisk og pessimistisk (og ændre dit fremtidige afkast) kan du opnå tillid til, at de penge, du har brug for og ønsker for fremtiden, vil være der, når du har brug for og ønsker det.

Hvis du vil holde en investering i en kort periode, skal du være opmærksom på, at du er i risiko for større volatilitet på kort sigt.

Hvis du har en investering i en længere periode, kan du måske mere trygt bruge historiske gennemsnit.

Vi gør det nemt. Byg en personlig økonomisk plan og lev det liv, du ønsker.

Gå i gang nu

For folk, der ønsker klarhed over deres valg i dag og deres økonomiske sikkerhed i morgen, er NewRetirement en finansiel planlægningsplatform, der giver folk mulighed for at opdage, designe og administrere personlige veje til en sikker fremtid.

Vores mål er at gøre økonomisk vejledning af høj kvalitet til en lav pris tilgængelig for alle. Mere end 155.000 mennesker, der repræsenterer mere end 168 milliarder dollars i rigdom, har i øjeblikket tillid til, at systemet får mest muligt ud af deres penge og tid. Platformen kan være co-brandet eller hvidmærket for partnere. Derudover giver virksomheden API-adgang til virksomheder, der ønsker at integrere planlægningsfunktionalitet på deres eget websted.