Hvis du føler dig frustreret over din finansielle virksomhed, er du ikke alene. Mange forbrugere har bankklager eller kreditkortklager. Consumer Financial Protection Bureau (CFPB) blev oprettet for at hjælpe forbrugere med at indgive klager over finansielle virksomheder. CFPB offentliggør også anonymiserede data om alle de klager, den modtager.

Øger du at tjene belønninger for dit forbrug. Vores guide til bonuskort kan hjælpe.

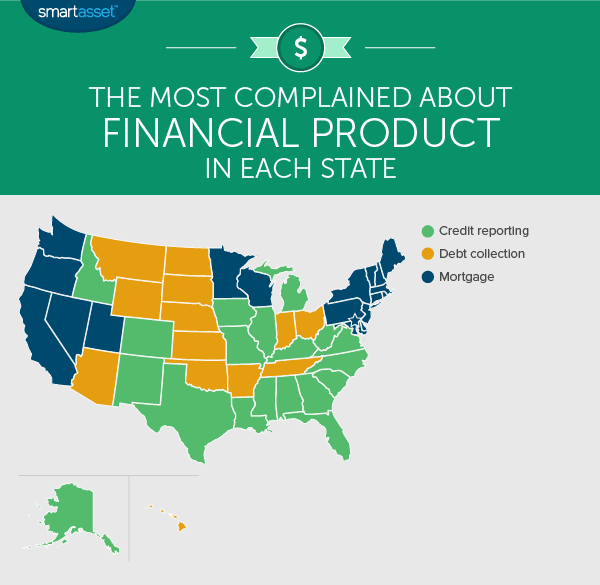

SmartAsset dykkede ned i CFPB-data for at finde de mest almindelige økonomiske klager efter stat. CFPB kategoriserer de klager, den modtager efter produkt, som inkluderer større emner som realkreditlån eller kreditkort og derefter specifikke problemer inden for hvert emne. For eksempel, hvis en forbruger ønsker at klage over forkerte oplysninger på deres kreditrapport, ville de indgive klagen under den større kategori af kreditoplysning og derefter det mere specifikke spørgsmål om ukorrekte oplysninger om kreditoplysning. I denne artikel ser vi på de større produkter, hver stat klagede mest over, og de specifikke problemer, de klagede mest over.

Kreditrapportklager var den hyppigste klage i 19 stater, herunder størstedelen af Syden. Florida, Alabama, Arkansas, Texas, Louisiana, Georgia og Mississippi er nogle af de stater, hvor dette produkt var den største klage.

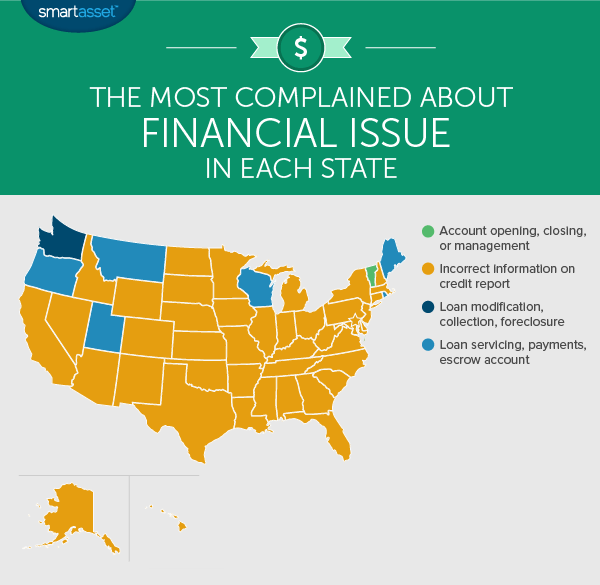

Langt de fleste af disse klager (knap 74%) handler om forkerte oplysninger på kreditopgørelser. At have forkerte oplysninger på din kreditrapport kan skade din kreditscore, hvilket gør det sværere at blive godkendt til et realkreditlån eller et kreditkort. Det er derfor, så mange mennesker går igennem besværet med at indgive klager over unøjagtige oplysninger.

Det er vigtigt at huske, at du får lov til en gratis kreditrapport om året fra hvert af kreditbureauerne. Sørg for, at du er omhyggelig med at tjekke din kreditrapport og fange potentielle unøjagtigheder, så du kan få dem rettet.

De andre fire spørgsmål, der falder ind under kreditindberetningsklager, er kreditovervågning eller identitetsbeskyttelse; kreditoplysningsvirksomhedens undersøgelse; ukorrekt brug af min kreditrapport; og ude af stand til at få kreditrapport/kreditscore. Men disse fire problemer tilsammen udgør kun 26 % af alle kreditrapporteringsklager.

Hvis du har haft gæld til at inddrive, ved du sandsynligvis, hvor frustrerende det kan være at blive forfulgt af inkassovirksomheder. Inkassoklager udgjorde 21 % af alle CFPB-klager. Det var det førende produkt, som forbrugerne klagede over i 13 stater. De stater, der klagede mest over inkasso, er for det meste i Midtvesten. Dette inkluderer stater som Indiana, Kansas, Nebraska og North Dakota. Klager over inkasso var også den største klage på Hawaii.

Interessant nok var den største frustration omkring inkasso ikke den anvendte kommunikationstaktik (dette tegnede sig for 13 % af klagerne under dette emne), men snarere fortsatte forsøg på at inddrive gæld (41 % af klagerne). Mange forbrugere indgav rapporter, der sagde, at de allerede havde betalt den gæld, de skyldte, eller at de aldrig skyldte gæld i første omgang.

De sidste 19 stater indgav størstedelen af deres klager over realkreditlån. Alle ni stater i den nordøstlige del klagede mest over realkreditlån, og det samme gjorde adskillige andre spredt rundt i landet, herunder Californien, Washington, Utah, Minnesota og Wisconsin.

Når forbrugere klager over deres realkreditlån, klager de typisk over afdrag på realkreditlån. Nogle mennesker klagede over handlingen med at foretage betalinger (41 % af realkreditklagerne), mens andre sagde, at de ikke havde råd til betalinger, og deres finansielle institutioner var uhjælpsomme med at finde en løsning (39 % af realkreditklagerne). En mulighed for folk, der kæmper for at betale afdrag på realkreditlån, er at refinansiere på bedre vilkår.

Et stort antal forbrugere rapporterede problemer vedrørende ukorrekte oplysninger på deres kreditrapporter. På grund af udbredelsen af kreditrapporter kan det være ikke overraskende at se, at ukorrekte oplysninger om kreditrapporter i hele 43 stater var det største problem.

Desværre kan det være tidskrævende at rette fejl på en kreditopgørelse. Et tip til folk, der bestrider krav, er at gøre det med post i stedet for online. Nogle onlinetvistformularer kan indeholde klausuler, som vil fjerne din mulighed for at sagsøge kreditbureauet, hvis det gør noget forkert. Husk, at kreditbureauer ikke har nogen forpligtelse til at undersøge krav, de anser for at være useriøse. Så hvis du vil indgive en klage, skal du sørge for at læse din kreditrapport korrekt.

Der var seks stater - Maine, Montana, Oregon, Rhode Island og Utah - hvor klager over problemer med at behandle afdrag på realkreditlån var den mest almindelige problemtvist. CFPB kategoriserer officielt dette problem under udtrykket "låneservice, betalinger og spærrede konti."

Under denne kategori klagede forbrugere over, at de forsøgte at betale afdrag på realkreditlån, og disse betalinger blev ikke afspejlet nøjagtigt på deres konti. Dette kan betyde, at betalinger er gået tabt, eller elektroniske betalinger ikke blev krediteret forbrugernes konti. Andre forbrugere rapporterede lignende problemer, hvor betalinger til deres spærrede konti ikke blev anvendt korrekt.

Kun én stat, Vermont, havde størstedelen af tvister, der faldt ind under spørgsmålet om bankkontostyring. CFPB klassificerer dette som "kontoåbning, lukning eller administration." Forbrugere, der falder ind under denne kategori, klager typisk over, at de ikke er i stand til at lukke en eksisterende bankkonto, eller at de har problemer med at åbne en ny.

For dem med bankkontoklager kan det være en mulighed, der er værd at overveje at skifte bank, især hvis du kan finde en med en mere fordelagtig opsparingskontorente.

Staten Washington fremsatte de fleste af sine klager over problemer, der opstår, når husejere ikke er i stand til at betale deres realkreditlån. CFPB's officielle navn for denne kategori er "lånmodifikation, inddrivelse, tvangsauktion". Det betyder, at folk, der klager under denne kategori, har svært ved at betale og leder efter løsninger.

Typisk handler klager i denne kategori om manglende lydhørhed fra forbrugernes realkreditgiver. Et eksempel på dette kunne være en forbruger, der klagede over at være ude af stand til at kontakte lånegiveren, når de er midt i en tabsreduktionsgennemgang. Et andet eksempel er forbrugere, der klagede over, at betalinger stadig er uoverkommelige, selv efter at de har fået ændret deres lån.

Interessant nok på trods af denne høje frekvens af klager, er kun 1,61 % af realkreditgælden i Washington kriminel. I alt var der omkring syv klager under dette spørgsmål pr. 100.000 indbyggere i Washington.

Hvis du kæmper for at betale af på realkreditlån, er låneændring en måde at finde lindring på, eller du kunne overveje et short salg.

For at finde, hvad hver stat klagede mest over, gennemgik SmartAsset alle CFPB-data fra 2016. Vi så på data på det høje produktniveau (f.eks. realkreditlån eller inkasso) og på det mere specifikke udstedelsesniveau (f.eks. forkerte oplysninger på kreditopgørelsen). Derefter så vi på det samlede antal klager pr. stat og fastslog, hvilket produkt og hvilken udgave, der modtog det højeste antal klager. Bemærk, at i en enkelt stat falder det problem, der klages mest over, muligvis ikke under det produkt, der klages mest over.

4 typer købsordrer:Hvilken skal jeg bruge?

Hvad er en 3PL? Tredjepartslogistikdefinition, proces

Kend disse 3 ting, før du investerer i en fast-indekseret livrente

Dette nemme produkt giver dig en skræddersyet plan for at hjælpe med at nå dine kreditscoremål

Hus eller lejlighed:Hvad gør det smarteste køb?