Da boliglånsrenterne i 2020 i USA nåede et historisk lavpunkt, steg boligsalget i løbet af året. Freddie Mac-data viser, at den 30-årige faste realkreditrente, eksklusive gebyrer og point, faldt til mindre end 3 % i juli 2020 for første gang nogensinde. Blandt de faldende realkreditrenter var salget af nye og eksisterende boliger i november 2020 henholdsvis 20,8 % og 25,8 % højere end i det foregående år, ifølge data fra Census Bureau og National Association of Realtors.

Sammenfaldet af lave realkreditrenter og øget boligkøb rejser spørgsmålet:I hvilket omfang har lave realkreditrenter forårsaget stigningen i boligkøb? Det er svært at fastslå et svar og vurdere graden af årsagssammenhæng. Det, der dog unægteligt står klart, er, at renterne på realkredit har en enorm betydning for de samlede omkostninger ved boligkøb. I denne undersøgelse viser SmartAsset, hvorfor boliglånsrenterne er så vigtige. Konkret redegør vi for, hvordan realkreditlån afskriver, og kortlægger den skiftende sammensætning af månedlige ydelser på realkreditlån for lån med forskellig rente. For detaljer om vores datakilder, og hvordan vi sætter alle oplysningerne sammen for at skabe vores resultater, se afsnittet Data og metodologi nedenfor.

Månedlige afdrag på realkreditlån består primært af to komponenter:hovedstol og renter. Hovedstolen er det lånte beløb, og renter er de ekstra penge, der skylder långiveren for at låne dette beløb. For eksempel, hvis du optager et realkreditlån på $200.000, er din begyndelseskapitalsaldo $200.000. På grund af renter vil det samlede beløb, du skylder, være højere. Så hvis en boligejer med et realkreditlån på 200.000 USD påtager sig et 30-årigt fastforrentet realkreditlån med en rente på 4 %, ville han eller hun betale omkring 343.700 USD i alt i løbet af lånets levetid. De 143.700 USD i rentebetalinger svarer til næsten 72 % af hovedstolen på 200.000 USD.

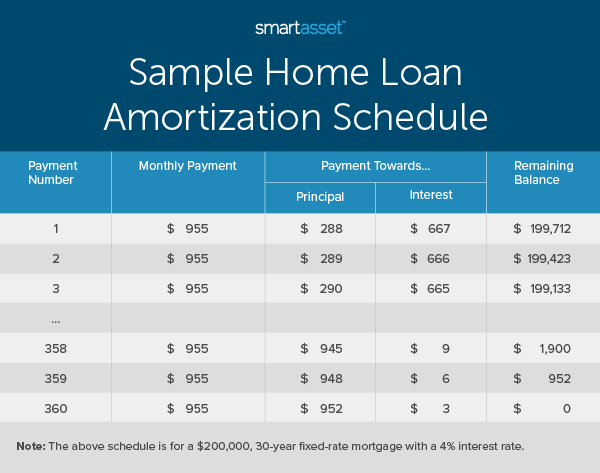

Processen med at betale af på dit realkreditlån er kendt som amortisering. Fastforrentede realkreditlån har den samme månedlige afdrag på lånets løbetid, selvom det beløb, du betaler i hovedstol og renter, ændres, fordi rentebetalinger beregnes ud fra den udestående saldo på realkreditlånet. Således flytter andelen af hver månedlig ydelse fra primært renter til primært hovedstol i løbet af lånet. Nedenfor er vist en oversigt over låneamortiseringsplanen for et 30-årigt fastforrentet realkreditlån på 200.000 USD med en årlig rente på 4 %.

Set ovenfor går næsten 70% af de første flere månedlige afdrag på realkreditlån til renter. Derimod tegner renter sig for mindre end $10 for alle tre af de sidste månedlige betalinger. Det dramatiske skift fra at betale næsten 700 USD i rente månedligt i begyndelsen af realkreditlånet til at betale mindre end 150 USD i renter under de sidste 50 månedlige lånebetalinger viser den betydelige ændring i sammensætningen af realkreditbetalinger.

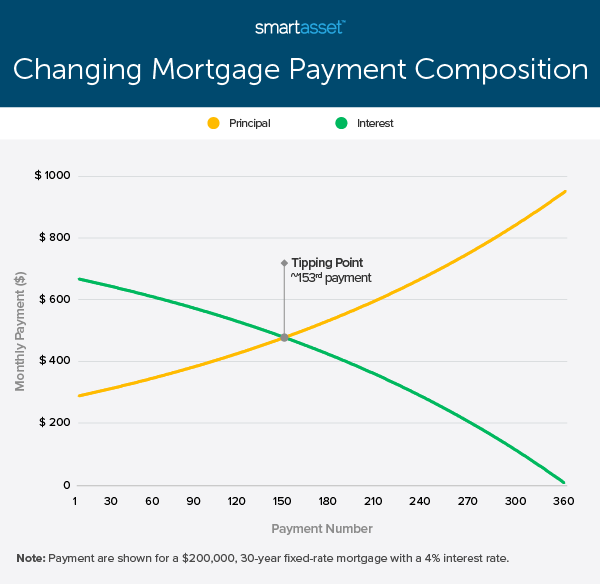

For lån med samme løbetid er vippepunktet på et fastforrentet realkreditlån (dvs. det tidspunkt, hvor den månedlige ydelse bliver mere hovedstol end renter) en funktion af lånets rente alene. Det vil sige, at det overordnede lånebeløb er relevant, for så vidt som det bestemmer størrelsen af hver måneds betaling, der går til hovedstol og renter, men det påvirker ikke, hvornår betalinger til hovedstol opvejer betalinger mod renter.

I eksemplet ovenfor er vendepunktet omkring 13 år; først ved den 153. betaling vil mere af den månedlige betaling gå til hovedstolen end renter. Vi kan se, hvordan sammensætningen af afdrag på realkreditlån ændrer sig over tid for et 30-årigt fastforrentet realkreditlån på 200.000 USD med en rente på 4 % i nedenstående diagram.

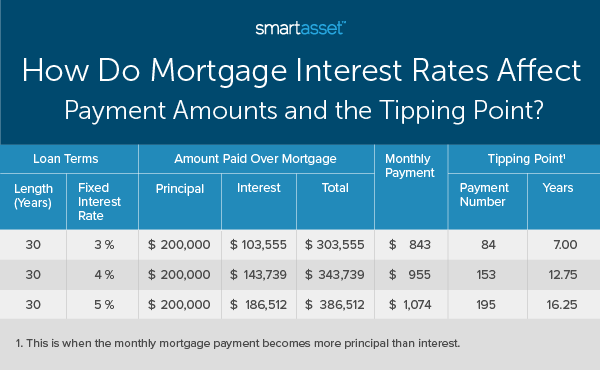

Generelt vil boligejere med en højere rente betale mere i rente end hovedstol i længere tid end dem med lavere rente. Vi kan overveje det samme 30-årige fastforrentede realkreditlån på 200.000 $ med både en højere og lavere rente. I betragtning af de varierende rentesatser er de månedlige afdrag på realkreditlån for et 30-årigt fastforrentet realkreditlån på $200.000 med en rente på 3% og 5% henholdsvis $843 og $1.074. Derudover er forskellen i tipping points omkring ni år. Tabellen nedenfor sammenligner et fastforrentet realkreditlån på 200.000 USD med renter på 3 %, 4 % og 5 %.

Der er to primære måder, hvorpå boligejere kan fremskynde eller justere deres realkreditlån for at nå deres break-even-måned (dvs. den måned, hvor de begynder at betale mere i hovedstol end i renter) hurtigere. Disse strategier er forudbetaling af realkreditlån og refinansiering.

Forudbetaling af realkreditlån er processen med at betale dit realkreditlån tilbage før tid, så du kan spare penge på lånets renter. Husejere kan enten øge deres månedlige betaling eller sende yderligere checks i løbet af året. Selvom forudbetaling af realkreditlån ikke ændrer renten, forkorter det låneperioden og reducerer til gengæld den samlede rente. Husk, at når du overvejer denne omkostningsbesparende foranstaltning, bør du undgå almindelige fejl:Sørg for, at din långiver ikke opkræver en forudbetalingsbod, og at de yderligere forudbetalinger går til hovedsaldoen, ikke renter.

Refinansiering er processen med at opdatere vilkårene for realkreditlån. Derved kan boligejerne enten ændre længden på lånet eller få en bedre rente. Både en kortere låneperiode og lavere rente kan mindske det forventede tipping point. Ligesom forudbetaling af realkreditlån kommer refinansiering dog lejlighedsvis med en hage, da der er nogle gebyrer, som boligejere bliver nødt til at pådrage sig under processen.

Vi overvejede primært det 30-årige fastforrentede realkreditlån i ovenstående eksempler, fordi 30-årige fastforrentede realkreditlån udgør næsten 90% af boligkøbsmarkedet, ifølge Freddie Mac. Nogle boligkøbere vælger dog kortere realkreditlån eller et rentetilpasningslån (ARM).

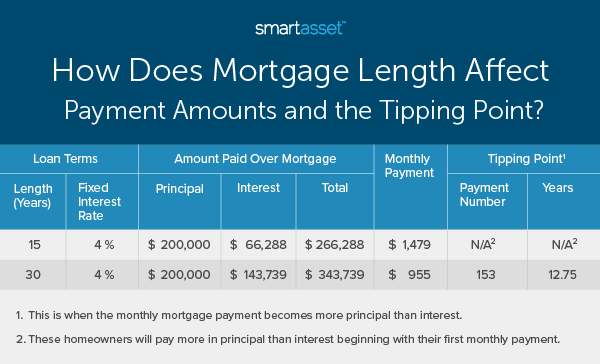

Det næstmest populære fastforrentede realkreditlån har en løbetid på 15 år. Det 15-årige fastforrentede realkreditlån ligner strukturelt det 30-årige fastforrentede realkreditlån, selvom den kortere løbetid betyder, at de månedlige ydelser vil være højere, mens de samlede omkostninger ved lånet er lavere. Dette skyldes, at renten er lavere. Med den kortere sigt og højere månedlige betalinger betaler boligejere med et 15-årigt fastforrentet realkreditlån mere i hovedstol end renter, der begynder med deres første månedlige betaling. Tabellen nedenfor sammenligner et 15- og 30-årigt fastforrentet realkreditlån på 200.000 USD, hver med en rente på 4 %.

En anden tilgængelig pant mulighed er en ARM. I modsætning til et 15- eller 30-årigt fastforrentet realkreditlån har en ARM en variabel rente. Med en ARM forpligter de fleste boligejere sig til en lav rente i en given løbetid, hvorefter renten bliver regulerbar for resten af lånets levetid. Det betyder, at boligejere med en ARM bærer risikoen for, at renten stiger, men også kan vinde, hvis renten falder.

I betragtning af den justerbare rentesats har boligejere med en ARM generelt et variabelt vippepunkt. Hvis renten falder, kan vippepunktet være kortere, end man forventer i starten af realkreditlånet. I det omvendte scenario, hvis renten stiger, kan betalinger til renter være højere end betalinger til hovedstolen i en længere periode.

Forskning til denne undersøgelse kommer fra Freddie Mac og HSH. De angivne Freddie Mac-renter på realkreditlån omfatter ikke gennemsnitlige gebyrer og point. De samlede forudgående omkostninger for realkreditlånet vil inkludere långivergebyrer såvel som lukkeomkostninger. Af den grund betragtede vi 4 % som basisrenten for realkreditlån gennem hele undersøgelsen. For at kortlægge den ændrede sammensætning af afdrag på realkreditlån opretter vi låneafskrivningsplaner for de forskellige diskuterede scenarier.

Spørgsmål om vores undersøgelse? Kontakt os på press@smartasset.com .

Fotokredit:© iStock/akaplummer