De fleste af os investerer for at kunne trække sig komfortabelt tilbage.

Som investor er min personlige strategi at vælge specifikke aktier, der betaler mig regelmæssigt. Når denne udbetaling når et punkt, hvor den kan opretholde min livsstil, kan jeg officielt gå på pension. Jeg deler mere om det her, men det er ikke fokus i dagens artikel.

Jeg kan godt lide at vælge aktier og administrere min investeringsportefølje. Men ikke alle ønsker at investere aktivt under pensioneringen af to hovedårsager:

Derfor skal vi i dag undersøge muligheden for en enkel, problemfri pensionsportefølje, der kun består af 2 ETF'er.

ETF'er er børshandlede fonde, der sporer et underliggende indeks passivt. Med ETF'er behøver investorerne ikke at vælge individuelle aktier (hvilket betyder, at du ikke behøver at tabe hår eller sove over "hvilken aktie skal købes?", "kan købe nu?" type spørgsmål).

Ideelt set vil ETF'er give dig markedsindeksafkast.

I denne artikel undersøger jeg gennemførligheden af en pensionsportefølje bestående af 50% af global aktie-ETF (repræsenteret af Vanguard Total World Stock Index Fund ETF eller "VT") og 50% af globale obligations-ETF (repræsenteret af Vanguard Total World Bond ETF eller "BNDW").

Grunden til, at vi valgte disse ETF'er, var, at de både er diversificerede globalt og ikke har en bias mod vækst eller værdi. De to ETF'er er også relativt billige med udgiftsforhold meget lavere sammenlignet med andre ETF'er (mindre end 0,1 % ).

Som med ethvert tankeeksperiment i form af pensionering, er det vigtigt at kende dine mål.

I denne øvelse bruger jeg den ofte anbefalede sikre tilbagetrækningsrate – 4 % Forudsat at du går på pension som 55-årig med 1.000.000 USD , der viser sig at være $40.000 om året.

Og hvis man antager en gennemsnitlig levetid på 85, vil denne øvelse dække mindst 40 års pension. (Dette svarer til et samlet beløb på 1.600.000 USD. )

Gode nyheder, takket være evnen til at skrive programmeringsscripts og genbruge computerprogrammer skrevet af andre mennesker, behøver vi ikke længere vente i 40 år for at finde ud af, hvor gennemførlige vores pensionsordninger er.

En måde at vurdere gennemførligheden af en pensionsordning på er at bruge en computer til tilfældigt at generere afkast af en portefølje over 1.000 levetider og se, om i disse alternative universer, hvor mange pensionsordninger lykkes, og hvor mange der ville mislykkes.

Jeg kørte adskillige simuleringer ved hjælp af Python, og jeg synes, det ser ret godt ud.

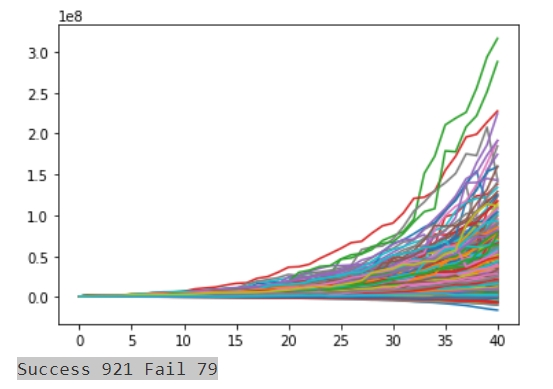

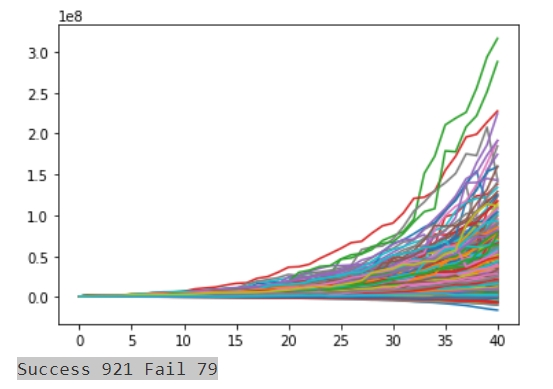

Efter at have kørt simuleringerne 1.000 gange med tilfældigt genererede afkast og inflationstal over 40 år, med den antagelse, at $40.000 trækkes årligt (inflationsjusteret), ser det sådan ud:

Grafen ovenfor viser blot, at ud af 1000 sådanne porteføljer ville 921 med succes gå på pension (92,1%).

Så, kan du sikre din pensionering med 2 ETF'er?

Kort sagt, ja. Du har 92,1% succes.

Jo bedre nyheder, ovenstående blev kørt ud fra den antagelse, at du søger udelukkende at stole på din portefølje for at gå på pension. Singaporeanere har adgang til ordninger som CPF Life, der kunnehjælpe med at øge dine chancer for succes.

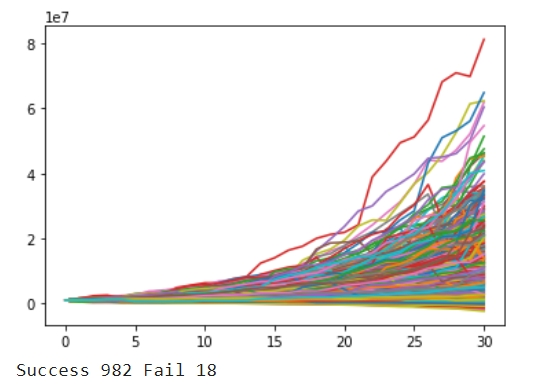

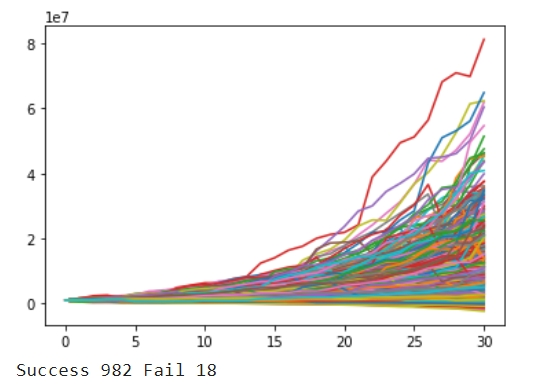

Med CPF Life Escalating life-planen kan vi kun starte udbetalinger ved 65. Hvis vi antager, at CPF Life producerer en inflationsjusteret $5.000 om året, reducerer dette tidslinjen for simuleringen til 30 år og udgifterne til $35.000 om året. Jeg lavede simuleringerne om og fik dette:

Gode nyheder, succesraten forbedres til 98,2%.

Generelt kan det være ekstremt udfordrende at reducere fejlsandsynligheden til nul. Pensionisten er bedre stillet til at finde bedre måder at øge livstidsudbetalingerne for CPF Life eller forberede sig på at have to års leveomkostninger for at afværge sandsynligheden for, at en recession indtræffer inden for to år efter pensionering.

For de nysgerrige, her er flere detaljer om, hvordan jeg kørte mit tankeeksperiment.

Hvis dette ikke interesserer dig, så gå direkte til konklusionen nedenfor for at få mine tanker om, hvordan du kan bruge disse oplysninger!

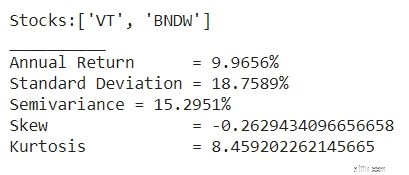

Det første skridt er at vurdere porteføljens statistiske egenskaber. Jeg udtog prisdata fra Yahoo Finance for at beregne de fire statistiske egenskaber for den blandede portefølje bestående af disse to ETF'er fra 2008 til i dag. Denne timing fanger to recessioner og er passende for denne nuværende periode, da verdensøkonomierne langsomt kommer sig efter COVID-19-pandemien.

En portefølje, der er ligevægtet mellem VT og BNDW, har følgende karakteristika:

I løbet af de seneste 12 år har porteføljen haft afkast tæt på 10 % med en volatilitet på omkring 18,75 %.

Du vil måske bemærke, at denne portefølje kan have en tendens til at generere ødelæggende tab i svære tider på grund af den negative skævhed og høje kurtose.

I dette scenarie vil vi antage en begyndende nettoværdi på 1.000.000 USD i en alder af 55.

Som nævnt ovenfor antages pensionisten i vores eksempel at have en almindelig levetid på 85 og har brug for 40.000 $ om året, men dette beløb skal modereres af inflation.

For at fejle på den sikre side bør denne simulering dække en længere varighed på omkring 40 år.

Det spændende ved inflation er, at den også udviser ikke-normal adfærd. Ved at udtrække regeringsdata er inflationen i gennemsnit omkring 2 % om året, men den har en standardafvigelse på 2,21 %, negativt skæv ved -1,21 % og har en kurtosis på 1,88. Pensionisten må forvente stigninger i udgifter i år med høj inflation eller endda en vis deflation i løbet af sine gyldne år.

Computerprogrammer som Python har statmodellerne programmeringsbibliotek, der kan generere et tilfældigt signal, der ligner den opbyggede portefølje, forudsat at du kan fortælle programmet, hvad afkast, standardafvigelse, skævhed og kurtosis er. Vi kan også gøre det samme for at fremskrive inflationen, som pensionisten oplever.

Tilbage er kun at køre simuleringen 1.000 gange med tilfældigt genererede afkast og inflationstal og se, hvordan forskellige pensionsporteføljer klarer sig.

Vi ser på det første scenarie, hvor vi kører dette over 40 år og trækker $40.000 hvert år justeret efter inflation. Dette er den samme graf som vist ovenfor:

Programmet siger, at ud af 1.000 universer lykkedes 92,1% af scenarierne, men 7,9% af tiden ender pensionisten med ingenting, før de fyrre år er gået. 92 % succesrate er ikke så dårligt for en pensionsordning.

Ud over investeringsporteføljen bestående af ETF'er overvejede jeg også brugen af CPF Life for at forbedre chancerne for succes.

I dette tilfælde bemærker pensionisten, at han kan udskyde pensionen med 10 år ved at arbejde, indtil han er 65. Efter 65 år kan vi begynde at trække os fra CPF Life Escalating life plan. Som nævnt tidligere, antog jeg, at CPF-liv giver en inflationsjusteret $5.000 om året, hvilket reducerer simulationens tidslinje til 30 år og udgifterne til $35.000 om året.

Ved at køre den samme simulering over 30 år og reducere tilbagetrækningsraten til 3,5 % af $1.000.000, får vi følgende. Dette er den samme graf som vist ovenfor:

Antallet af succesfulde resultater forbedres til 98,2%.

Generelt kan det være ekstremt udfordrende at reducere fejlsandsynligheden til nul.

Pensionisten er bedre stillet ved at finde bedre måder at øge livstidsudbetalingerne for CPF Life eller forberede sig på at have to års leveomkostninger for at afværge sandsynligheden for, at en recession indtræffer inden for to år efter pensionering.

Der er flere vigtige ting fra denne øvelse:

En sidste smule gode nyhed:en pensioneringswebapp til tidlig pensionering Masterclass-alumner til at simulere pensionsporteføljer er i øjeblikket ved at blive bygget med det meste af programlogikken allerede færdig. Jeg forventer, at dette værktøj bliver lanceret inden januar 2021.