Her er et eksempel på en al slags vejrportefølje, der fungerer under alle markedsforhold:tyremarked, bjørnemarked, recession, frygt, usikkerhed, inflation, deflation. Vil du bruge sådan en portefølje eller investere i sådan en investeringsforening, hvis den er tilgængelig på en skattevenlig måde?

I juli 2013 havde vi analyseret Permanent Portfolio i et alternativt investeringsparadigme udviklet af den amerikanske investeringsrådgiver Harry Browne i 1981. Den permanente portefølje består af aktier, obligationer, kontanter og guld i lige proportioner (25 %) ! Dette lyder bizart, fordi de fleste investeringsrådgivere til langsigtede mål vil anbefale (1) betydelig aktieeksponering. Typisk 100-alder. Det er 65% egenkapitalallokering for en 35-årig og hvile i gæld. (2) ringe eller ingen guldeksponering (ikke mere end 10 %) (3) få eller ingen kontanter.

Hvordan kan en sådan ukonventionel porteføljeallokering fungere for langsigtede mål? Ideen bag den permanente portefølje er fascinerende enkel. I sin bog (Google PLay ebook for Rs. 379), Fail-Safe Investing:Lifelong Financial Security in 30 Minutes, skriver Browne om fire mulige økonomiske forhold:

Velstand når markederne klarer sig overordentlig godt

Velstand når markederne klarer sig overordentlig godtIdeen med den permanente portefølje er at vælge instrumenter, som vil klare sig godt under en eller flere af ovenstående forhold. Ifølge Browne er disse:

Den permanente portefølje består således af 25 % aktier, 25 % kontanter, 25 % guld og 25 % obligationer. For at sikre med Brownes ord, "en investor er økonomisk sikker, uanset hvad fremtiden bringer".

Selvom det er ret nemt at afvise denne portefølje som konservativ, er den naturligvis lav volatil, men stadig effektiv kombination. I denne artikel er undersøgelsen fra juli 2013 opdateret med bedre data. Der præsenteres også et skatteeffektivt alternativ.

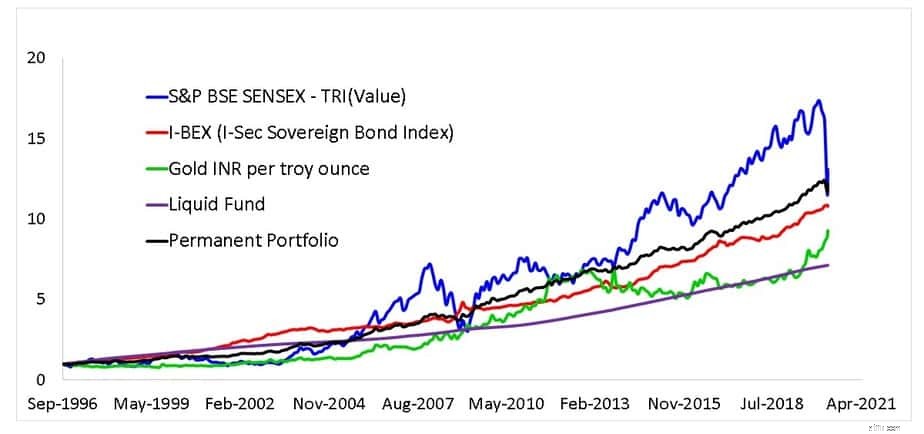

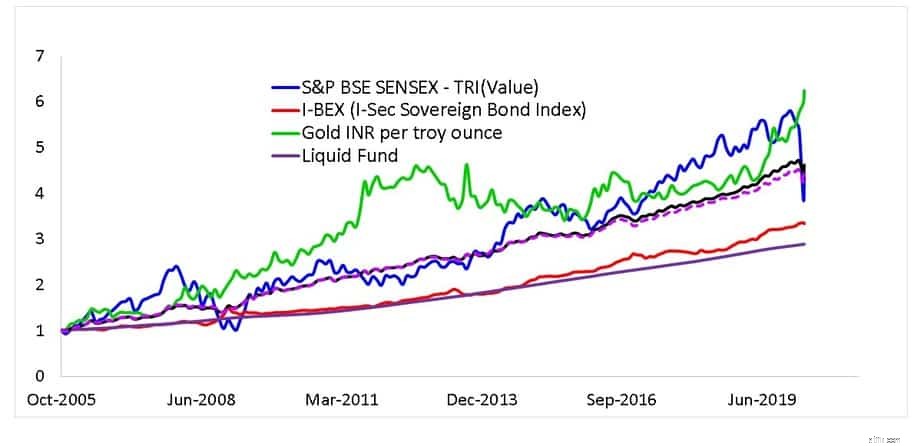

Dette ville være en investeringsforenings præstation efter den permanente portefølje siden september 1996 med månedlig rebalancering.

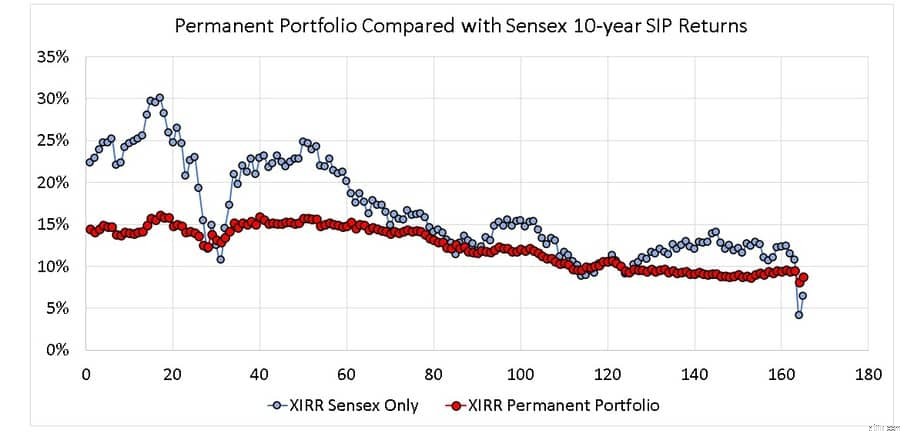

Nu er det let at være afvisende over, at den permanente portefølje "kun har klaret sig godt efter et markedskrak". Slet ikke sandt, når man ser på 165 10-årige SIP-afkast.

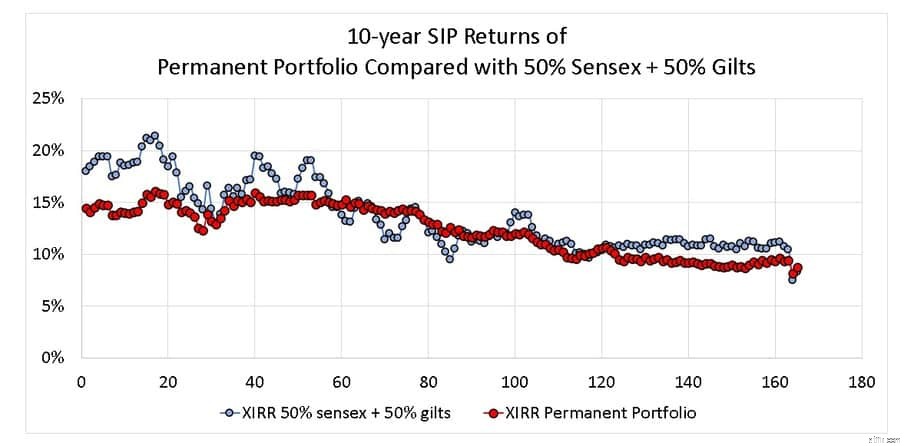

Spredningen i afkast er mindre og har indtil for nylig klaret et tocifret afkast. Den generelle nedadgående tendens gælder også for aktier. Den permanente portefølje har også gjort det godt med hensyn til Ben Grahams 50 % aktier + 50 % obligationsportefølje, der blev diskuteret i går.

Nu vil en sådan portefølje ikke være skatteeffektiv selv ved årlig rebalancering, og selvom en investeringsforening vedtager dette, vil den kun blive klassificeret som en gældsfond af IT-afgangen. Kan denne idé implementeres via arbitrage?

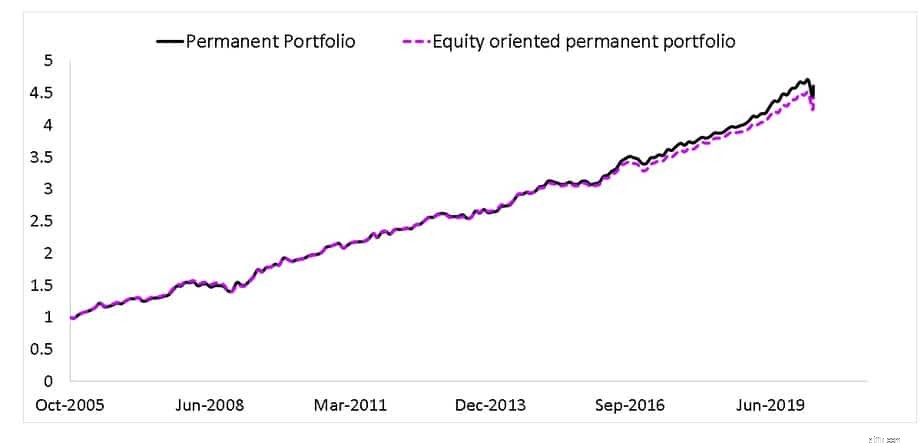

Ved at bruge Kotak Arbitrage (ældste i kategorien) er dette en sammenligning af den permanente portefølje med en aktieorienteret permanent portefølje. Aftalen er mildest talt rimelig!

De andre aktivklasser er inkluderet som reference.

Afslutningsvis er den permanente portefølje en fremragende portefølje til al slags vejr. En simpel årlig rebalancering er tilstrækkelig, hvis en investor implementerer dette, men de fleste vil ikke, da de frygter skatter mere end et kurstab! Gensidige fonde kan implementere det med månedlig rebalancering, men vil blive behandlet som gældsfonde. En aktieorienteret variant kan nemt konstrueres.

Nøgleresultatet er, at en sådan portefølje er i stand til at give et rimeligt afkast med væsentligt lavere usikkerhed. En investor kan være hurtig til at kritisere, "vil sådan en portefølje slå inflationen på lang sigt?". Desværre gør selv en traditionel langsigtet portefølje fyldt med aktier ikke dette!

En investor, der finder dette mix tiltalende, finder også den lavere usikkerhed i fremtidige afkast tiltalende. Det er forsigtig tænkning, ikke konservativ. Multi-risiko fonde ville gøre det bedre, hvis de anvender strenge aktivallokeringer som denne i stedet for den vage "min 10 % vægt til hver aktivklasse".