Effektive markeder bør inkorporere alle tilgængelige oplysninger i prisen på et aktiv. Der er dog ikke kun en forsinkelse mellem en datameddelelse og ændringen af prisen, men perioder, hvor et marked vil være overkøbt eller undersolgt. Hvad er en forklaring på disse tilfælde? Er det på grund af investorfølelser? Det er her, en kontrarisk indikator kommer ind.

Mens de fleste investorer gerne vil tro, at de træffer fornuftige beslutninger, på grund af en frygt for at gå glip af (FOMO), vil mange have købt tæt på højder og solgt tæt på lavpunkter på grund af panik. Disse flok adfærdshandlinger kaldes markedsstemning . Når stemningen er høj, tror flertallet, at værdien vil stige; dog er de oftere forkerte end rigtige; markedet bevæger sig normalt imod flertallets stemning. Professionelle pengeforvaltere og handlende bruger markedets følelser som en modstridende indikator, køber når pessimismen er højest og sælger når den er mest optimistisk. Adskillige modstridende sentimentindikatorer kan bruges til handel.

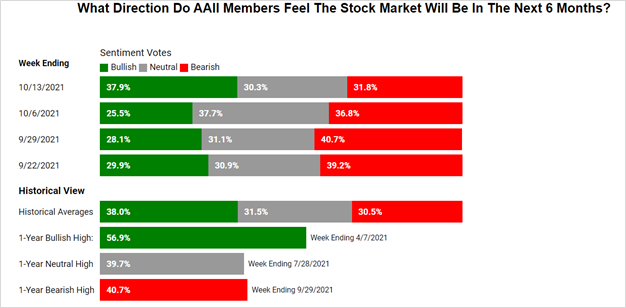

AAII Sentiment Survey udgives en gang om ugen og kan findes HER. Det er en undersøgelse blandt medlemmer af AAII-webstedet, der spørger, om de føler sig bullish, bearish eller neutrale omkring aktiemarkedets bevægelser i løbet af de næste seks måneder. Det er et frivilligt svar, og det gennemsnitlige AAII-medlem og respondent er:

Selvom dette ikke er den typiske borger, repræsenterer undersøgelsen aktive, praktiske, individuelle investorer tæt på pensionsalderen med betydelige porteføljer. Nøjagtigheden af denne kontrariske indikator har vist sig at være ret nøjagtig. Der var et fald i markedet i slutningen af september efterfulgt af et opsving lige efter den bearish high for indekset; det perfekte tidspunkt at købe.

Bullish Percent Index for S&P 500 (rød og sort) er vist med S&P 500 i grøn stiplet. Rådiagrammet kan findes her.

BPSPX ser på en gruppe aktier og registrerer procentdelen af disse aktier med et punkt- og figurkøbssignal fra deres punkt- og figurdiagram . BPI for S&P 500 ser på en 2,5-årig periode.

Hvis BPI overstiger 80, er alt godt; over 65 vil indikere en korrektion og en dip-købsmulighed; under 65 er en indikation af en mere alvorlig korrektion på vej. Endelig, hvis signalet falder til 25, er dette indikationen på en kortsigtet bund. Det aktuelle diagram viser en korrektion i fremtiden, især hvis det bryder ud af vores blå nedre trendlinje.

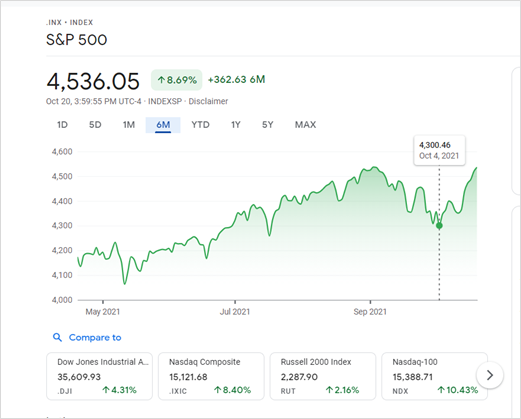

CBOE Volatility Index eller VIX, også kendt som "frygtmåleren", beregnes i realtid af Chicago Board Options Exchange (CBOE). VIX er en vægtet blanding af optioner på S&P500-indekset. Optionspriser vil generelt stige med højere volatilitet, og VIX vil også springe med øget volatilitet eller en forventning om det.

VIX bruges til at angive markedstoppe og dale. Ovenstående figur viser, hvordan de blå toppe i VIX vil svare til lavpunkter i S&P500; den 12. maj th og 20. september th peaks havde 100 point S&P 500-stigninger, der fulgte.

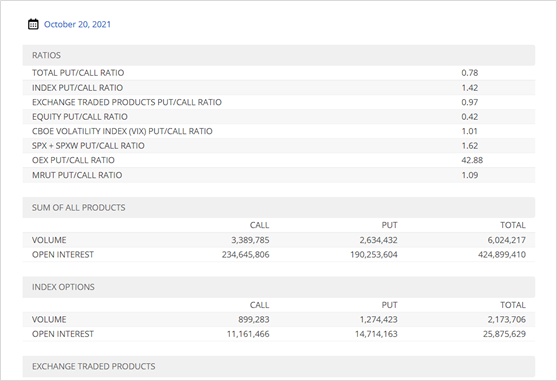

Put-call-forholdet tager forholdet mellem put-omsætningsvolumen divideret med handelsvolumen af opkald. Investorer vil købe puts for at beskytte sig mod en markedsnedgang og kalde for at drage fordel af et bull-rally. Hvis der er et stort antal puts i forhold til calls, er dette et tegn på lav investorsentiment. Du kan se det mest opdaterede forhold fra CBOE ved at klikke HER

Hvis put-call-forholdet er over én, så beskytter investorerne deres aktiver mod nedadgående risiko. Hvis forholdet fortsætter med at stige, er det mere pessimistisk, og det er et signal om en markedsbund. Efterhånden som forholdet begynder at falde, er investorerne mere selvtilfredse og kan i sidste ende blive alt for optimistiske, hvilket kunne være tilfældet med vores nuværende forhold under 0,70.

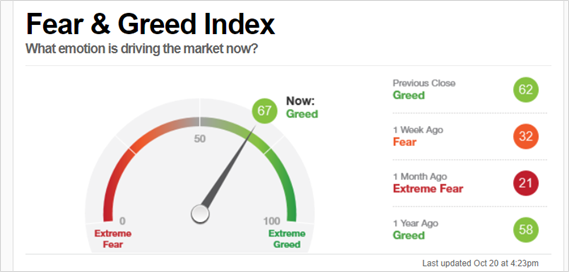

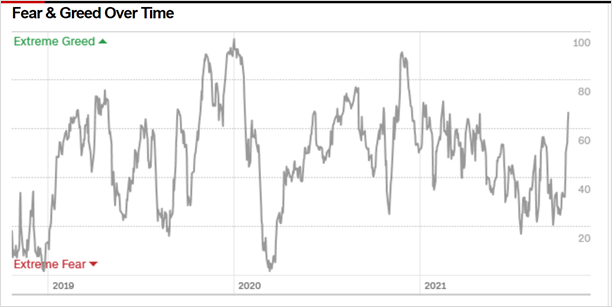

Der er flere frygt og grådighed indekser, der er blevet udviklet; en ret præcis er blevet udviklet af CNNmoney og præsenteres i realtid. Den ser på syv indikatorer, der ofte bruges alene til at bestemme stemningen (inklusive put-call ratio og VIX) og kombinerer dem i en enkelt metrik.

Dette er de elementer, der bruges til at lave CNN-indekset:

Markedets lavpunkter vil normalt forekomme med "ekstrem frygt" og vil toppe med "ekstrem grådighed."

Modstridende indikatorer er fremragende til at sikre, at du ikke falder ind i en floktankegang, der kan resultere i alvorlige tab. Ingen af disse indikatorer bør bruges alene til at træffe en handelsbeslutning. De bør indarbejdes i en overordnet strategi. Men du skal heller ikke dobbelt-dip. Frygt- og grådighedsindekset tager højde for både put-call-forholdet og VIX, så tro ikke, at en kombination af alle tre er tegn på, at tingene er gode eller dårlige, når de ikke bare er korrelerede, men de samme.

Udsæt som altid aldrig en position mere, end du er villig til at tabe, og held og lykke med alle dine handler.