Gensidige fonde og ETF'er er investeringsmuligheder, der er forbundet med markedet. Investorer kan købe og sælge investeringsforeninger og ETF'er for at skabe langsigtet velstand.

Den gennemsnitlige indiske investor er mere opmærksom på ins og outs af investeringsforeninger end ETF'er. Årsagen bag dette er todelt. Gensidige fonde har været tilgængelige for indiske investorer siden begyndelsen af 1960'erne.

ETF'er, på den anden side, blev lanceret i Indien i de første måneder af 2001. Den anden grund er den store mængde af tilgængelige optioner.

Indiske investorer kan vælge mellem mere end 1000 varianter af investeringsforeningsordninger. Til sammenligning er der cirka 100 ETF'er på det indiske marked.

Gensidige fonde og ETF'er har et par ting til fælles. Til at begynde med investerer begge disse aktiver i markedsrelaterede værdipapirer som aktier og obligationer. De kan endda investere i andre investeringsforeninger eller ETF'er.

Både investeringsforeninger og ETF'er tilbyder et middel til diversificering og er professionelt forvaltet. Men graden af ledelse markerer en af de vigtigste forskelle mellem investeringsforeninger og ETF'er.

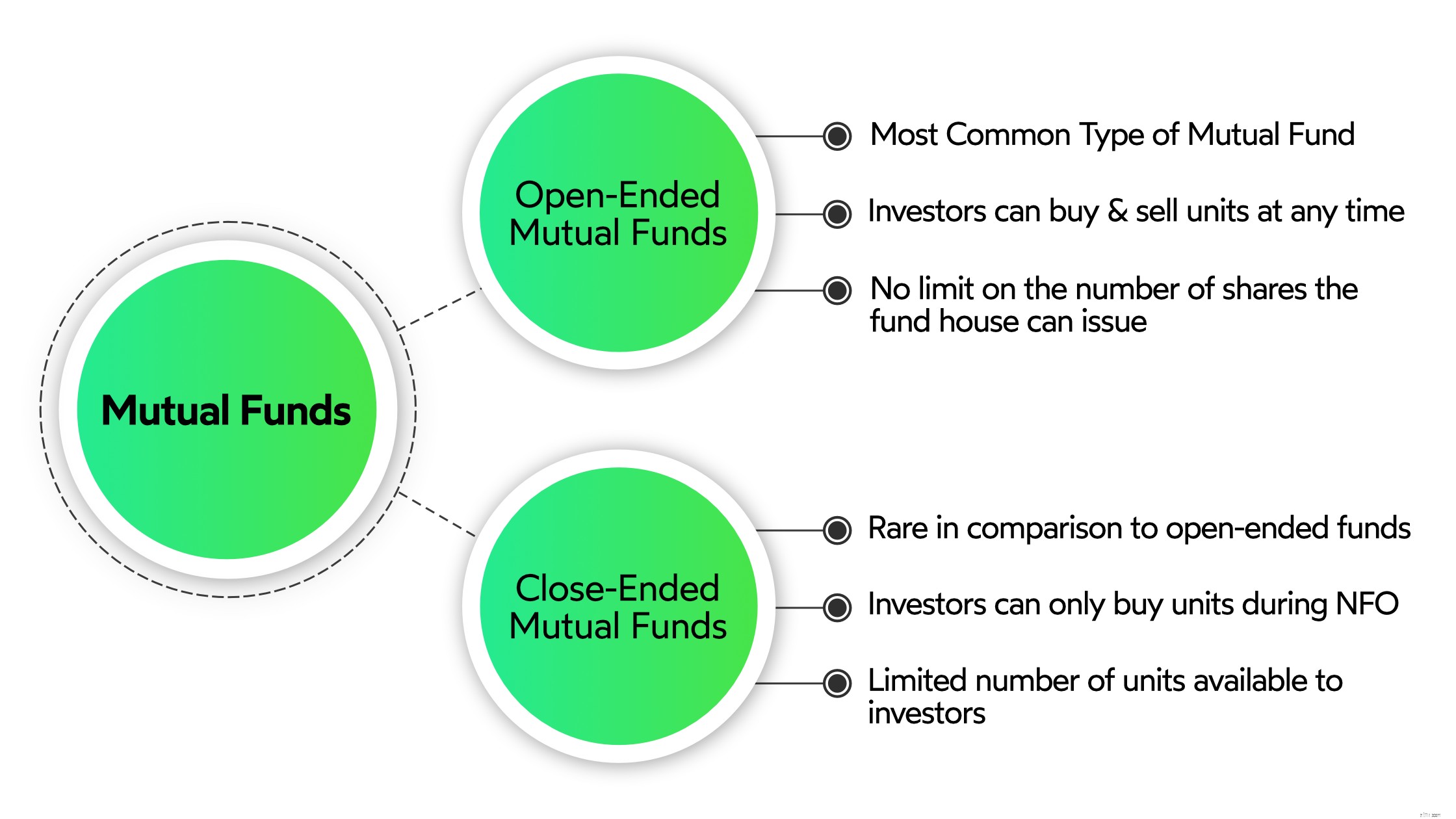

Gensidige fonde er bredt kategoriseret i to typer:åbne og lukkede investeringsforeninger.

ETF'er er klassificeret i 4 typer i Indien:Indeks ETF'er, Guld ETF'er, Sektorielle ETF'er og internationale ETF'er.

De fleste investeringsforeninger er aktivt forvaltet. Indeksfonde er den eneste undtagelse fra denne norm. Aktivt forvaltede fonde drives af en fondsforvalter og et team af analytikere.

Fondsledelsen overvåger løbende markedet for købs- og salgsmuligheder. Ledelsesstilen for ETF'er er det stik modsatte af investeringsforeninger.

ETF'er forvaltes passivt, hvilket betyder, at Asset Management Company kun opbygger en portefølje af værdipapirer én gang. Det skyldes, at ETF'er er designet til at afspejle et indeks, for eksempel S&P 500.

AMC vil med jævne mellemrum vende tilbage til ETF'en for at rebalancere beholdninger, men samlet set vil der ikke være en fondsforvalter eller et team af analytikere, der forsøger at overvåge markedet for at forbedre ETF'ens præstation.

Målet med en investeringsforening er at klare sig bedre end markedet. At præstere på niveau med eller under benchmark er simpelthen uacceptabelt for de fleste fondshuse. Det er derfor, de ansætter en dedikeret fondsforvalter og et team.

Målet med en ETF er at afspejle et indekss portefølje og afkast. ETF'er vil således blot vokse med markedet/indekset, ikke overgå det, samtidig med at de genererer relativt forudsigelige afkast.

Gensidige fonde kan enten købes direkte fra et fondshus eller gennem en app som Cube Wealth. ETF'er købes og sælges som en aktie på en børs som NSE eller BSE.

Visse investeringsforeninger som likvide midler er relativt mere likvide end internationale fonde. Men i gennemsnit tager det cirka 3-5 hverdage at indløse en investeringsforening.

Medmindre du har Cube ATM, altså. Cube ATM giver dig mulighed for øjeblikkeligt at hæve op til ₹50.000 eller 90 % af din investering i Nippon India Liquid Fund.

ETF'er kan sælges med det samme ligesom almindelige aktier. Imidlertid vil likviditeten af en ETF afhænge af likviditeten af dens underliggende komponenter.

Både investeringsforeninger og ETF'er har en prisindikator kendt som Net Asset Value (NAV). NAV for en investeringsforening eller ETF beregnes ved slutningen af hver handel ved hjælp af formlen:

NAV =Aktiver - Passiver/samlet antal udestående aktier

ETF'er har dog en anden prisindikator - den værdi, som de kan købes og sælges til på en børs. De to prisindikatorer er aldrig så lidt forskellige.

Samlet set er ETF'er kendt for at være mere omkostningseffektive end investeringsforeninger på grund af det lave omkostningsforhold eller administrationsgebyr.

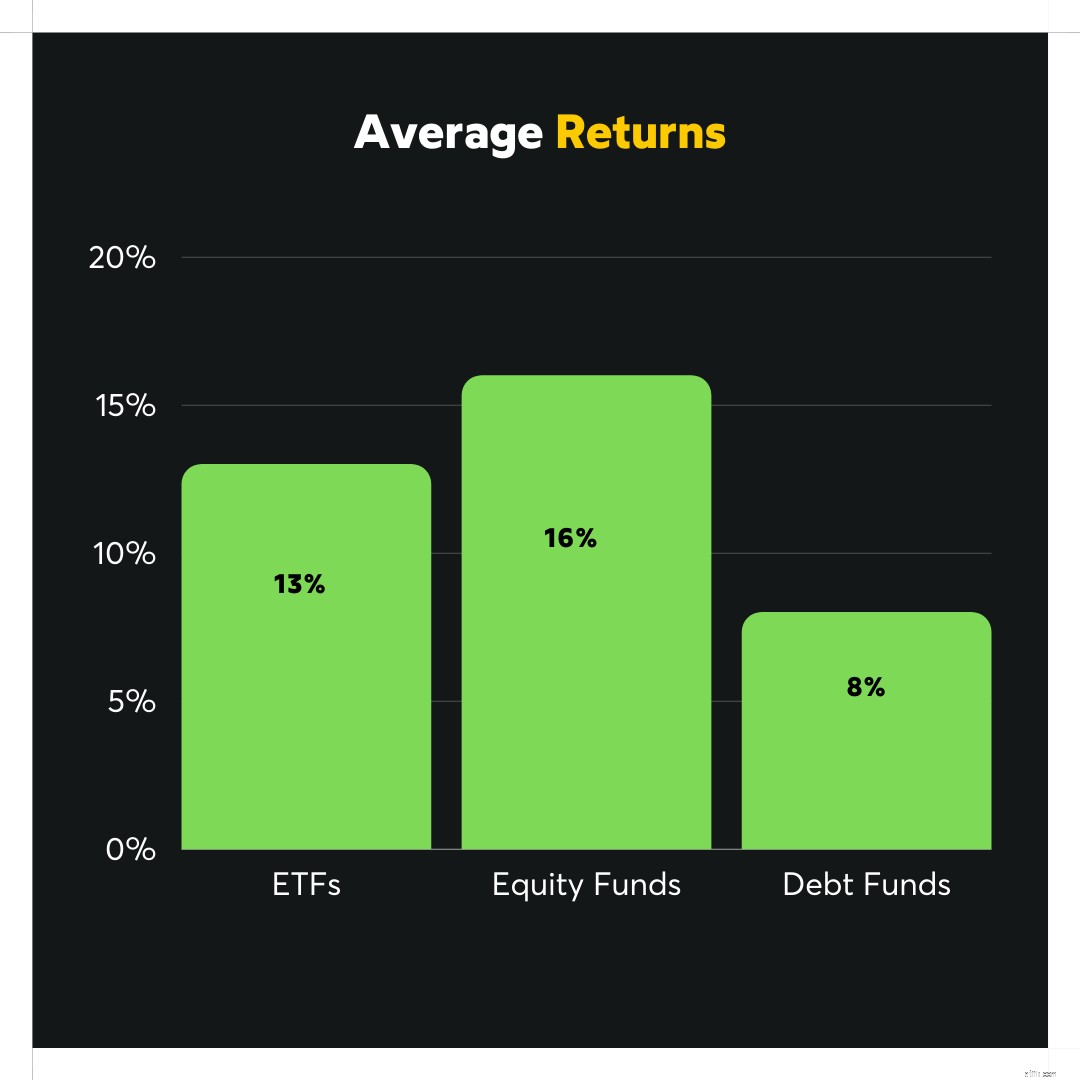

De gennemsnitlige afkast genereret af investeringsforeninger og ETF'er varierer på grund af investeringsmålet, som det fremgår af nedenstående graf.

Udforsk de bedste gensidige fonde

| Investering | Kortsigtede kursgevinster | Langsigtede kursgevinster |

| Aktiefonde | 15 % | 10 % |

| Gældsfonde | Indkomstskatteplade | 20 % |

| Internationale fonde | Indkomstskatteplade | 20 % |

| Indeks og sektorbestemte ETF'er | 15 % | 10 % |

| Guld og internationale ETF'er | Indkomstskatteplade | 20 % |

Læs denne blog for at vide, hvordan du kan undgå skattebesparelsesfejl i 2021

Din risikoprofil, investeringsmål og den type investor, du er, afgør, om du skal investere i investeringsforeninger eller ETF'er.

Legendariske investorer som Warren Buffet foreslår at investere i indeks-ETF'er, fordi de er kendt for at generere afkast på niveau med det underliggende indeks. Desuden er omkostningsprocenten også lav.

Dog kan topfonde som aktiefonde og internationale fonde potentielt overgå markedet. Ydermere er gældsfonde og likvide midler kendt for komfortabelt at slå almindelige bank-FD-afkast.

Se denne video for at finde ud af, hvordan du kan undgå en klassisk investeringsfejl