Er du lige begyndt på din iværksætterrejse? Har du været i branchen i over 10 år? Uanset om du er en veteran virksomhedsejer eller lige er startet, kan det være nødvendigt at få et virksomhedslån. Så hvor starter du? Lad os guide dig gennem, hvordan du ansøger om et erhvervslån.

Inden du begynder at ansøge om et erhvervslån, skal du spørge dig selv:"Er et lån virkelig nødvendigt?" Hvis du er en nystartet virksomhed, kan dette være et rungende ja. Men hvis du har været i forretning et stykke tid, kan du gå frem og tilbage mellem ja og nej.

For at hjælpe dig med at beslutte skal du bestemme præcis, hvorfor du har brug for finansiering i første omgang. Og spørg dig selv, om der er andre måder at få de penge, du har brug for.

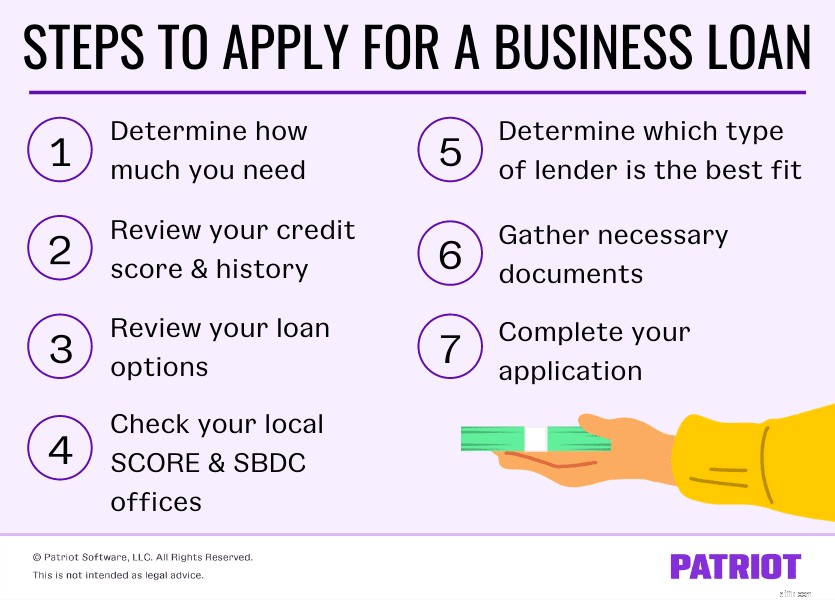

Hvis du finder ud af, at det er bedst at ansøge om lån til små virksomheder, kan du lære, hvordan du ansøger om et lån til små virksomheder ved hjælp af disse syv trin.

Først og fremmest skal du bestemme, hvor meget af et lån du har brug for, ved at angive, hvad du skal bruge pengene til. Du har muligvis brug for et lån til små virksomheder for at:

Hvad du skal bruge pengene til, kan variere afhængigt af, hvilken fase af "livet" din virksomhed befinder sig i (f.eks. opstart). For at bestemme det ideelle lånebeløb for din virksomhed skal du lave en liste over, hvad du planlægger at bruge midlerne til. Foretag derefter lidt research for at hjælpe med at gætte, hvor meget i lån du skal bruge for at dække omkostningerne.

En del af låneprocessen inkluderer långivere, der ser på din kredithistorik og score. Og i mange tilfælde kan långivere se på både personlige og forretningsmæssige kreditoplysninger.

Det er en god tommelfingerregel at se på, hvor din kredit står, før du begynder at ansøge om enhver form for lån – især hvis du er en nyere virksomhedsejer.

Inden du ansøger om et lån til små virksomheder, skal du tjekke din kredithistorik og score. Du kan anmode om en kreditvurdering fra et bureau (f.eks. Dun &Bradstreet). Eller du kan muligvis få en god idé om, hvor din kredit står, ud fra rapporter fra din bank og kreditkortselskaber.

Gennemgå dine kreditrapporter, efter du har samlet dem. Og tjek din kreditscore. En personlig score på 700 eller mere anses generelt for god (intervallet 300 – 850). Mange långivere vil dog gerne se en minimumsscore på 680. En god virksomhedskreditscore er typisk 75 eller derover (fra 0 – 100).

Jo højere din kreditscore og jo bedre din kredithistorik, jo større er sandsynligheden for, at du modtager et lån.

Der er mange forskellige lånemuligheder at vælge imellem i dag. Før du begynder at shoppe rundt efter en långiver og ansøge om et lån, skal du kende de forskellige typer.

Mange lån er designet til bestemte typer virksomheder eller specifikke økonomiske situationer. Her er et par typer erhvervslån, du kan se nærmere på:

Som du kan se, er der mange muligheder for virksomhedsfinansiering. Lav din research og afvej fordele og ulemper ved hver lånemulighed, før du træffer en beslutning.

Hvis du er en nyere virksomhed, kan du overveje at tjekke dine lokale SCORE- og SBDC-kontorer. Small Business Development Center (SBDC) og SCORE yder fortrolig rådgivning til små virksomheder i hele landet.

SCORE består af en pensioneret gruppe af virksomhedsledere, som kan give en-til-en vejledning til virksomhedsejere. SBDC, en del af Small Business Administration, eksisterer også for at hjælpe små virksomheder.

Begge organisationer kan hjælpe dig med ansøgningsprocessen for erhvervslån og besvare eventuelle spørgsmål, du måtte have.

Når det kommer til at få et lån til mindre virksomheder, har du en række muligheder. Du er ikke bundet til kun at få et lån fra en stor, national bank. Du kan også modtage et lån fra en mindre långiver.

Her er et par typer långivere, du kan vælge imellem:

Den långiver, du måtte gå med, kan variere afhængigt af den type lån, du ønsker (tænk tilbage til trin #3). Før du vælger en långiver, skal du lave din research. Se på faktorer som renter og samlede låneomkostninger. Og sørg for at se på anmeldelser for at se, hvad andre kunder har at sige.

Når du har indsnævret, hvilken långiver du vil gå med, skal du finde ud af, hvilken dokumentation långiveren kræver for et lån.

Generelt skal du muligvis angive følgende oplysninger:

Hvis du er en ny virksomhed, har du muligvis ikke alle ovenstående oplysninger endnu. Før du ansøger om et lån, skal du sørge for at finde ud af, hvilke oplysninger du har brug for, og hvilke konti du skal oprette.

Hver långiver har sine egne krav og berettigelseskriterier. Så tjek med din potentielle långiver for at finde ud af, hvilke specifikke oplysninger du skal indsamle.

Samle alle dine nødvendige dokumenter? Store! Nu kommer den sjove del:Indsende din ansøgning og officielt ansøge om lånet.

Book en tid hos en långiver for at få bolden til at rulle på din ansøgning om erhvervslån. Afhængigt af din långiver kan du muligvis ansøge online eller over telefonen. Mange långivere kræver dog, at du personligt udfylder en papiransøgning. Uanset hvilken metode din långiver tillader, skal du sørge for at have dine dokumenter ved hånden (f.eks. virksomhedslicenser og tilladelser, ID osv.).

Når du har gennemført din ansøgning, vil den gennemgå en forsikringsproces hos långiveren. En garantiproces verificerer dine oplysninger (f.eks. indkomst, gæld, kredit osv.) for at udstede en godkendelse af lånet.

Ansøgnings-, underwriting- og finansieringsprocessen kan tage alt fra et par dage til et par måneder. Spørg din långiver for at få et skøn over, hvor lang tid processen vil tage, før du kan modtage et lån.

I nogle tilfælde kan du være nødt til at give din lånerådgiver eller långiver et bud på, hvorfor de skal stole på din virksomhed med lånepengene. Det er her, din forretningsplan kan komme i spil. For at sikre, at du er forberedt, skal du øve og planlægge dine talepunkter.

Når du har gennemgået processen med at ansøge om et lån til små virksomheder, spiller du et lille ventespil. Igen, hvor længe du venter på at høre tilbage fra långiveren om deres beslutning kan tage tid, især hvis du ansøgte om et større lån.

Når tiden kommer, vil din långiver kontakte dig med deres beslutning. Hvis du ikke har held med at modtage et lån, kan du altid ansøge igen senere eller prøve at ansøge om et andet lån. Din långiver kan endda give dig et par forslag til de næste trin.

Du kan også tjekke forskellige former for virksomhedsfinansiering, såsom:

Hvis du slår ud første gang, så husk, at du har masser af andre finansieringsmuligheder at vælge imellem.

Uanset om du starter en virksomhed eller har været i gang i årevis, har du brug for en pålidelig måde at administrere dine bøger på. Med Patriots regnskabssoftware kan du strømline måden, du registrerer indtægter og udgifter på, for at spare tid til det, der betyder mest:din virksomhed. Prøv det gratis i dag!