Hvis du strukturerer din virksomhed som et partnerskab eller S Corporation, er der én form, du skal lære som din egen bukselomme. Og du skal også sørge for, at dine partnere kender formularen. Den åh-så-vigtige formular er skema K-1. Så hvad er Schedule K, og hvad gør det?

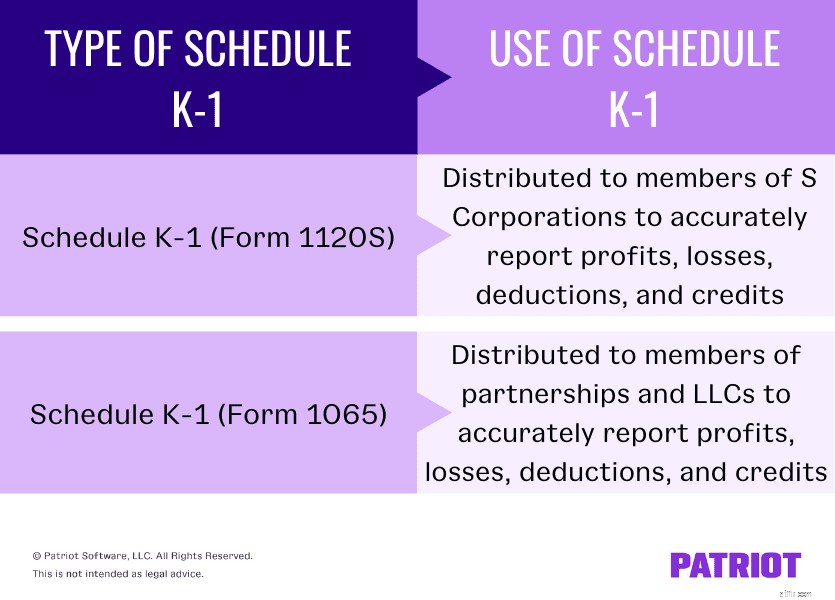

IRS Schedule K, også kendt som Schedule K-1, har to forskellige former for virksomheder:

Virksomhedens forretningsstruktur bestemmer, hvilken form virksomheden udarbejder og distribuerer til ejere, partnere eller medlemmer.

Skatteydere indsender typisk Schedule K-1 med deres individuelle selvangivelser. Skema K-1 rapporterer indtjening, tab og udbytte for skatteåret. Ejere, partnere eller medlemmer bruger oplysningerne på K-1-formularen til at rapportere overskud, tab, skattefradrag eller skattefradrag på deres personlige selvangivelser.

Med Schedule K skal virksomheder spore hver partners eller interessenters ejerskab eller andel i virksomheden. Ejerskabsprocenten bestemmer det beløb, du rapporterer på hver K-1 skatteformular.

Hvad er Form 1120S, og hvad er Form 1065?

Form 1120S, U.S. Income Tax Return for an S Corporation, er en IRS-skatteformular, som S-selskaber bruger til at indberette deres virksomheds årlige økonomiske oplysninger.

Form 1065, U.S. Return of Partnership Income, er en skatteformular fra IRS, som partnerskaber (eller LLC'er, der indgiver som partnerskaber) bruger til at rapportere deres virksomheds årlige økonomiske oplysninger.

Igen, Schedule K-1 parrer typisk med Form 1120S eller IRS Form 1065. Enkeltpersoner skal dog muligvis også indsende Schedule K. Enheder med enkeltpersoner, der skal indsende skema K-1, inkluderer også:

Virksomheder, der ikke overføre skatter til ejernes individuelle selvangivelser (f.eks. C-selskaber) indsender ikke skema K-1. Og ikke alle pass-through-virksomheder indgiver skema K-1.

For at forstå, hvorfor enkeltpersoner indgiver IRS Schedule K-1 og ikke virksomheder, skal du forstå pass-through-beskatning. Når en virksomhed har gennemløbsbeskatning, springer skatterne over (eller går gennem) virksomheden og til en anden enhed. Så virksomheden betaler ikke skatten direkte.

I stedet betaler en anden enhed (typisk virksomhedsejeren eller kunden) skatterne. Erhvervsindkomsten beskattes kun én gang med gennemløbsbeskatning. Virksomhedsejere betaler skatten på deres formular 1040 til deres personlige skattesats snarere end en erhvervsskattesats.

Pass-through skatteenheder omfatter:

Vær opmærksom på, at enkeltmandsvirksomheder er gennemløbsenheder, der ikke fil Skema K.

| Har du brug for hjælp til at vælge den rigtige regnskabssoftware til dig? Download vores GRATIS guide om 10 ting, du skal overveje, når du vælger regnskabssoftware, før du tager springet . |

Igen inkluderer de tre forretningsenheder, der skal indgive en Schedule K-1, S-selskaber, partnerskaber og LLC'er, der indgiver som partnerskaber.

Virksomhedsejere skal indsende formular 1120S hvert år for at rapportere deres indkomst. Hver aktionær i et S-selskab skal modtage en Schedule K-1 Form 1120S. Aktionærer bruger oplysningerne på Schedule K til at rapportere de samme oplysninger om deres individuelle afkast.

K-1 skatteformularen for S-selskaber skal vise, hvordan virksomheden fordeler indkomst til aktionæren baseret på aktionærens andel i virksomheden.

Hovedafsnittene i Schedule K-1, Form 1120S er:

Lad os f.eks. sige, at du har en ejerandel på 25 % i et S Corp. I et skatteår har virksomheden et nettooverskud på 100.000 USD. Så din K-1-formular viser $25.000 ($100.000 X 25%) i midler fra S-selskabet for året.

Med partnerskaber skal hver partner rapportere deres andel af indkomst, tab, fradrag og kreditter som indgivet på formular 1065. Baseret på informativ formular 1065 skal virksomheden distribuere skema K til hver partner for at vise deres individuelle andel.

Alle skema K-1 skal indsendes med virksomhedens selvangivelse. Og hver partner skal indsende en kopi med deres formular 1040, når de indgiver deres skat. Ligesom med S-selskaber bestemmer virksomheden det beløb, der er opført på skema K-1 baseret på antallet af aktier, en partner har.

IRS Schedule K-1 Form 1065 har tre hovedsektioner:

For eksempel har et forretningspartnerskab tre partnere. Den ene partner ejer 50% af selskabet, mens de to andre hver har en ejerandel på 25%. I et skatteår tjener virksomheden et overskud på $100.000. Partneren med en andel på 50 % rapporterer $50.000 ($100.000 X 50%), mens de to andre hver rapporterer $25.000 ($100.000 X 25%).

Mange virksomheder har partnere med lige stor andel i virksomheden. I så fald skal du fordele overskuddet ligeligt mellem hver forretningspartner.

Hvis du har et selskab med begrænset ansvar (LLC), der indsender som et partnerskab, skal du indsende formular 1065 og distribuere skema K-1 til alle medlemmer, ligesom du ville gøre i et standard partnerskab. I LLC'er er ejere det samme som medlemmer.

LLC'er begrænser ikke medlemmer, så multi-member LLC'er kan omfatte enkeltpersoner, andre LLC'er, selskaber og partnerskaber. Hvert enkelt medlem af LLC skal modtage en Schedule K-1 uanset deres struktur.

De fleste LLC'er med flere medlemmer modtager samme skattemæssige behandling som partnerskaber. Hvis du har en LLC med partnere eller medlemmer, kan du ansøge om at blive beskattet som et selskab. LLC'er, der ikke ansøger om at blive beskattet som et selskab, bliver ikke beskattet som et partnerskab.

LLC selv sender ikke K-1 skatteformularen til IRS.

Enkeltpersoner skal indsende deres selvangivelse inden den 15. april hvert år for det foregående skatteår. Indsend skema K-1 med din formular 1040. Så skema K-1 skal sendes til IRS senest den 15. april.

Fordi skema K forfalder senest den 15. april hvert år, skal virksomheder distribuere formularen til relevante personer senest den 15. marts. Hvorfor den 15. marts? Nå, formularer 1065 og 1120S forfalder senest den 15. marts hvert år. Uden formularer 1065 eller 1120S kan enkeltpersoner ikke modtage skema K-1.

Virksomheder kan indsende en forlængelse på seks måneder for at indsende 1065-skatteformularen ved hjælp af formular 7004. Men virksomheden skal stadig levere en Schedule K-1 til alle relevante enkeltpersoner senest den 15. marts.