Mere indkomst, mindre risiko og en større arv at give videre til din familie:Kan du virkelig "få det hele", når det kommer til pensionsplanlægning? Ja, men denne form for vellykket planlægning kræver innovation. Kom med mig, mens jeg undersøger noget nyt, når det kommer til din pensionsøkonomi.

I lang tid troede man, at en encyklopædi ikke på én gang kunne være autoritativ, omfattende og aktuel. Mindst en af de tre vigtige egenskaber måtte give. Så kom internettet, og encyklopædiens "trilemma" forsvandt. Men filosoffer nyder det koncept, at kun to ud af tre mål for et enkelt koncept kan nås, og der er trilemmaer for religiøs overbevisning, politik, økonomi - og endda triatlon.

Det fælles trilemma for pensionsindkomst er således:Du kan skabe en forbrugsindkomst, nyde lav risiko eller bygge en arv til dine arvinger. Vælg to og lad den anden gå.

Jeg hævder, at dette trilemma, ligesom det om encyklopædi, har udlevet sin brugbarhed.

En indkomstfordelingsplan for pensionering tilbyder en treenighed af planlægningsfunktioner:Din plan vil integrere annuitetsudbetalinger i din indkomststrøm, sænke dine gebyrer og skatter og udsætte din indkomst for lavere risiko.

Med disse tre funktioner kan du faktisk opnå en højere forbrugsindkomst, mindske din indkomstrisiko og opnå en større arv. (Vigtig bemærkning:Legacy er defineret som det beløb, der er til rådighed for dine arvinger, efter skat, ved din bortgang senere i pensionering.)

Højere indkomst: En blanding af garanteret og anden sikker indkomst, sammen med hævninger underlagt rimelig markedsrisiko, er den bedste måde at skabe indkomst under pensionering. Jeg foreslår livrentebetalinger som en måde at give et højt niveau af garanteret indkomst, der varer hele livet. Kombiner det med udbytte, renter og IRA-udbetalinger sammen med sociale sikringsbetalinger og en pension, hvis du er så heldig at have en. At allokere din indkomst mellem disse store indkomstkilder giver en pålidelig strøm af levetidslikviditet, der er væsentligt højere end hævninger fra traditionel aktivallokeringsplanlægning.

Lavere indkomstrisiko: Når annuitetsudbetalinger, udbytte og renter udgør en stor del af din indkomst, vil du være mindre afhængig af IRA-udbetalinger, som igen er afhængige af op- og nedture i en portefølje investeret i aktier og obligationer. (Du har muligvis også en bufferportefølje af kortsigtede investeringer, der kunne være en midlertidig parkeringsplads for disse hævninger.) For yderligere at reducere volatiliteten i din indkomstfordelingsplan, bør du lave en konservativ antagelse om det langsigtede markedsafkast i indstilling af din plans indkomst og nødvendige hævninger. Hvis du aktivt administrerer din plan, når den er oprettet, vil du blive overrasket over, hvor lille markedspåvirkningen på din indkomst vil være - primært fordi så lidt af indkomsten er afhængig af markedet.

Bevar en arv: I traditionel pensionsindkomstplanlægning er rådet ofte at bruge din opsparing fra en portefølje af aktier og obligationer, hvilket efterlader dig med risikoen for at løbe tør for penge. Meget få pensionister i dette nuværende lavrentemiljø er i stand til at leve af renter og udbytte og efterlade den fulde nuværende værdi af de underliggende obligationer og aktier som en arv ved deres bortgang. Og det kan virke kontraintuitivt, at inkluderende livrentebetalinger uden underliggende kontoværdi i en pensionsordning kan give dine arvinger en betydelig arv. Men startende med de to første – højere indkomst og lavere risiko – her er, hvordan du kan løse trilemmaet med planlægning af indkomstfordeling.

Under den traditionelle pensionsmodel for aktivallokering vil en rådgiver hjælpe dig med at bestemme et pensionsbudget og derefter gætte, hvor længe din opsparing kan betale for den livsstil. Hvis beregningerne viser, at du løber tør for penge for tidligt, vil rådet være at sænke dit budget.

En indkomstfordelingsplan genererer på den anden side indtægter på 30% til 50% mere end en traditionel plan. Afvejningen er imidlertid, at arveværdien under en sådan indkomstrig plan ofte er lavere end arven fra en traditionel plan. Men du vil se her, at det ikke behøver at være sådan. Beslutninger, du træffer med din højere indkomst, kan levere mere af en økonomisk arv uden at øge din indkomstrisiko.

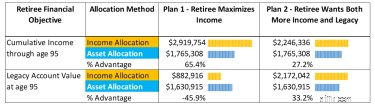

Lad mig give dig et simpelt eksempel for en kvindelig pensionist på 70 år, som har 2 millioner dollars i opsparing med 50 % i en IRA, forudsat et langsigtet afkast på aktiemarkedet på 6 %. Nedenfor er en sammenligning af planlægning af indkomstallokering i forhold til traditionel aktivallokeringsplanlægning.

Plan 1: Hvis vores pensionist bruger indkomstfordelingsplanlægning til at fokusere på at skabe mere indkomst i løbet af sin levetid, kan du se, at hun vil tjene dramatisk mere end med en aktivallokeringsplan. Det giver en fordel på 65 % og med mindre risiko. Til gengæld er arven under denne plan væsentligt lavere end under den traditionelle plan. Så hun har dækket to dele af trilemmaet – mere indkomst og mindre risiko – men ikke den tredje.

Plan 2: Men med komforten ved at vide, at hun har denne livstidsindkomstfordel, kan vores pensionist investere $20.000 af hendes indkomst om året (vokser med 2% om året) i hendes arv ved at lægge pengene på en investeringskonto designet til skattefordel vækst.

Når hun gør det, ser hun sin gamle investeringskonto vokse, mens hun stadig har en fordel med hensyn til forbrugsdygtig indkomst. (Indkomstfordelingsplanen har betydelige indkomstskattefordele, især tidligt i pensionering.) Hun kan selvfølgelig stoppe med at tilføje til den gamle investeringskonto eller endda hæve midler, hvis behovet opstår. Vores pensionist har lige vundet trifectaen.

Med sin nye indkomstallokeringsplan løste vores investor "Trilemma of Retirement" med mere indkomst, mindre indkomstrisiko og mere arv.

Alle, der planlægger at gå på pension, vil have forskellige økonomiske mål og mål. En indkomstfordelingstilgang virker, fordi med mere indkomst og lavere risiko har du kontrol over din skæbne.

Det lyder som et perfekt nytårsforsæt.

Find ud af mere om, hvordan du når alle dine mål. Besøg Go2Income for mere information om, hvordan indkomstfordeling kan hjælpe dig med at balancere dine pensionsprioriteter eller kontakt mig for at diskutere din situation.