Med enkle ord, ETFor børshandlede fonde er indeksfonde, der handler på børser som likeshares. En ETF giver dig mulighed for at købe og sælge et helt indeks som en aktie.

ETF'er giver diversificering med en enkelt investering og en begrænset mængde kapital og til en lille pris. Lad os sige, at du vil tage eksponering til Nifty 100 benchmark. For at kunne gøre det, skal du købe 100 aktier i forskellige proportioner som i indekset. Dette vil kræve meget tid og kapital. Med ETF kan du endda købe en enkelt ETF-enhed eller aktie og opnå denne diversificering. Hver ETF-enhed er typisk 1/10 th eller 1/100 th af et indeks.

Hvis du mener, at aktivt forvaltede fonde vil kæmpe for at slå deres benchmarks konsekvent på lang sigt (det er svært at generere alfa- eller merafkast), så er ETF'er de rigtige investeringsprodukter for dig. ETF'er giver dig en billig måde at investere i benchmark.

ETF'er er tilgængelige for en bred vifte af indekser. Du har large cap ETF'er, midcapETF'er, sektorbestemte ETF'er, smart beta ETF'er, guld ETF'er, Bond ETF'er og mange flere. AnETF kan konstrueres til ethvert indeks.

Her er en god video om, hvordan ETF'er fungerer.

ETF'er administreres passivt dvs. der er ingen fondsforvalter, der vælger de værdipapirer, der skal købes og sælges. Målet er blot at replikere/spore indekset (og ikke slå det). For eksempel vil en Nifty 50 ETF blot forsøge at kopiere resultaterne af Nifty 50. Når og når bestanddelene i indekset ændrer sig, vil bestanddelene af ETF'en også ændre sig.

Aktivt forvaltede investeringsforeninger vil sigte mod at slå benchmark-indekset. Der er i øvrigt passivt forvaltede indeksfonde også hvis mål er blot at spore benchmark-indekset.

Da ETF'en vil have små drifts- og administrationsomkostninger knyttet, vil præstationen være en smule ringere end benchmark. Denne forskel mellem indekset og ETF-afkastet er også kendt som Tracking error. For øvrigt er administrationsomkostningerne ikke den eneste årsag til tracking error. ETF'erne skal regelmæssigt afvise porteføljen baseret på ændringerne i benchmarkindekset, og timingen og volumen af sådanne køb eller salg kan introducere nogle tracking error.

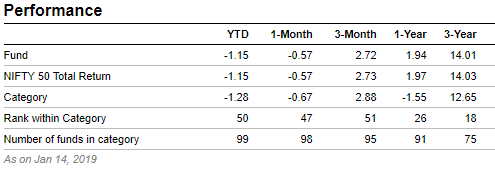

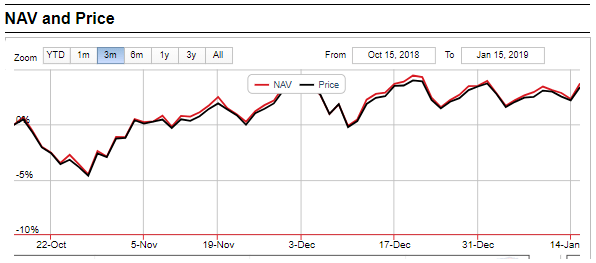

Her er resultaterne for SBI Nifty 50 ETF.

Du kan se, at SBI Nifty 50 ETF halter lidt efter benchmark Nifty 50 TRI.

Da der ikke er nogen fondsadministrator involveret (ingen aktiv forvaltning), er der ingen fondsadministrator. Hvis du konstant bekymrer dig om, at din fond kæmper for at slå benchmark, så er ETF'er en god investering for dig. Med ETF'er får du benchmark-afkast. Der er ingen fondsforvalterrisiko.

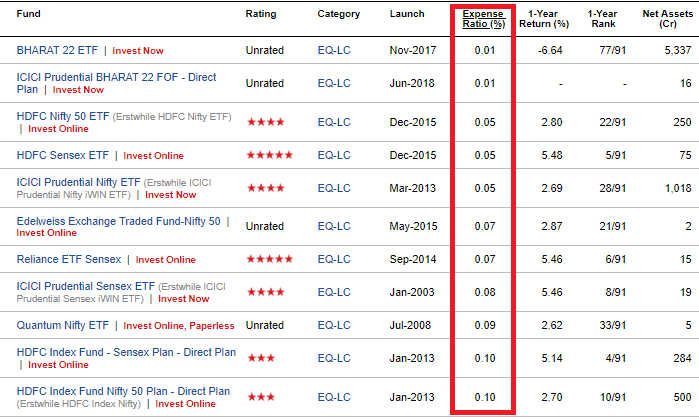

Udgiftsforholdet for en aktivt forvaltet investeringsforening er typisk mellem 100 bp og 250 bps. En passivt forvaltet indeksfond vil koste dig op til 50 bps. Et basispunkt (bps) er 0,01 procent. På den anden side vil en ETF sandsynligvis koste dig mellem 5 bps og 25 bps.

Sorterede listen over store kapitalfonde på ValueResearch-webstedet på grundlag af omkostningsforhold. Som du kan se, dominerer ETF'er og indeksfonde listen.

Indeksfonde er passivt forvaltede investeringsforeninger. Ligesom ETF'er forsøger de også at spejle benchmark. Udgiftsforholdet for indeksfonde er dog typisk højere end ETF'er (for samme benchmark). Som jeg forstår, skyldes dette den måde, ETF'er og indeksfonde fungerer på. Med indeksfonde køber og sælger du fra fondshuset. Dette medfører ikke kun ekstra operationelt arbejde, men også transaktionsarbejde. Dette tror jeg også vil føje til tracking error. I tilfælde af ETF'er køber og sælger du fra de andre investorer (og ikke fra AMC).

I tilfælde af ETF'er er der intet begreb om provision. Alt er på en måde direkte. Aktivt forvaltede fonde og indeksfonde kan fås under både Direct og Regular varianter.

Der er heller ikke noget begreb om exit-belastning i ETF'er. Du kan købe og sælge, når du vil, uden nogen udgangsbøder.

Med ETF'er kan du købe og sælge på et hvilket som helst tidspunkt i løbet af handelsdagen (ligesom aktier). Derfor vil du have flere købs- og salgspriser i løbet af dagen i tilfælde af ETF'er. På den anden side, i tilfælde af gensidige fonde, kan du kun købe eller sælge ved dagsslut NAV (som annonceres af AMC efter markedets lukning).

Du har måske set, at markederne nogle gange korrigerer skarpt for kun at komme sig ved udgangen af dagen. Med gensidige fonde er der ingen måde at drage fordel af sådanne intradag-bevægelser. Du vil kun sælge eller købe ved dagsslut NAV. Men med en ETF kan du købe, når markederne bevæger sig ned og sælge, når markederne stiger samme dag (eller endda holde på længere sigt). Selvom det er lettere sagt end gjort, giver ETF dig alligevel fleksibiliteten.

Med ETF'er køber eller sælger du fra andre investorer/handlere som dig. I tilfælde af investeringsforeninger køber du fra eller sælger til fondshuset.

Afhænger af aktivklassen.

En aktie-ETF vil blive beskattet som en aktie eller en aktiefond. Kortsigtede gevinster (holdeperiode <=1 år) skal beskattes med 15 %, mens langsigtede gevinster skal beskattes med flad 10 % (LTCG på Rs 1 lacs pr. år er fritaget).

En gælds-ETF eller agold-ETF vil få den skattemæssige behandling af henholdsvis en gældsfond eller guld. Kortsigtede kapitalgevinster (beholdningsperiode <=3 år) skal beskattes med din marginalskattesats (skatteplade). Langsigtede kursgevinster skal beskattes med 20 % efter indeksering.

Bemærk, at skattepligt først opstår på tidspunktet for salg af ETF-enheder.

Du køber ETF-enheder på to måder:

ETF'er handler ikke kun om aktier. ETF'er er tilgængelige for aktivklasserne. I Indien er udvalget af valgmuligheder relativt begrænset. Alligevel har du ETF'er for fremtrædende aktiebenchmarks såsom Nifty. Du har sektorbestemte ETF'er. For eksempel er der ETF'er, der sporer Bank Nifty. Hvis du er bullish på en bestemt branche, kan du tage eksponering gennem sådanne ETF'er.

Der er guld-ETF'er. Der er ETF'er for statsobligationer. Der er også et par ETF'er for globale indekser, såsom Hangseng og Nasdaq. Du kan tjekke listen over aktivt handlede ETF'er på NSE's hjemmeside.

Som investor skal du først beslutte, om du vil investere passivt eller aktivt.

Apassivt forvaltet fond (indeksfond eller ETF) kan aldrig generere alfa (merafkast). Du vil kun få benchmark-afkast.

Derfor, hvis du trives med at slå Nifty, Sensex eller ethvert andet benchmark, er ETF'erne ikke noget for dig.

Hvis du er en, der altid ønsker at være i den bedste fond, er ETF'erne ikke noget for dig.

Hvis du ikke kan modstå, at din vens portefølje overgår din, er ETF'erne ikke noget for dig.

Du skal forstå, hvad ETF'er kan eller ikke kan, før du vælger at investere i ETF'er.

AnETF's præstation vil afspejle benchmarks præstation. Der vil være tidspunkter, hvor aktivt forvaltede fonde vil slå ETF'er (en large cap-fond, der klarer sig bedre end en Nifty 50 ETF). Der vil være tidspunkter, hvor aktivt forvaltede fonde vil præstere dårligere end ETF's præstationer. Der vil være et par fonde, der vil slå ETF'er pænt på lang sigt (selvom du kun kan fortælle dette i bakspejlet). Du må have det fint med det her.

Hvis du vil investere i ETF'er, skal du have tro på det benchmark og tålmodighed og disciplin for at ignorere al støjen.

Efter min mening, med SEBI-rationalisering og kategorisering af gensidige fondsordninger ville det være svært for aktivt forvaltede fonde at slå benchmark (Total Returns Index) konsekvent på lang sigt i largecap-området. Det er ikke sådan, at ingen aktivt forvaltet fond vil klare sig bedre end benchmark på lang sigt. Jeg er sikker på, at mange fonde vil. Bare det i dag er det ikke let at sige, hvilke midler det vil være. Derfor er en lavprisindeksfond eller ETF en god måde at tage eksponering mod store aktier på.

På mellem- og small cap-området tror jeg, at der er mulighed for at overgå ydeevnen på lang sigt gennem sikkerhedsvalg. Derfor kan aktiv forvaltning øge værdien på dette område. Under alle omstændigheder er der i dag meget få indeksfonde eller ETF'er i mellem- og småkapitalområdet. En af grundene kunne være, at AMC'er (fondshuse) ikke ønsker at kannibalisere deres aktivt forvaltede fonde.

Husk at AMC'erne tjener langt flere penge i tilfælde af aktivt forvaltede fonde, fordi de kan opkræve højere gebyrer for aktiv forvaltning. En anden grund er likviditeten i de underliggende værdipapirer i en mid- eller small cap-ETF. Hvis der ikke er nok likviditet i de underliggende aktier (hvilket kan være tilfældet med underliggende aktier i mid- og small cap-indekser), så kan ETF'ens tracking error være højere eller kan påvirke markedsskabende aktivitet i ETF'en, hvis nogen.

Det interessante er, at NSE og BSE har lanceret strategiindekser. Typisk afhænger indeksvægte af aktiernes markedsværdi. Strategiindeks (eller smart beta-indeks) er konstrueret ud fra volatilitet, kvalitet, alfa, beta, likviditet, udbytte, vækst, værdi eller en blanding af disse faktorer. Du kan læse mere om NSE- og BSE-indeksene på deres respektive hjemmesider. I dette indlæg vil jeg ikke komme ind på nytten af sådanne indekser. ETF'er er ikke tilgængelige for alle sådanne indekser. Der er dog et par ETF'er, der sporer smarte indekser, som har tilbudt bedre risikobelønning sammenlignet med populære benchmarks som Nifty og Sensex (markedsværdibaserede indekser). Du kan også overveje at investere i sådanne ETF'er.

Bemærk, at dette ikke er en anbefaling om at investere i disse smarte beta-ETF'er. Jeg vil bare fremhæve de tilgængelige muligheder. På nuværende tidspunkt er der ingen indeksfondsordninger (jeg er i hvert fald ikke klar over), der lader dig tage eksponering for disse smarte beta-indekser.

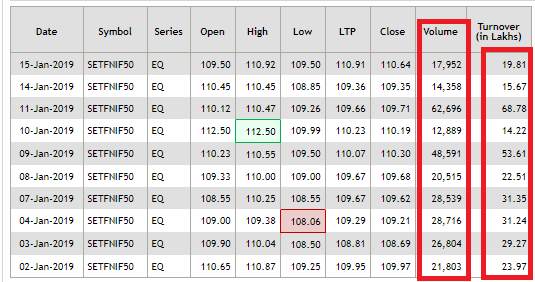

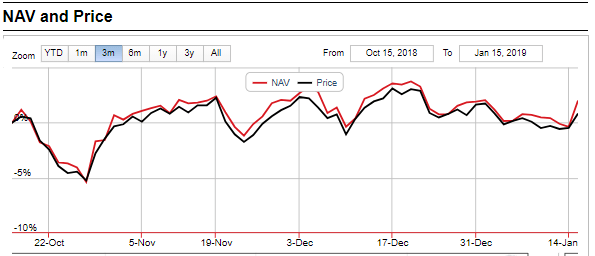

Mens du vælger ETF'er, skal du fokusere på større AUM og de højere handelsvolumener. Endnu vigtigere, fokus på forskellen mellem ETF-prisen og NAV. Du kan få disse oplysninger på ValueResearch-webstedet.

I øvrigt kan du have flere ETF'er til det samme benchmark. For eksempel er der flere Nifty 50 ETF'er. Næsten 5-10 AMC'er har lanceret Nifty 50 ETF'er. Risiko-afkastprofilen for hver Nifty 50 ETF vil være den samme. Som investor skal du vælge den med lav pris-NAV-forskel, lave indvirkningsomkostninger og med behagelige handelsvolumener.

Hvis du har besluttet dig for at investere i ETF'er, er her et par ting, du skal huske på.

Hvis du ikke kan finde ETF til det ønskede indeks med lav pris-NAV-gab og rimelige handelsvolumener, vil det være bedre at tage eksponering mod et sådant indeks gennem en indeksfond.

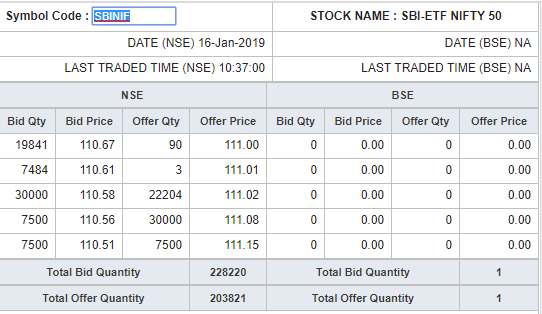

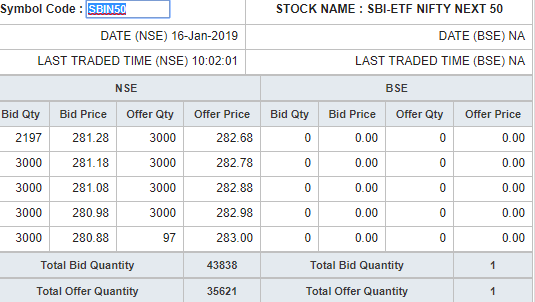

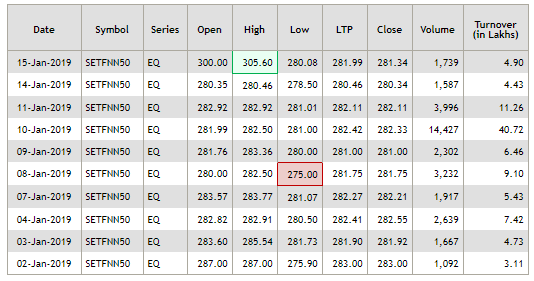

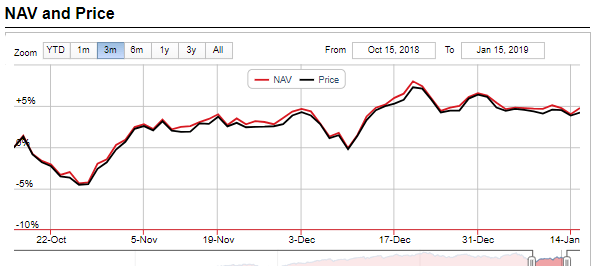

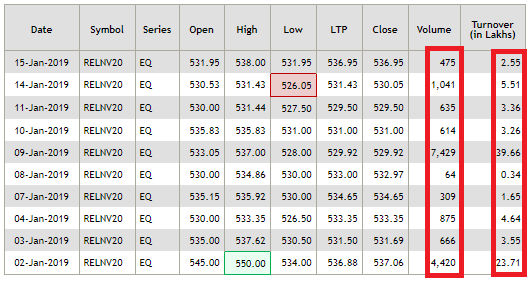

Du kan se, at der er en enorm forskel mellem AUMs of Nifty ETF og Nifty Next 50 ETF. Der er dog ikke den store forskel i bid-ask spreads. Bud-ask-spændet er omkring 0,5 %, hvilket ikke er lille. Desuden er handelsvolumen for Nifty50 ETF ikke proportionelt stor (sammenlignet med SBI Nifty 50 ETF).

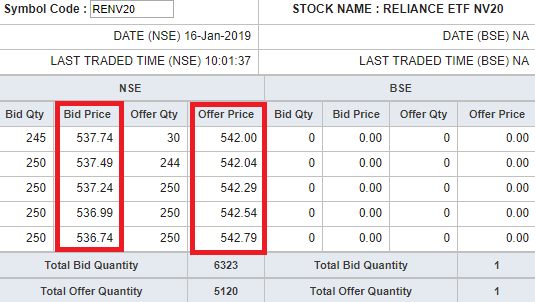

Reliance NV20 har lavere volumener. Bid-ask-spændet er også omkring 1 %. Pris- og NAV-forskellen ser også betydelig ud.

Jeg har ikke meget erfaring med ETF'er. Hvis der er nogle faktuelle unøjagtigheder i artiklen, så skriv til mig eller påpeg i kommentarfeltet.