IRS er begyndt at slå ned på personer, der har handlet med Bitcoin og andre kryptovalutaer, men som ikke har rapporteret det om deres skatter.

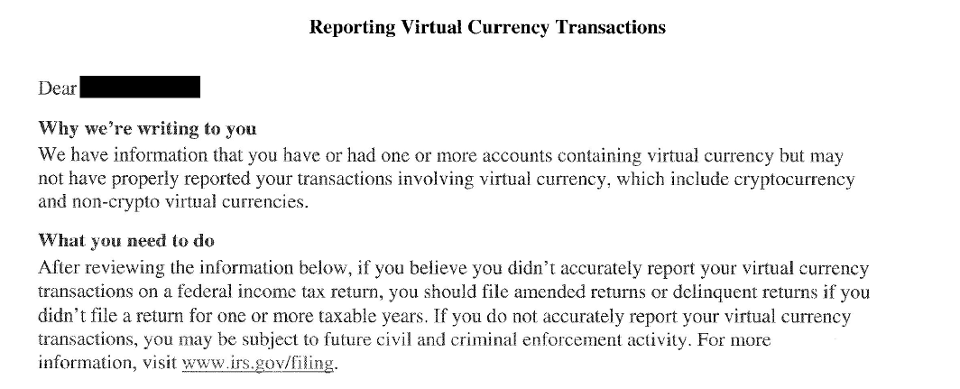

For nylig har der været rapporter om, at nogle skatteydere har modtaget advarselsbreve fra IRS. Disse breve kommer i tre variationer 6173, 6174 og 6174-A, og de adresserer specifikt kryptovalutabeholdning:

IRS behandler kryptovalutaer som ejendom til skattemæssige formål, ikke som valuta. Ligesom med andre former for ejendom – aktier, obligationer, fast ejendom – pådrager du dig en skattepligt, når du sælger eller handler din kryptovaluta for mere eller mindre, end du har købt den for.

For eksempel, hvis du købte 0,1 Bitcoin for $1000 i april 2018 og derefter solgte den to måneder senere for $2.000, har du en kursgevinst på $1.000.

Denne gevinst indberetter du på din selvangivelse, og afhængig af hvilken skatteramme du falder ind under, betaler du en vis procentdel af skat af gevinsten. Satserne svinger baseret på din skatteramme såvel som afhængigt af, om det var en kortsigtet eller langsigtet gevinst.

For at rapportere disse gevinster og tab på dine skatter, skal du have optegnelser over dit omkostningsgrundlag og fair markedsværdi for hvert salg eller handel med dine kryptovalutaer på salgstidspunktet. Omkostningsgrundlaget er simpelthen det beløb, du sætter ind for at erhverve aktivet. Fair markedsværdi er blot den dollarværdi, du modtog ved salg eller bortskaffelse af aktivet.

Hvis du holder dig til eksemplet ovenfor, er dit omkostningsgrundlag 1.000 USD, og din fair markedsværdi er 2.000 USD. Du vil rapportere hver af disse tal sammen med $1.000 gevinsten fra transaktionen på dine skattedokumenter. Denne proces burde lyde bekendt, hvis du investerer i eller handler med aktier, da det er den samme rapporteringsproces, som aktiehandlere gennemgår.

Du kan læse vores Kryptocurrency Tax Guide for et mere komplet og grundigt overblik.

Først og fremmest er du ikke alene, hvis du har modtaget dette brev. IRS sendte mere end 10.000 af disse breve ud til mange tidlige Coinbase-kunder - ikke kun mistænkte skattesnyderier. Hvad du skal gøre, afhænger af typen af modtaget brev. Brev 6174 og 6174-A er ingen handlingsbreve. Det betyder, at du ikke behøver at svare på disse breve, hvis du har opfyldt alle de forpligtelser, der er beskrevet i brevet. Disse breve anbefaler, at du indsender ændrede eller forfaldne afkast, hvis du mener, at du ikke har indgivet kryptoskatter korrekt i de seneste år.

I modsætning hertil kræver brev 6173 din handling. Hvis du ikke svarer på dette brev til tiden, vil din skattekonto blive revideret af IRS. Du bør læse afsnittet "Hvad du skal gøre inden 'svar inden'-datoen ovenfor" på brevet og give de nødvendige dokumenter til IRS. En kvalificeret skattemedarbejder sammen med hjælp fra CryptoTrader.Skatterapporter kan hjælpe dig med at navigere gennem bogstav 6173-kravene.

Du kan bruge IRS Form 1040X at ændre tidligere års selvangivelser.

Du kan også bruge populære skatteregistreringssoftwareprogrammer som TurboTax at indgive en ændring.

Det er vigtigt at bemærke, at disse er uddannelsesbreve sendt af IRS, og du kan få det på trods af at du er fuldt ud i overensstemmelse med al din kryptoskatteindberetning. Hensigten med disse typer mekanismer er at øge cryptocurrency skatterapportering og ikke nødvendigvis at straffe skatteyderne.

Du skal bruge to formularer til selve indberetningsprocessen, når du indgiver eller i dette tilfælde ændrer dine skatter:1040 Schedule D og 8949 . 8949 er den vigtige formular, du skal oprette for at ændre dine tidligere års afkast.

Du skal bruge 8949 til at detaljere hver Bitcoin og kryptovaluta skattepligtige begivenhed der opstod i løbet af året samt de gevinster og tab, som du realiserede på hver handel. Saml disse i bunden af 8949, og overfør derefter den samlede sum til skema D.

Fordi kryptovalutadata ofte er spredt ud over mange forskellige børser, tegnebøger og andre platforme, kan det være svært for brugere at rapportere al deres aktivitet på formular 8949.

De fleste handler er noteret i andre kryptovalutaer og ikke værdier i amerikanske dollars, hvilket øger dette problem. For at toppe det, er kryptovalutabørser ikke i stand til at give deres brugere nøjagtige skatterapporter på grund af den overførbare karakter af digitale valutaer.

Du kan læse mere om, hvorfor børser ikke kan give brugere nøjagtige skatterapporter i vores artikel:The Cryptocurrency Tax Problem .

Mange cryptocurrency-brugere henvender sig til cryptocurrency-skatteberegnere for at hjælpe dem med at automatisere hele processen med at opbygge formular 8949 og andre skatterapporter for deres kryptovalutatransaktioner.

Du kan bruge software som CryptoTrader.Tax for automatisk at generere dine nødvendige formularer. Du kan derefter give disse skemaer til din revisor, så de korrekt kan ændre dine tidligere selvangivelser med dem, eller du kan bruge skemaerne til selv at ændre dine selvangivelser.

Nedenfor er en video, der forklarer, hvordan CryptoTrader.Tax-platformen fungerer.

Som altid er det smart at konsultere en skatteekspert, hvis du har modtaget denne type brev fra IRS.

Men fordi bitcoin og cryptocurrency stadig er et så nyt koncept, er mange revisorer ikke bekendt med, hvordan det digitale aktiv behandles ud fra et skattemæssigt perspektiv. Det er vigtigt at tale med en person, der er fortrolig med krypto.

På grund af dette har vi sammensat en mappe over krypteringseksperter der arbejder i rummet for vores brugere

Ansvarsfraskrivelse - Dette indlæg er kun til informationsformål og skal ikke opfattes som skatte- eller investeringsrådgivning. Tal med din egen skatteekspert, CPA eller skatteadvokat om, hvordan du skal behandle beskatning af digitale valutaer.