Efterhånden som rejsen mod overgangen væk fra London Interbank Offered Rate (LIBOR) fortsætter med at bevæge sig fremad, er tilsynsmyndigheder på tværs af jurisdiktioner begyndt at henvende sig til institutioner for at få indsigt i deres operationelle parathed. I Schweiz er en bred vifte af produkter med betydelig kontraktvolumen knyttet til LIBOR 1 . Dette omfatter udlånsprodukter såsom realkreditlån og derivater.

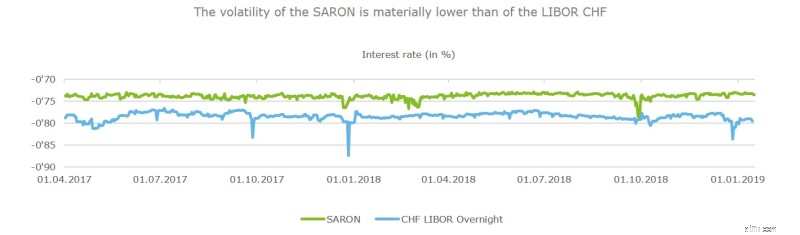

Den nationale arbejdsgruppe om referencekurser for schweiziske franc (NWG) har siden længe valgt den schweiziske gennemsnitsrente over natten (SARON) til at erstatte CHF LIBOR. Mens tilsynsmyndigheder fremhæver, at overgangene bør være markedsledede, har FINMA for nylig offentliggjort en vejledning, der beskriver de risici, der er forbundet med en overgang væk fra LIBOR. Vejledningen anbefaler schweiziske finansielle servicevirksomheder at tage fat på risici og udfordringer ved overgangen i god tid. Med hensyn til tilsynsaktiviteter vil FINMA nå ud til individuelle institutioner på en risikoorienteret måde og gennemføre gennemgange af, hvordan risici forbundet med LIBOR-erstatningen identificeres, overvåges og afbødes.

I forventning om stigningen i tilsynsaktivitet i forbindelse med LIBOR er det afgørende, at schweiziske banker etablerer en klar overgangs-køreplan, da en uordnet overgang vil have negative konsekvenser.

Overgangskøreplanen bør omhandle følgende nøgleblokke af aktiviteter i mangel af et formelt regulatorisk eller juridisk mandat til at transformere deres virksomhed:

Hvis alle markedsdeltagere samarbejder og gør deres del i forberedelsen, kan overgangen til RFR meget vel vise sig at blive en mindre forstyrrende begivenhed. Men for at dette skal være tilfældet, skal finansielle institutioner omhyggeligt forberede sig på LIBOR-ophøret.

For at løse de vigtigste aktivitetsblokke, der er anført ovenfor, skal følgende seks faktorer overvejes grundigt af schweiziske virksomheder for at sikre en glidende overgang.

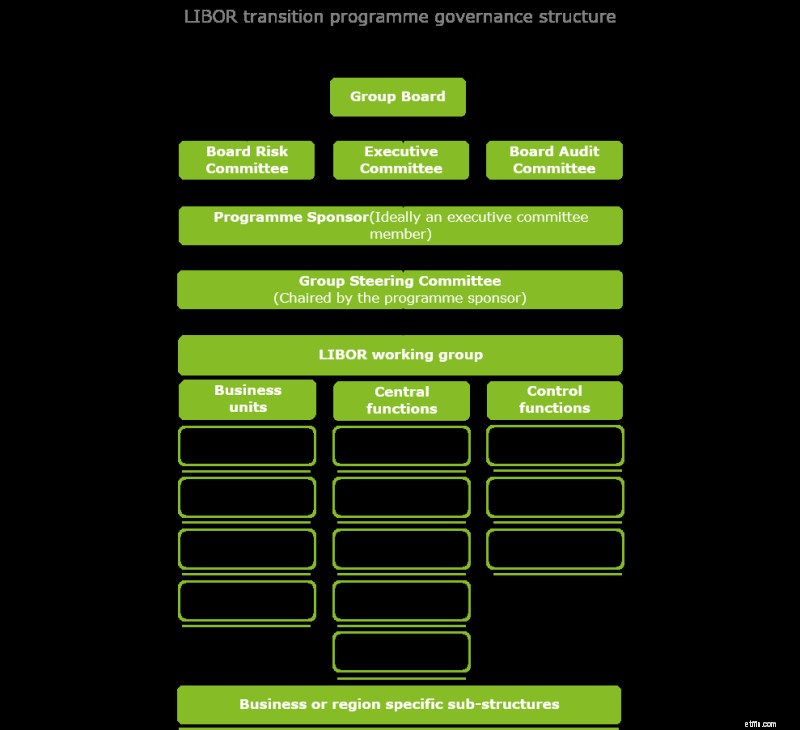

Tilsynsmyndighederne beder bankerne om at udpege en ledende repræsentant for firmaet til at påtage sig ansvarlighed for LIBOR-programmet. I Schweiz har FINMA anmodet banker om at bekræfte, om der er identificeret en ledende medarbejder til at støtte LIBOR-overgangen. Ydermere er det afgørende for programstyringen at inkludere interessenter fra berørte virksomheder og funktioner, så de nødvendige beslutninger hurtigt kan identificeres og eskaleres til en senior styrekomité (og i nogle tilfælde eksekutivkomitéen og bestyrelsen). Det bør dog også skabe den rette balance mellem at tillade "business as usual" og at sikre den rette grad af kontrol.

På grund af programmets brede omfang vil intern kommunikation være nøglen. Derfor bør det centrale program have evnerne og kanalerne til proaktivt at engagere sig på tværs af hele organisationen. Programmet vil også spille en nøglerolle i overvågningen af nationale og internationale milepæle og udviklinger. Dette indebærer at vurdere deres indvirkning på de forskellige overgangsscenarier, og dermed understøtte passende beslutninger, der skal træffes, indtil der sker en konkret udvikling.

Ideelt set burde virksomheder allerede nu have nået et indledende syn på finansielle eksponeringer og burde være begyndt at forstå, hvordan de vil styre disse eksponeringer og reducere dem over tid. Andre vigtige strategiske beslutninger inkluderer at beslutte, hvornår RFR-linkede produkter skal introduceres, og hvornår udstedelsen af LIBOR-linkede produkter skal stoppes. Markedsaktiviteten tager fart for RFR-linkede produkter med større valutamarkeder førende. I Schweiz er term sheet for 3 måneders SARON-futures blevet defineret og er begyndt at handle hos EUREX.

Finansielle institutioner skal have passende værktøjer på plads til at understøtte programmets levering. Især bør virksomheder nøje spore poster, herunder finansielle eksponeringer til LIBOR og kontraktgentagelse for at sikre, at strategiske beslutninger bliver fulgt op.

Kilde:Faktasæt

Håndtering af finansielle risici vil kræve detaljerede analyser inden for områder som regnskab, værdiansættelsesændringer (f.eks. mark-to-market på "dag 1"), modelleringsændringer, kurvekonstruktion og afdækning. Derudover har FINMA fremhævet, at det høje beløb af gæld og tilgodehavender i derivaterne og lånekontrakterne, der refererer til LIBOR, vil resultere i værdiansættelses- og basisrisici.

En måde at håndtere disse risici på er at omdesigne værdiansættelses- og risikostyringsmodeller. Dette er dog afhængigt af virksomhedens nuværende kapacitet, da ændringerne kan strække sig ud over eksisterende modeller og processer. Udfordringerne forværres af det faktum, at de fleste markeder for RFR'er er begyndende og derfor relativt illikvide. Læg dertil fraværet af terminsstrukturer i kurserne, den begrænsede tilgængelighed af historiske data og den uensartede karakter af efterfølgende RFR'er på tværs af jurisdiktioner, og du har virksomheder, der står over for en betydelig udfordring med at foretage de nødvendige ændringer i deres risikostyringssystemer og -processer.

En stor udfordring, som virksomheder vil støde på, når de skifter væk fra LIBOR, er at forstå efterspørgslen fra købersiden og evnen til hurtigt at reagere på en sådan efterspørgsel. Der er en risiko for, at banker mister markedsandele, hvis de ikke er tilstrækkeligt forberedte til at udstede RFR-relaterede produkter.

Virksomheder skal udvikle og implementere en koordineret kommunikationsplan på tværs af forretningsenheder og geografiske områder for at uddanne deres slutkunder og informere dem om de forskellige implikationer. Hvor det er relevant, bør kommunikationen skræddersyes til forskellige kunde- og modpartsgrupper, som banker opererer med, for at sikre bevidsthed om LIBOR-erstatningen. Vedtagelse af en klar og konsekvent kommunikationsstrategi over for kunder og modparter vil bidrage til at øge gennemsigtigheden, reducere fejlkommunikation og minimere sandsynligheden for juridiske problemer 2,3 .

Et centralt aspekt af programmet vil være samarbejdet med regulatorer. Banker bør udvikle en engagementsstrategi under hensyntagen til de forskellige tilgange, som regulatorer anvender. Dette vil være nøglen til at hjælpe organisationen med at foregribe og forberede sig på det forventede yderligere niveau af kontrol. Banker bør være særligt opmærksomme på at vurdere forsigtigheds- og adfærdsrisici under en række forskellige scenarier.

Der er en række begivenheder, der vil påvirke overgangen og afgøre, hvornår virksomheder kan påtage sig visse aktiviteter. På derivatmarkedet udvikler ISDA f.eks. fallbacks for inklusion i sine standarddefinitioner for de vigtigste benchmarks

5

. Overvågning af disse markedsbegivenheder fra begyndelsen vil være afgørende, så virksomheder kan reagere og tilpasse deres planer i overensstemmelse hermed. Dette vil gøre det muligt at forudse retningen af overgangen og udføre de nødvendige aktiviteter internt.

Selvom virksomheder måske anser 2021 for at være langt væk, tillader kompleksiteten af overgangen ingen slingreplads for inerti. Etablering af en robust programstyring vil sætte virksomheder i stand til at tage vigtige strategiske beslutninger i relation til deres IBOR-relaterede finansielle eksponeringer samt understøtte en korrekt styring af relaterede finansielle risici. Ydermere skal virksomheder nøje vurdere efterspørgslen efter RFR-forbundne produkter for at time deres egen introduktion af disse produkter. Endelig skal programmet definere en klar klientopsøgende strategi og implementere en løbende overvågning af markedsbegivenheder for at kunne justere og levere en vellykket overgang.

https://www.finma.ch/en/news/2018/12/20181217-aktuell-libor-aufsichtsmitteilung/

https://www.isda.org/a/OqrEE/IBOR-Transition-Report.pdf

https://www.finma.ch/fr/news/2018/12/20181217-aktuell-libor-aufsichtsmitteilung/

http://assets.isda.org/media/04d213b6/db0b0fd7-pdf/