I modsætning til hvad Hollywood ville have dig til at tro, er handel med aktier ikke et spørgsmål om at tage din yndlings-power-suit på, tage en telefon og skrige "SÆLG! SÆLGE! SÆLG!”

I stedet for at forsøge at købe og sælge varme aktier i håb om at blive rig, foreslår jeg, at du omformulerer:Investering er en langsigtet strategi, der hjælper med at sikre din økonomiske fremtid.

Faktisk er det den mest afgørende ting, du kan gøre i dag for at sikre, at du er klar til pension og andre opsparingsmål. Jo før du starter, jo lettere er det at lave langsigtede mål.

Men jeg forstår det. Vi er blevet ført til at tro mange forskellige ting om aktier. Nogle af dem er positive ("du kan blive rig ved at handle med aktier!"), nogle af dem ikke så meget ("aktier er risikable, ISÆR med ugens recession/depression/finansiel krise lige rundt om hjørnet !”).

Heldigvis er det meste af den støj netop det. Der er mere end 100 års beviser, der tyder på, at ved at investere i aktiemarkedet vil du være i stand til at vokse din formue konsekvent over tid.

For at gøre det skal du dog forstå det grundlæggende i, hvordan man handler aktier. Fortsæt med at læse for en begynderguide om alt, hvad du behøver at vide om handel med aktier.

Klar til at opgive gæld, spare penge og opbygge reel rigdom? Download vores GRATIS ultimative guide til privatøkonomi.Aktier er investeringer i en virksomhed. Når du ejer en aktie, ejer du en del af den virksomhed, som aktien kom fra.

Af den grund omtales aktier også som "egenkapital", da du ejer en lille del af virksomheden.

Aktiekursen svinger afhængigt af, hvordan virksomheden klarer sig. For eksempel, hvis virksomhed A lige har udgivet et fantastisk nyt produkt, der sælger som en sindssyg, vil priserne for virksomhed A-aktier stige.

Alternativt, hvis virksomhed A oplever faldende salg, vil deres aktier sandsynligvis også falde.

Hvis din aktie er god, og virksomheden blomstrer, kan du virkelig tjene mange penge. Pengene er også likvide. Det betyder, at du kan få det til enhver tid ved at sælge dit lager.

Hvis en virksomhed klarer sig dårligt, gør din aktie det også. Fordi en aktie ikke er diversificeret, kan det betyde en katastrofe for dig (selvom du nemt kan reducere din risiko ved at vælge større, solide virksomheder). Det er også vigtigt at bemærke, at det er næsten umuligt at spille markedet – så det er ikke værd at prøve for læginvestoren.

Det er det grundlæggende i, hvad aktier er. Lad os nu tage et kig på, hvordan du faktisk kan handle aktier.

BEMÆRK:Du bør kun handle med aktier, når du har resten af dit finanshus i orden. Det betyder, at du automatiserer dit personlige økonomisystem, får maksimalt ud af dine 401k og Roth IRA og opbygger en nødfond.

Når du har gjort det, er det helt fint at investere op til omkring 5% af din indkomst i aktier. Du kan også overveje muligheden for at investere i investeringsforeninger eller ETF'er (børshandlede fonde), som er kurve fyldt med forskellige typer investeringer (normalt aktier), der hjælper med at reducere din samlede risiko.

Bonus: Vil du vide, hvordan du tjener så mange penge, du vil, og lever livet på dine præmisser? Download vores GRATIS ultimative guide til at tjene penge"Trading" aktie er lidt af en misvisende betegnelse. Det eneste, det i virkeligheden refererer til, er køb og salg af aktier for penge. Så hver gang du køber eller sælger din egenkapital, betragtes det som handel.

Og der er to måder, du kan handle aktier på:

For vores hensigter og formål vil vi være fokuseret på elektronisk handel. Det er sådan, Ramit Sethi, vores grundlægger og guide til privatøkonomi, handler med aktier, og sådan burde langt de fleste individuelle investorer også gøre det. En online børsmægler er enkel, intuitiv, og du kan komme i gang med nogle få nemme trin - hvilket bringer os til...

Klar til at komme i gang? Men vent … hvordan investerer du egentlig i aktier?

Handel med aktier kan lyde kompliceret, men her er nogle enkle trin til at komme i gang.

Den bedste måde at handle aktier på som nybegynder er ofte at åbne en online mæglerkonto. Denne type konto har boomet i de seneste par år, hvilket har gjort køb og salg af aktier meget mere tilgængeligt. En online mæglerkonto vil være det sted, hvor du vil handle og investere - og der er MEGET at vælge imellem.

Vores forslag:Få et selvbetjeningssted som E*Trade eller TD Ameritrade. De vil tilbyde dig en intuitiv platform til at få dig i gang med at handle aktier. Det er også nemt at tilmelde sig. Følg nedenstående trin for at åbne en i dag.

Det er rigtigt. Det er skridt inden for skridt! TRIPPETS.

BEMÆRK:Sørg for, at du har dit cpr-nummer, din arbejdsgiveradresse og bankoplysninger (kontonummer og routingnummer) tilgængelige, når du tilmelder dig, da de vil være nyttige under ansøgningsprocessen.

Ansøgningsprocessen kan tage så hurtigt som 15 minutter og vil sætte dig på vej til et rigt liv.

Men arbejdet er ikke slut endnu. Der er stadig et par ting mere, du skal gøre dig klart og tage stilling til, før du sætter dine penge ned på en aktie.

En ting du bør begynde at handle med er en klar idé om dit budget. Hvor meget er du villig til at investere som et engangsbeløb i forhold til om måneden?

Den første ting at huske er, at du kun bør investere de penge, du har råd til at tabe. Husk, at handel med aktier ikke er som hasardspil (eller det burde det i hvert fald ikke være). Du skal være rigtig forsigtig med, at du ikke kommer dig selv foran og smider flere penge ned, end du har råd til at tabe.

Bortset fra dette vil du beslutte dig for dit budget for aktier, andre investeringer og opsparing.

Ramit anbefaler, at enhver af de mere "sjove" investeringer som individuel aktiehandel bør holdes til omkring 10% af din portefølje. Dette hjælper med at balancere risiko, så du ikke har det meste af din portefølje i volatile investeringer.

Handel bør generelt kun være en lille del af din portefølje. En stor del af din investering bør være på dine pensionskonti. Hvis du ikke allerede bidrager til dine pensionskonti, bør det være din prioritet, før du begynder at prøve at købe Apple-aktier.

Ja, din 401k er ikke helt så spændende som at investere i den næste store ting i teknologiverdenen, men det er din fremtid, du spiller med. Træf ikke et valg, du vil fortryde om et par årtier!

Bonus: Klar til at opgive gæld, spare penge og opbygge reel rigdom? Download vores GRATIS ultimative guide til privatøkonomi.Vi har dækket hvordan lad os nu gå videre til hvad? Hvad vil du sætte dine penge på?

Fordi der er en vis risiko, er det værste, du kan gøre, at kaste en mønt og vælge enhver tilfældig aktie med et fancy navn. Foretag nogle grundige undersøgelser af aktien, fonden og virksomheden for at få en bedre idé om, hvor dine penge går hen.

Nogle ting at undersøge omfatter:

Dette er blot grundlinjen for ting, du skal være opmærksom på. Du vil også gerne undersøge virksomhedens historie, og hvor de ser ud til at være på vej hen i fremtiden. Har de nogen ny udvikling eller investeringsplaner i horisonten?

Selvom du aldrig vil være i stand til at være 100 % sikker, selv efter masser af research, er du et meget bedre sted at beslutte dig.

Handel er ikke så simpelt som at købe eller sælge. Der er mange forskellige typer af handler, som du skal kende til. Der er en god chance for, at du ikke skal bruge alle de forskellige typer handler, men du bør have en ide om de forskellige muligheder og ordretyper. De vigtigste, du skal vide om, er markedsordrer, limiterede ordrer og stopordrer. Disse ordrer bestemmer, hvordan din handel bliver gennemført.

En markedsordre betyder, at du køber eller sælger aktien med det samme til den bedst tilgængelige pris. Det er den enkleste form for handel og ideel til dem, der ønsker at købe eller sælge uden forsinkelse.

En ting at vide om dette er, at den sidst handlede pris ikke nødvendigvis vil være den samme pris, som markedsordren vil gå igennem. Aktier, især på volatile markeder, kan svinge hurtigt.

En limitordre køber eller sælger kun en aktie til en bestemt pris (eller bedre) end den pris, du angiver. En købsordre vil begrænse den pris, du er villig til at betale, og ordren vil kun gå igennem, hvis aktiekursen falder under denne grænse.

Der er to typer stopordrer - en stop-loss-ordre og en stop-limit-ordre. Denne type handel bruges til at låse ind overskud og beskytte dine investeringer. Med andre ord sikrer de, at du ikke går overbord med dine investeringer!

En stop-loss-ordre konverteres automatisk til en markedsordre, når aktien når "stopprisen". Herefter fungerer det som en typisk markedsordre.

En stop-limit-ordre konverteres på den anden side til en limit-ordre, når stop-prisen er nået. Dette fungerer så som en limitordre som normalt.

En anden type ordre sikrer, at du enten får hele mængden af lager, du beder om, eller slet ingen. Det er vigtigt for dem, der handler med penny-aktier.

Denne type handelsordre betyder, at der er en tidsbegrænsning på ordren. En god 'til annulleret ordre forbliver aktiv, indtil du beslutter dig for at annullere den. De fleste mæglere vil begrænse den maksimale tid, en GTC kan forblive på plads, hvilket normalt er 90 dage.

I nogle tilfælde vil en GTC-ordre fungere som en dagsordre. Dette betyder blot, at ordren udløber ved slutningen af handelsdagen.

Denne type ordre vil lukke handelen, når du når et vist niveau af fortjeneste.

Der er et par andre typer af handelstyper, så det er værd at bruge lidt tid på at sætte dig ind i dem alle. Mange af dem gælder måske ikke for dig, men det kan ikke skade at kende din terminologi.

Aktiehandel kommer generelt med et gebyr. Mange mæglere vil opkræve gebyrer for handel, årlige administrationsgebyrer og mere. Der er også nogle gratis handelskonti derude, men vær på vagt over for skjulte gebyrer, for eksempel når du handler i en fremmed valuta.

Bortset fra gebyrerne er der en anden type omkostninger at tænke på. Vi går videre og henvender os til den store elefant i rummet ... hvad sker der, hvis du mister alle dine penge?

Dette er den første ting, der forhindrer folk i at investere. Forståeligt nok er tanken om at miste dine penge ikke særlig sjov. Så det bliver for skræmmende at sætte dine penge på aktiemarkedet.

Desværre er der ingen måde at garantere, at du ikke mister dine penge. Men det bedste, du kan gøre, er at forberede, undersøge og prøve at vælge smarte investeringer.

Selvom investering er fantastisk, er der et par ting, du bør have dækket, før du hopper med hovedet ind i Wall Street-handelens verden.

Først skal du have en nødfond. Dette bør være en af dine prioriteter.

Bare forestil dig det, du investerer i nogle aktier, har det godt med det, men har så en medicinsk nødsituation, eller din bil vælger netop det øjeblik at dø. Hvis du ikke har en nødfond at falde tilbage på og ingen anden opsparing, bliver du nødt til at raide din investeringskonto.

Selvom det er bedre end at sætte sig i gæld, kan du ikke bare hæve dine penge som en almindelig opsparingskonto. Du skal sælge dine aktier for at få pengene, hvilket kan betyde, at du sælger dem med tab.

Vores bedste råd er at dække din nødfond først, inden du begynder at investere i aktiemarkedet.

Husk, at handel med individuelle aktier KUN er fint, HVIS du har resten af dit finansielle hus i orden. Det betyder:

Først når du har gjort alle disse ting, er det fint at investere 5% til 10% af din indkomst i individuelle aktier. Det skyldes, at du ikke bliver rig af at investere i individuelle aktier. I stedet er den bedste måde at opbygge et rigt liv på gennem billige, diversificerede indeksfonde.

Indeksfonde spreder din risiko over flere virksomheder, så du aldrig lægger alle dine æg i én kurv. En diversificeret portefølje er den bedste måde at reducere risikoen og opbygge et sundt, stabilt afkast for din fremtid. Lad os se på et eksempel fra den virkelige verden.

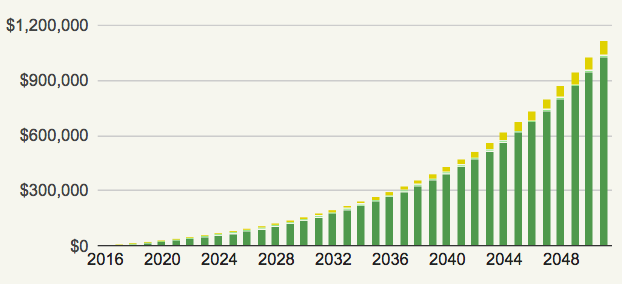

Lad os sige, at du er 25 år gammel, og du beslutter dig for at investere $500/måned i en billig, diversificeret indeksfond. Hvis du gør det, indtil du er 60, hvor mange penge tror du, du ville have?

Tag et kig:

1.116.612,89 USD

Det er rigtigt. Du ville være millionær efter at have investeret 6.000 USD om året.

Smarte investeringer handler mere om konsistens end at jagte varme aktier eller noget andet:

Hvis du lige er startet, er det så fantastisk, at du er her.

For økonomisk sikkerhed er det vigtigere end noget andet at starte tidligt. Derfor har IWT-teamet skabt The Ultimate Guide to Personal Finance.

Bonus: Klar til at opgive gæld, spare penge og opbygge reel rigdom? Download vores GRATIS ultimative guide til privatøkonomi.Det er en omfattende guide, der introducerer dig til grundlæggende investeringskoncepter, der bedst positionerer dig til et rigt liv. Fra at mestre dine 401k til at automatisere dine udgifter, vil du lære præcis, hvad du skal gøre i dag for at få de største økonomiske gevinster.

Skriv dit navn og din e-mail nedenfor, så sender jeg guiden direkte til din indbakke.